Why ジャパニーズ?というネタで人気になったお笑いタレント、厚切りジェイソン氏。最近では投資の話もしているということ。そして、おすすめ銘柄はVTI(全米株式インデックス型ETF)らしい。今回はこのVTIが何であるか、人気のS&P 500 や オルカンとのパフォーマンスを比べてみたい。

VTIとは何か?

VTIは全米株式インデックスに連動する指数のETF

VTIというのは、Vanguard Total Stock Market ETF のティッカーシンボル1を指している。このVTIが連動している株式指数は、CRSP USトータル・マーケット・インデックス(CRSP米国総合指数)2という。これは全米の上場株式をくまなくカバーした株式指数で、一般的には全米株式インデックスと呼ばれている。

S&P 500との違いは銘柄数=カバレッジ

S&P 500は、アメリカの大企業500社のインデックスだ。それに対して、VTI(全米株式インデックス)はアメリカの規模が小さい中小上場企業までカバーし、構成銘柄数は約3800。つまり、S&P 500の8倍もの銘柄詰まっている。

CRSP米国総合指数のホームページを見ると「Represents 100% of the US investable equity market」とあり、米国のすべての投資可能な株式のインデックスと謳っている。例えば、CRSP米国総合指数に含まれる企業で一番小さな企業の時価総額は200万ドル(日本円で3億円)となっており小さな企業までカバーしていることは間違いないようだ2。

しかしながら、時価総額が大きな大企業が強い影響を持つ時価総額加重方式の指数であるため、全米株式といっても83%が大企業の株から構成されている。つまり、カバレッジはS&P500に比べて圧倒的に大きいものの、値動きの関連性がかなり強い指数といえる。

VTI(全米株式インデックス)は本場アメリカで人気なのか?

日本ではジェイソン氏ぐらいしか強く推してないVTI(全米株式インデックス)は、そもそもアメリカで人気なのか?。日本では米国株といえばS&P 500か、ハイテク中心のNASDAQ 100が主流ということだけを考えるとジェイソン氏だけのこだわりなのかという疑問が湧く。

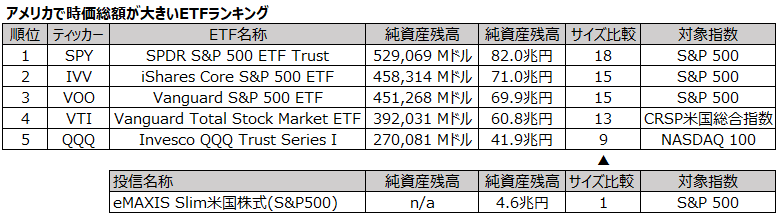

答えはアメリカでも大人気といえる。以下が純資産残高別のETFランキング4だが、VITはランキング4位。S&P 500の次に人気の投資株式指数といえる。また、VTIが多くの人に支持されているのは純資産残高の巨大さからも伺える。日本最大の投資信託、eMAXIS Slim米国株式(S&P500)の13倍ものサイズだ。

なお、NASDAQ 100に連動したETFで最も人気があるQQQよりもVTIのほうが純資産が大きい。つまり、アメリカで人気の株式指数は、S&P 500>CRSP米国総合指数>NASDAQ 100となっている。さすがジェイソン氏。

VTIと人気株式指数とのパフォーマンス比較

パフォーマンス:VTI (全米株式インデックス) vs. S&P 500 のパフォーマンスはほぼ一緒

分散と集中の話がある。今まで、ナスダック100 vs. ナスダック総合指数 (3000銘柄、ナスダック100 vs. ナスダック総合 - 大企業(Large Cap)のほうがパフォーマンスが良い説) や S&P 500 vs. S&P 50 (S&P 500が最強インデックスなのか?- S&P 50という選択肢)で検証してきた、これは、分散しすぎるとリターンが落ちるのではないかという話だ。

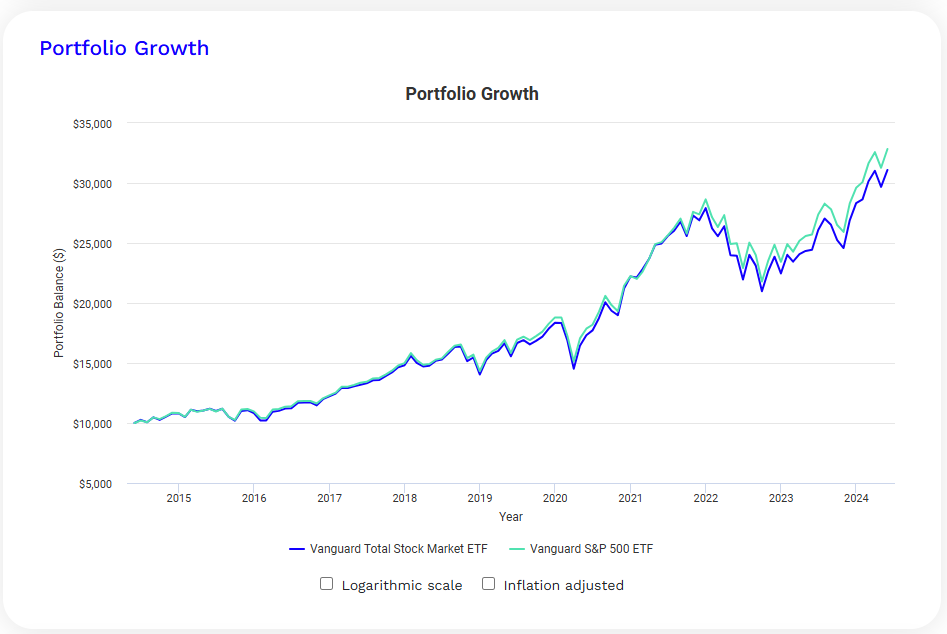

ただ、今回VTIと比べるS&P 500は、500銘柄とそもそもかなり分散されている。つまり、VTIが3800銘柄あったとしても大きな差はない。また、内包している構成銘柄前述の通りに極めて似ている。つまり、結論はVTIとS&P 500のパフォーマンスは酷似しており、そこまで大きなパフォーマンスの違いはない。

過去10年パフォーマンス比較

・S&P 500はVTIに比べて10年で6%ほどリターンが低い(年率に直せばわずか0.6%程度)

・下落時の値動きもS&P 500とVTIはほぼ同じ。

https://www.portfoliovisualizer.com/fund-performance?s=y&sl=6aU4hNdvDUMbmm84lxe9H4 から引用

パフォーマンス:VTI (全米株式) vs. オルカンは違う

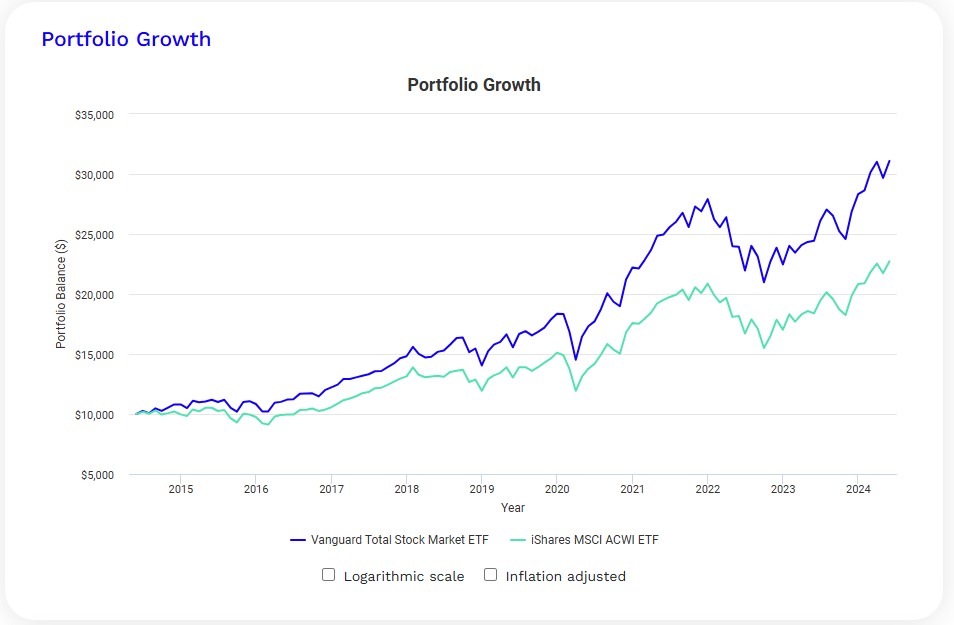

S&P 500とパフォーマンスが大差ない以上、オルカンとの比較は、オルカンとS&P 500 どっちがいいのか?で議論したことと同じことが言える。

過去10年パフォーマンス比較

・全米国株と全世界株(オルカン)の値動きは全体の上下運動のトレンドは似ているがリターンが大きく違う。オルカンのほうがVTIに比べて27%パフォーマンスが悪い。

・全世界株のほうが分散されているとは言え、株価の上下には地域イベント要因もある為、分散されていない全米株が下落耐性が強い。例えば、株価下落局面の2018年においては、VTIが年間騰落率は-5.2%であったが、オルカンは-9.1%と大きく差が出た。

投資をリターンの追求(儲かる)と考えるとVTIに軍配が上がる。

Fund Performance (portfoliovisualizer.com)から引用

結論:S&P 500とVTIは大差ない

株式指数には連動性が強く何を買っても大差がないものがある。VTIとS&P 500とダウ平均は連動性が強い。日本で販売されている全米株式(VTI系)ファンドの信託報酬は、S&P 500のそれと大して変わりはない。よって、VTIとS&P 500どちらを買っても良いというのが結論だ。

投資信託は100円から買えるので迷った場合は両方買うのもありだ。ただし、ジェイソン氏ファンだったら全米株式だろう。

| 信託報酬 | リターン | 残高 | |

| eMAXIS Slim 米国株式(S&P500)5 | 0.0935% | 41.37% | 4.8兆円 |

| 楽天・全米株式インデックス・ファンド6 | 0.1617% | 40.64% | 1.5兆円 |

| SBI・V・全米株式インデックス・ファンド7 | 0.0935% | 40.62% | 0.3兆円 |

- ティッカーシンボルは、米国などの金融商品取引所に上場する銘柄を識別するために付けられるコード。多くのコードは3文字から4文字でその会社や銘柄を体現するものがつけられている。例えば、マイクロソフトはMSFT、ウォールマートはWMTである、S&P 500に連動するETFで最も有名なSPDR S&P500 ETFは、SPYである。尚、日本では、このようなティッカーシンボルはなく、識別用の証券コードは4ケタの番号であるが。ティッカーシンボルは、それよりも分かりやすいし覚えやすい。 ↩︎

- CRSP US Total Market Index – Center for Research in Security Prices(2024年6月4日) ↩︎

- CRSP US Total Market Index – Center for Research in Security Prices(2024年6月4日) ↩︎

- Largest ETFs: Top 100 ETFs By Assets (etfdb.com)をベースに作成(2024年6月4日) ↩︎

- eMAXIS Slim米国株式(S&P500)【03311187】:投資信託情報 - Yahoo!ファイナンス(2024年6月13日) ↩︎

- 楽天・全米株式インデックス・ファンド【9I312179】:投資信託情報 - Yahoo!ファイナンス(2024年6月13日) ↩︎

- SBI・V・全米株式インデックス・ファンド【89311216】:投資信託情報 - Yahoo!ファイナンス(2024年6月13日) ↩︎