インデックス投資をスタートする際にどの指数を選ぶかという決断がまず必要だ。多くの投資信託が設定されている有名なインデックス=株式指数は、S&P 500、ナスダック100、ダウ平均、オルカン、TOPIX、日経平均の6大株価指数だ。

ではどのインデックスを選ぶべきか?この記事では株式指数という視点からインデックス投資信託の選び方を考えていく。

6大インデックスを理解する

#1 アメリカを代表するインデックス S&P 500

S&P 500は、アメリカ経済を代表する株式指数で、ニューヨーク証券取引所(NYSE)やナスダックに上場している時価総額が大きく、取引金額が大きな500社の企業で構成される。

インデックス投資の世界では最も人気がある株式指数ともいえる。アメリカのETFの時価総額トップ3は、このS&P 500を連動したものである1。 日本の投資信託の純資産TOPNo.1にファンドもこのS&P 500に連動したものである2。

指数採用企業の決まり方:指数を運営するS&Pダウ・ジョーンズ・インデックスの委員会で人的に検討されている。選定基準は、1) 時価総額が「大型株」としての条件を満たしている。2) 十分な流動性 3) 十分な浮動株 4) 財務の健全性/業績 5) セクターバランスに寄与 となっている3。S&P 500の500社は、定期タイミングではなく随時、必要に応じて入れ替えが実施されている。

計算方法:時価総額加重タイプの計算方式が採用されている。時価総額加重タイプとは、時価総額が大きい企業=大企業が値動きに大きな影響度を与える計算方法で現在は主流の株式指数計算方法である。

500社からさらに選ばれた指数、S&P 100や、S&P 500 Top 50、S&P 500 Top 10 などがある。ただし、こちらのほうはあまり人気がない。

#2 世界のテクノロジーセクターの代表インデックスであるナスダック100

ナスダック100 (NASDAQ 100) 多くのハイテク企業が上場するアメリカのナスダック市場の代表的な指数である。ナスダック市場ということもあり、アメリカを代表するテクノロジー企業が多く含まれる。主要テクノロジー企業は、S&P500とNASDAQ100の両方に含まれるといって良い。アメリカではS&P 500の次に人気の株式指標といえる。

指数採用企業の決まり方:基準には細かい条件はあるが、ナスダック市場に上場している時価総額が大きい上位100社が選ばれる。尚、金融業は除かれている。入れ替えは随時されるものと、12月に定期にされるものがある4。

計算方法:S&P 500と同じく時価総額加重タイプの指数である。

尚、ニュース等では、ナスダック総合指数(NASDAQ Composite Index)が紹介されることが多いが、これはナスダック100とは別物で、100社ではなく、ナスダックに上場する3000以上の銘柄を対象にした指数である。大企業により集中が効いているナスダック100のほうが、ナスダック総合指数よりもパフォーマンスは良い。

#3 人気沸騰中のオルカンというインデックス

ニュース等ではあまり聞くことがない株式指数であるオルカン。オルカンは、経済ニュースではなく投資信託の世界で有名になった全世界の平均株価を表す株価指数である。正式名称は、MSCI ACWI Indexという指数である。

ここのMSCIというのは、MSCI社という会社名で、アメリカ企業で株式指数の設計や運営を行っている会社である。ACWIというのは、All Country World Indexの頭文字を取ったものである。先進国市場23 か国と新興市場24 か国に上場する2,840 の構成銘柄数から成り立っている。世界の株式市場の時価総額ベースで約 85% をカバーしているといわれている5。

指数採用企業の決まり方:指数を運営しているMSCI社が決めている。

計算方法:S&P 500と同じく時価総額加重タイプの指数である。

#4 ニュースで有名なダウ平均とは?

ダウ平均のダウ・ジョーンズ工業株価平均(Dow Jones Industrial Average、DJIA)は、ご存じアメリカの株価指数。30の主要なアメリカ企業の株価で構成されるため、ダウ30種ともいわれる。

指数採用企業の決まり方:指数を運営するS&Pダウ・ジョーンズ・インデックスの委員会で人的に検討されている。選定基準は、1) 大型優良企業、2) 高い名声、3) 持続的な成長、4) 投資家からの幅広い関心、5) セクターバランスに寄与とされている6。

その古い歴史から、ダウ平均は経済ニュースで必ず紹介される指数であり有名であるが、投資商品としてはアメリカ本国でも日本でもS&P500に比べてまったく人気はない*2。あくまでも経済トレンドをとらえる指標ともいえる。S&P 500に比べて銘柄の入れ替え頻度は少ない。

計算方法:平均株価型の指数である。平均株価型とは、指数に含まれる株価を全部足して銘柄数で割ることで指数を計算するやり方だ。計算が簡単な反面、株価の平均を取っているため、特定の銘柄の株価が高いと値動きがその銘柄の影響を受けやすい。実際のダウ平均は、単純に割っただけでなく連続性を担保するために、様々な調整がされて計算されている*2。

#5 TOPIX:日本の株式市場を反映したインデックス

TOPIX(トピックス)は、もともと東証1部市場に上場するすべて企業を対象とする株価指数であった。現在は、市場の基準が変わったため、プライム市場の全銘柄とスタンダード市場に上場している以前東証1部市場に上場していた企業を対象にした株価指数となっている7。投資商品(投信、ETF)という意味では、後述の日経平均と人気を2分するといっても良い。

指数採用企業の決まり方:特定の銘柄を選定するというわけではなく、もともと東証1部市場に上場していた企業と新しくプライム市場に上場した企業から構成される。構成銘柄は約2,000社とS&P 500の500社や日経平均の225社と比べてもわかるように、単一の市場をベースとした株式指標では極めて構成銘柄が多いのが特徴だ。

計算方法:TOPIXの日本語名称は、東証株価指数という。時価総額加重型の指数となっている。

#6 日本市場を代表する株価指数 - 日経平均

TOPIXよりも日経平均のほうが有名だろう。別名日経225とも呼ばれて、日本を代表する225社で構成される。

指数採用企業の決まり方:指数を運営している日本経済新聞社が「市場流動性」と「業種バランス」を加味して決めている。年に2回の入れ替え(4月初、10月初)があり、最大3銘柄が入れ替わる8。

計算方法:ダウ平均と同じく平均株価型の指数である。その為、日経平均は値嵩株といわれる株価が高い特定の銘柄の影響が大きく、現在、値嵩株の代表例は、ユニクロを運営するファーストリテーリングとソフトバンクである。

各インデックスの利回りを比較してみよう

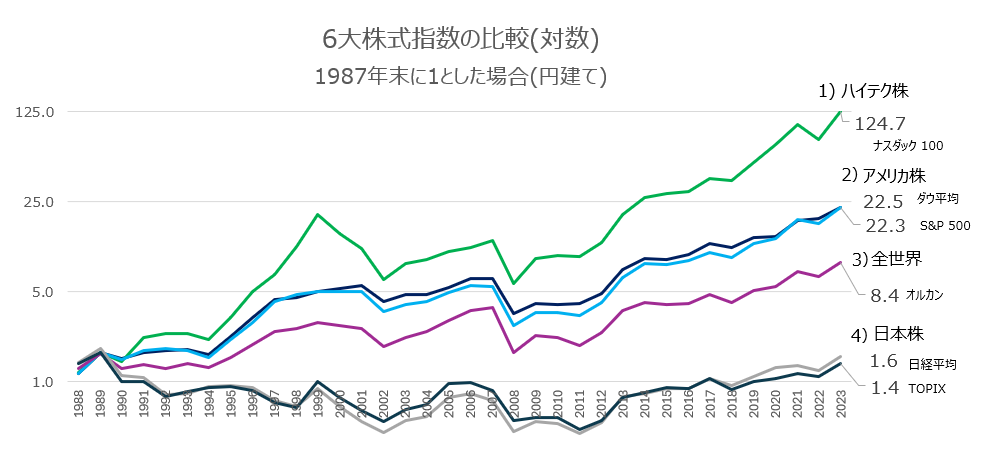

円建て

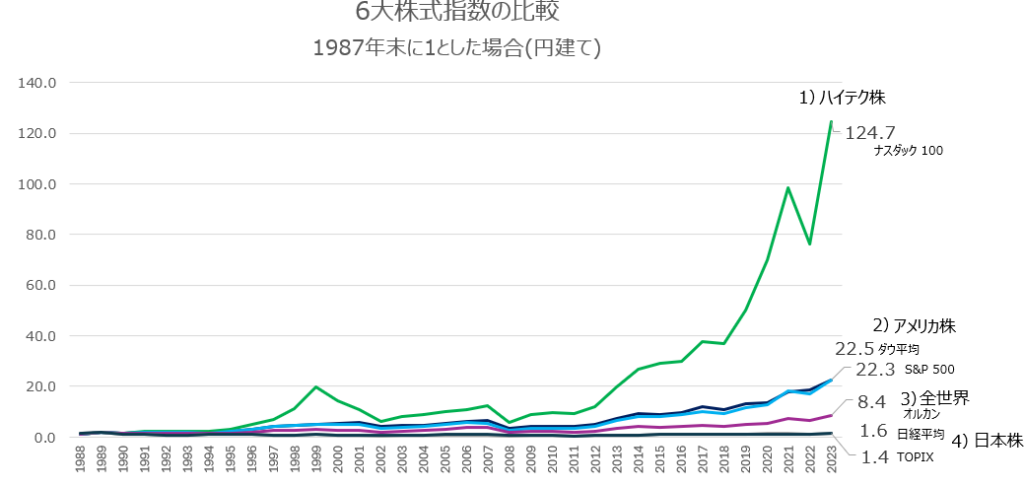

6大株式指数を見てみると、4つのグループに分けられる。

1) ハイテク株:ここ30年の成長産業はIT産業である。そのIT産業を多く含んだナスダック100のパフォーマンスが圧倒的の125倍

2) アメリカ株:ダウ平均とS&P 500は、ほぼ同じの22.5倍。ダウ平均が若干S&P500よりわずかに高いが誤差程度。

3) 全世界株:オルカンは約8.5倍。

4) 日本株:日本株は約1.5倍。日経平均(1.6)がTOPIX(1.4)よりも高い。日経平均については、1989年年末の高値を超えたのが2024年

尚、わかりやすさを優先しない対数化していないグラフは以下だ。より大きな差を実感できる。

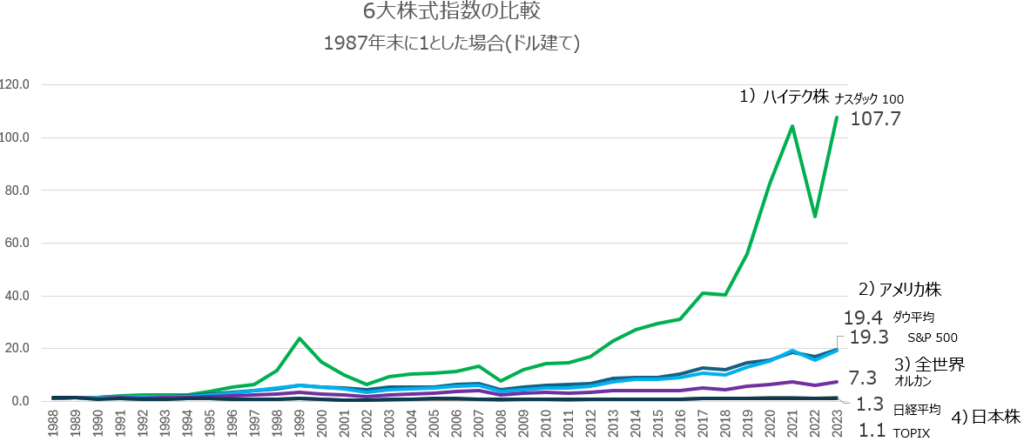

ドル建て

以下のドル建てを見るとより日本株の低迷ぶりが際立つ。

おすすめのインデックスはどれか?

どの株式指数が良いのかというのは、これは投資する人の投資態度による。利回りだけで見れば、過去35年程度のパフォーマンスで言えば以下が成立つ。

とにかく利回りが高いものが良い(下落しても売らない)というのであればハイテク株であるナスダック100。

みんなが買っている商品が安心というのであれば、S&P 500が人気No.1である。

流行りものが良いというのであれば、オルカンが流行中である。

海外よりも日本経済を信じているというのであれば、日経平均になる。

尚、この先の株価はどうなるかは誰にもわからない。選択できないのであれば、全部均等に買うというのもありである。投資信託ならば1回100円から買えるので、6大有名インデックスを全部買っても600円である。

データについて

データについてはすべてプライス指数である。プライス指数というのは、株価の動きのみをベースに指数化したものである。これがニュース等でも伝えられる株価指数である。

ただし、実際には株価指数(インデックス)は大きく分けて2つあり、

・純粋に価格変動だけをとらえたプライス指数(ニュースなどで紹介される)

・配当収入も含めたものを配当込み指数(別名:トータルリターン指数)

に分かれる。また、配当込み指数も厳密には、

・ 税金を考慮しないものをグロス指数

・ 税金を考慮したものをネット指数

に分かれるため、S&P 500の株価指数といっても1つではない。

現在、S&P 500で1.5%、TOPIXで2%弱の配当利回りがあり、配当を再投資した場合は長期で大きく結果が上振れする。つまり、上記の利回りよりも実際の投資利回りのほうが大きいのである。

この記事のようにX年で、S&P 500はX倍になったというような記載の多くは、単純にプライス指数を元に言っていることが多い。インデックス投資の純粋リターンとしては配当を再投資する配当込み指数で考えたほうが良い。配当を再投資した効果については、S&P 500の年間平均上昇率は7%なのか?9%なのか?)を参考にしてほしい。

尚、今回のプライス指数については、

S&P 500 についてはWikipediaを参照にした。

ダウ平均についてはWikipediaを参照にした。

日経平均についてはWikipediaを参照にした。

MSCI ACWIについてはMSCI社のサイトからダウロードした。

TOPIXについては、JPX社のサイトを参考にした。

ドル円の変換は、株探:https://kabutan.jp/stock/kabuka?code=0950&ashi=yar&page=2を元に変換した。

- Largest ETFs: Top 100 ETFs By Assets (etfdb.com)を参照(2024年6月3日)、純資産残高が大きい順に上位3つのETFが対象としている株式指数はS&P 500である。 ↩︎

- 投資信託 純資産残高 ランキング - Yahoo!ファイナンス を参照。純資産残高が一番大きいのは、eMAXIS Slim米国株式(S&P500)である ↩︎

- S&P500指数とダウ平均を参照 ↩︎

- Methodology_NDX.pdf (nasdaq.com) を参照 ↩︎

- 8d97d244-4685-4200-a24c-3e2942e3adeb (msci.com)を参照 ↩︎

- S&P500指数とダウ平均 を参照 ↩︎

- TOPIX(東証株価指数) | 日本取引所グループ (jpx.co.jp)を参照 ↩︎

- 日経平均プロフィル (nikkei.co.jp)を参照 ↩︎