インデックス投資、例えば、オルカンで運用しながらFIREする、つまり、働かずに資産運用で暮らしていくという手法がインターネット上で語られている。

たが、一般的に言われている取崩しルールである4%を使うと、5000万円を貯めたとしても、年間200万円(月額16.7万円)しか取崩しかできないことになる。さすがに年間200万円だと暮らしていけないだけろう。その一方で、サラリーマンで5000万も貯めるというのは大きな目標であろう。

ただし、オルカンのリターンは、年率約8%と言われている。4%ではなくもっと取崩し率を上げることはできたら、5000万円以上の資金を要しなくても済む。今回はオルカンのFIRE生活が破綻しない限界取崩し率を試算試算してみた。

そもそもオルカンのパフォーマンスは?

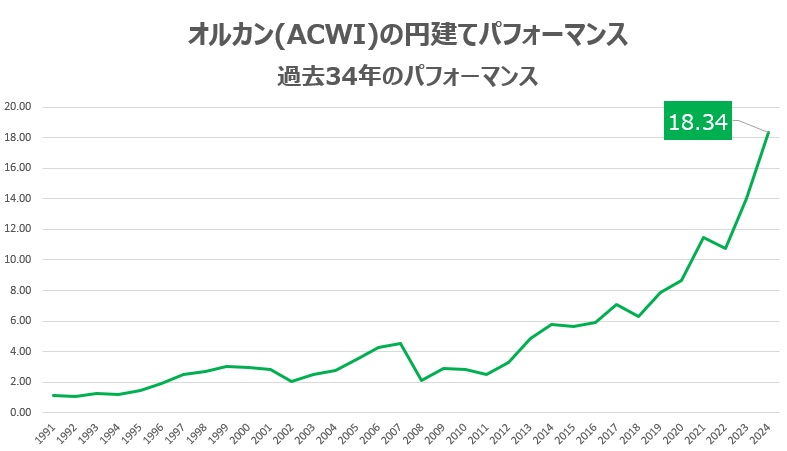

そもそもACWIのパフォーマンスはどのようなものなのか?1990年末から2024年末までのパフォーマスは以下だ。この34年間の年間平均利回りは8.93%、取崩ししない場合は資産は18.34倍になる。

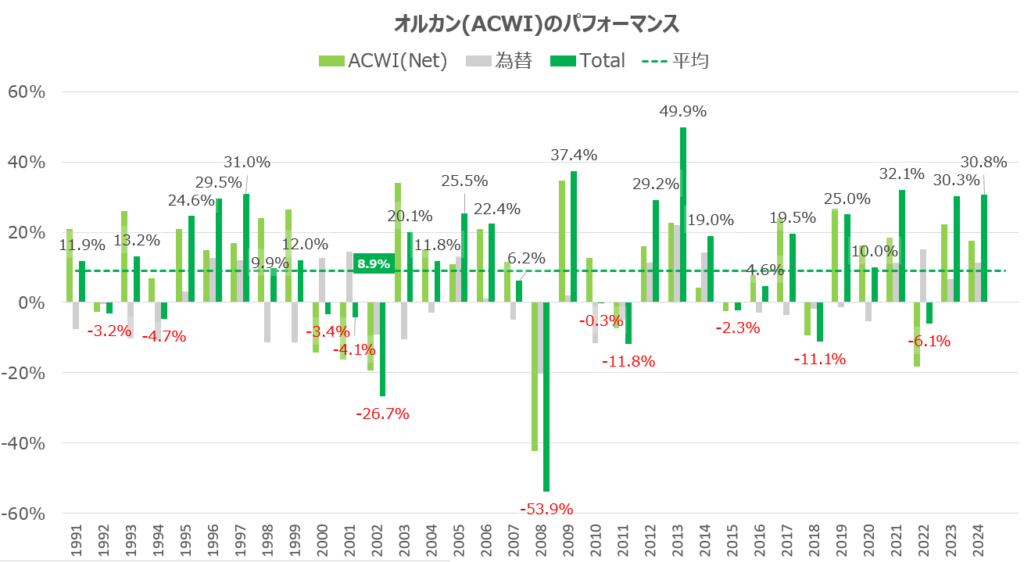

ただし、各年のオルカンのパフォーマンスは平均と大きく乖離している。これがFIREにおける資産運用の難しさだ。

オルカン取崩し:FIRE運用モデル

オルカンでFIREを考える際のモデルは以下を想定する。

- 1991年にFIREスタートした場合(FIRE生活が34年)から、2010年にFIREスタートした場合(FIRE生活が15年)の20モデルを比較。

- 各年の年末(最終営業日)の終値に5000万円から次年度生活費(=5000万円 X 取崩し率)を除いた分を全額S&P 500に投資する。例えば、4%であれば200万円なので、初年度の運用資産は4800万円をオルカンに投資することになる。

- それを毎年機械的に実施していく。利確(取崩した)金額に関しては税金を加味しない。オルカンの運用については手数料がほぼゼロになっている、為替手数料についても同じことが言えるので加味しない。

- スタート年、例えば、1991年がスタート年であれば、1990年の最終営業日に2の取崩しを行う。

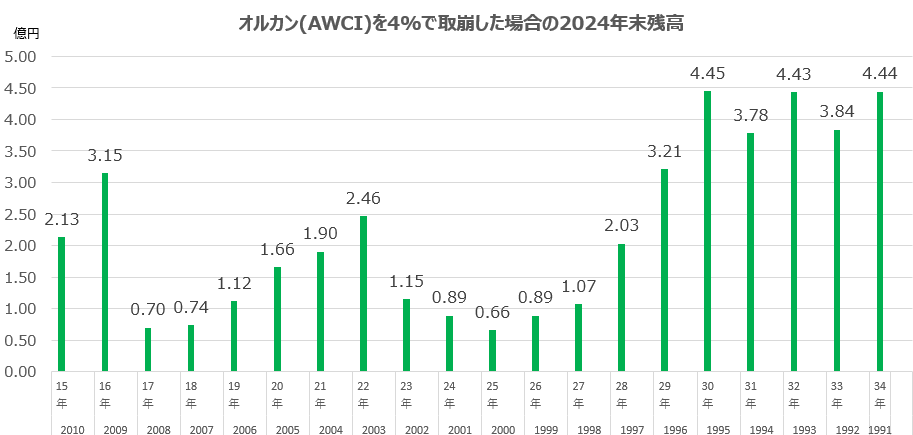

オルカン:4%取崩しモデル

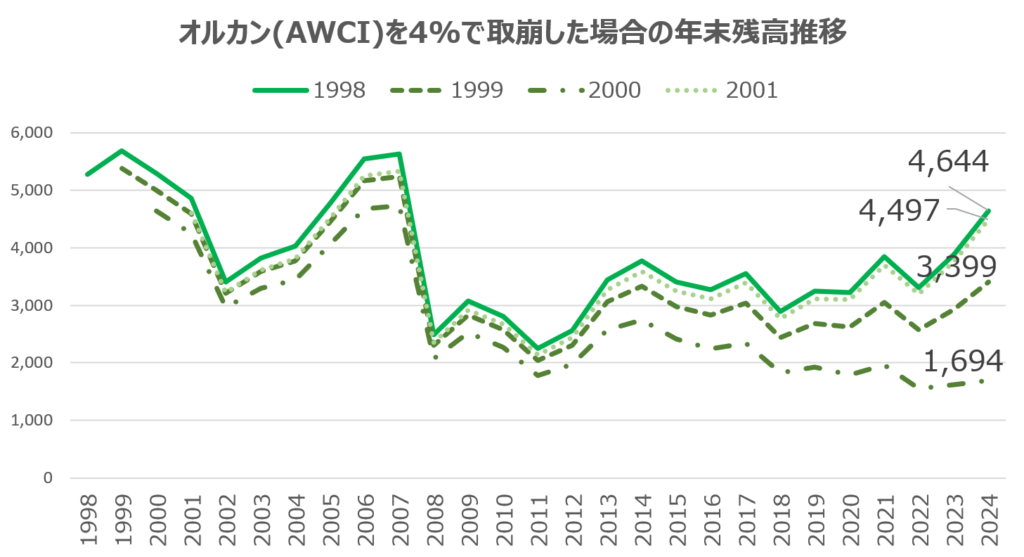

まず、単純に5000万円の4%である200万円を各年に取崩していったモデルで、資産が枯渇したモデルはない。

最もパフォーマンスが良かったモデルは、ドットコムブームへの入り口であった1995年にFIRE生活をスタートしたモデルで、30年間の資産運用&資産取り崩しの結果は、なんと4.45億円となっている。

最もパフォーマンスが悪かったのは、ドットコムバブル崩壊直前の2000年にFIRE生活をスタートした場合だ。この場合でも25年間FIRE生活をしても、当初資産を上回る6600万円が2024年末の資産だ。4%の取崩しというのは非常にコンサバのように感じる。

オルカン:永久機関モデルで何%が最適化を検証

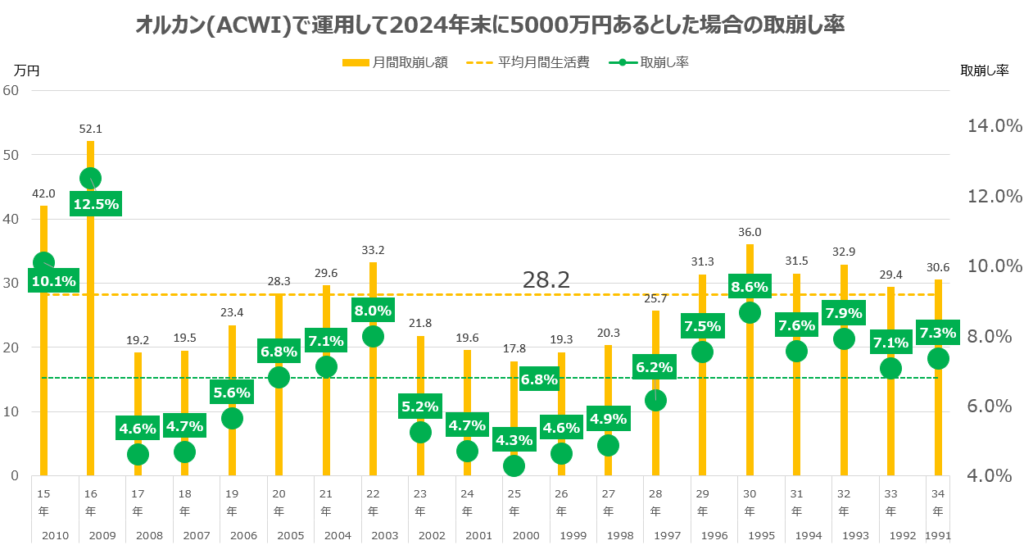

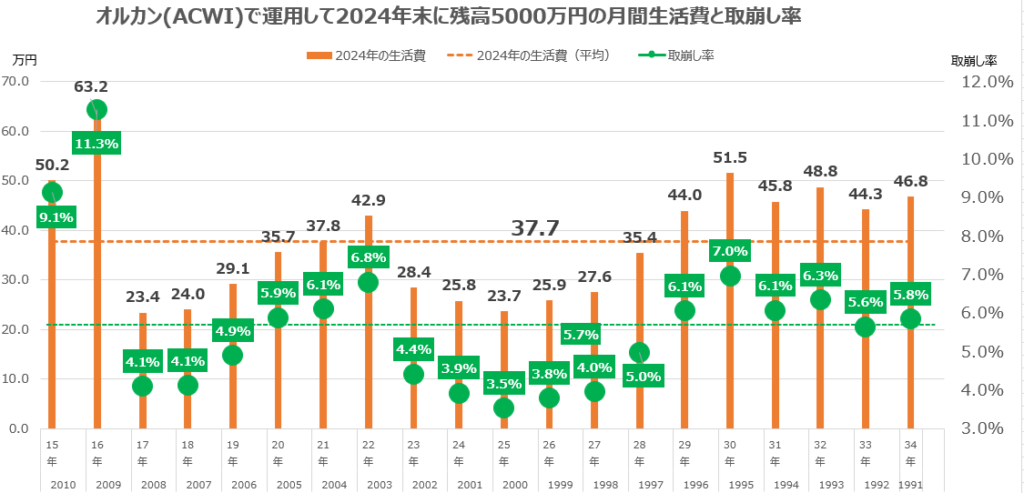

それでは、2024年末に5000万円の資産を保有するモデル、つまり、取崩しを行っても資産が減らないモデルを検討したい。この場合は取崩し率は、いくらかになるのか?それを計算したのが下の図である。

このグラフから理想取崩し率を出すのはかなり難しい。

というのも、最も取崩し率が低いのは、2000年から25年間FIRE生活を行った場合の4.3%(月間取崩し額は17.8万円)である。その一方で、2009年からの16年のFIRE生活の場合の取崩し率は12.5%(月間取崩し額は52.1万円)となり、その差は3倍となるからだ。

生活費という意味では月額52万円と月額18万円では全然違う。言い換えれば、マーケットが上下する中、定額の取崩し率を採用するのは難しいことがわかる。

20モデルの平均取崩し率は6.8%、月額に直すと28.2万円となる。月額約30万円ということになり、地方都市であれば家族4人でなんとか暮らしていけるレベルと言えるだろう。

オルカン取崩し:インフレを考慮するモデル

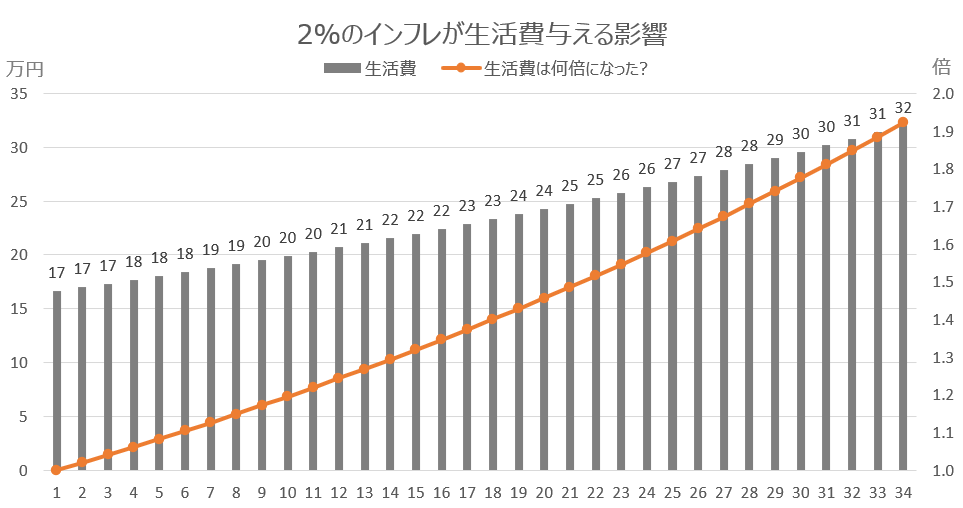

ここ30年の日本はデフレの時代であったため、インフレについては考える必要は少なかった。ただし、昨今はインフレが加速している。そこで、政府が掲げる2%のインフレ率を加味したモデルを作ってみた。

加味したルールは、

・毎年年末に、前年の年間生活費にインフレ率を加えた加えた金額を取崩す。例えば、初年度の年間生活費200万円なので、これにインフレ率が2%を加えた、204万円を取崩す

である。

よく複利で雪だるま式に資産が増えるという話があるが、インフレも複利だ。2%ずつ毎年上がっていくと34年後には、生活費が約1.9倍になる。

オルカン:4%+インフレ(2%)取崩しモデル

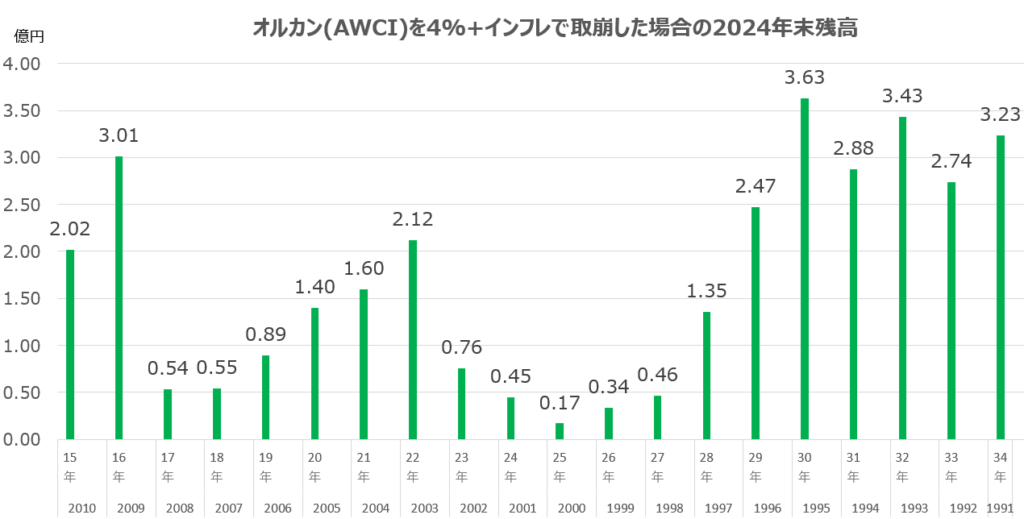

4%+インフレ(2%)を考慮して取崩すモデルにおいても、2024年年末に破綻しているモデルはない。

ただし、1998年(FIRE生活27年)、1999年(FIRE生活26年)、2020年(FIRE生活25年)、2021年(FIRE生活24年)の4つのケースで当初の運用金額の5000万円を下回る残高になっている。

その一方で、FIRE生活30年目の1995年にスタートしたモデルでは、2024年末の資産が3.6億円になっており、一番資産残高が多い。また、リーマンショック直後のFIRE生活16年目の2009年にスタートしたモデルでは、2024年末の資産が3億円となっている。

オルカンを4%+インフレ率(2%)で取崩すと破綻する?

スタート資産である5000万円を下回っている4つのケースを見てみると、1998年と2001年した2つのモデルは昨今の株高で資産がスタートの5000万円まで戻ってきている。

しかし、2000年にスタートしたモデルは、リーマンショック以降の株高の状況でも全く資産残高が回復しておらず、次の下落局面で確実に資産は枯渇するだろう。2001年にスタートしたモデルは、今後数年のマーケットの状況によるが、資産が枯渇するかは予断を許さない。

オルカン:インフレ考慮の永久機関モデルで何%が最適化を検証

破綻を避けるためには、どのくらいの取崩し率が良いのか?2024年末に5000万円の資産を保有するモデル、つまり、取崩しを行っても資産が減らないモデルでの取崩し率は以下だ。

前述のFIRE生活が継続できなさそうな2000年スタートモデルは、3.5%と取崩し率を0.5%下げると永久機関モデルとなる。

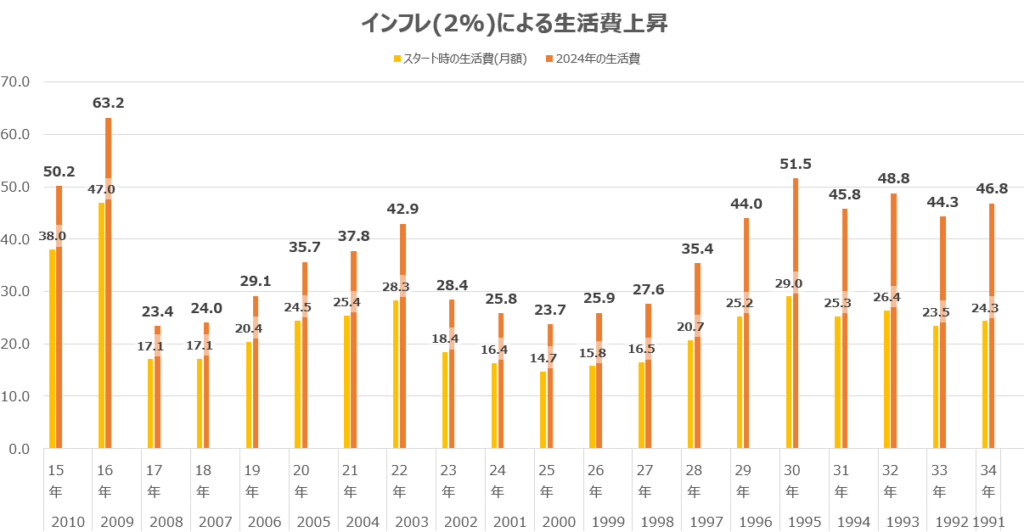

20モデルの平均取崩し率は5.7%、このモデルの2024年の平均生活費は月額37.7万円となる。ただし、インフレ考慮モデルでは毎年2%ずつ生活費がアップする。以下が、スタート時と2024年の生活費の差である。インフレがない時代がしばらく続いていたのでこの表は少し違和感があるかもしれない。ただし、継続駅な2%のインフレが起こると、20年後には、現在25万円で暮らしていた生活は36万円になるということだ。

オルカンで5000万円でFIREする場合は柔軟な取崩し率を

今回の20モデルでの試算では、

インフレ非考慮モデルで、平均取崩し率は6.8%、月額生活費で平均値は28.2万円

インフレ考慮モデルで、平均取崩し率は5.6%、月額生活費で平均値は23.4万円(スタート時点)

が平均値となった。

つまり、この生活費で暮らせるのあれば完全FIREができる確率があると言えよう。家族持ちにはギリギリと言えよう。

このような試算は、そもそものインデックスのパフォーマンス、つまり、オルカンのパフォーマンスに依存する。つまり、もっと生活費が欲しければ、より利回りが高いS&P 500に結果を参照してほしい。

オルカンでFIREで固定の取崩し率を決めるのは難しい

もう一つの結論は、FIREをスタートする年により可能取崩し率は大きく変化する。今回の20モデルでの試算では

・インフレ非考慮モデルで、12.5%(2009年スタート)から4.3%(2000年スタート)

・インフレ考慮モデルで、11.3%(2009年スタート)から3.5%(2000年スタート)

と大きな差があるということだ。

ここまで差があると固定の最適取崩し率を言い切るのが難しいということもある。よって、固定の取崩し率にこだわらずに柔軟に運用することも必要だろう。