2022年に流行ったのがFIRE卒業。FIRE資産が枯渇したというよりも2022年の米国株のドローダウン(保有資産の下落)に耐えられなかったケースがほとんどだ。

S&P 500の2022年年間ドローダウンはドル建て-19%であった。2022年は幸運にも円安が進んだので、S&P 500だけなら円ベースでは-7%とそこまで大きくはなかった。ただ、4%ルールで取り崩していた場合は取崩し分を含めて11%も資産が減ることになる。

コロナ禍でNASDAQ 100などに投資していた場合はより大きな下落を被る。ドルベースで-33%、円換算で-23%となった。FIRE卒業を考えるレベルだろう。

今回は、S&p 500の過去39年のデータを使いながらドローダウン(株価下落による資産減少)について考えていきたい。

2022年はFIRE卒業するような厳しいマーケットだったが、、、

S&P 500 (プライスインデックス)は、2022年の1年間に-19%下がった。円安の影響もあり円建て資産は-7%であった。その1年後の2023年の終値には、2021年の終値と比べてみるとドルベースで0%と元に戻り、円安の加速とともに2年で+23%というのが成績であった。

| INDEX(ドルベース) | ドル/円 | 円換算INDEX | |

|---|---|---|---|

| 2021年 終値 | 4,766 | 115.14 | 548,778 |

| 2022年 終値 | 3,840 | 132.47 | 508,619 |

| 21年終値→22年終値 | -19% | +15% | -7% |

| 2023年 終値 | 4,770 | 141.22 | 673,595 |

| 21年終値→23年終値 | 0% | +23% | +23% |

S&P 500に連動した円ベースの運用としてみると

運用という面で見るとeMAXIS Slim 米国株式(S&P 500)のパフォーマンスは以下だ。上記のS&P 500のプライスインデックス(株価を元に計算された指数)なので企業が出す配当金の再投資(プラス要因、年1.5%程度)と運用手数料(マイナス要因だがかなり小さい)を見込んでいない。それを加味すると、2022年は-6%ダウンであったが、2023年は持ち直した結果、2021年の終値と2023年の終わり値を比べれば+56%となる。

| 基準価格(円) | |

|---|---|

| 2021年 終値 | 19,204 |

| 2022年 終値 | 18,035 |

| 21年終値→22年終値 | -6% |

| 2023年 終値 | 24,281 |

| 21年終値→23年終値 | +56% |

NASDAQ 100 はどうだったのか?

2021年末にはコロナ禍でテック企業が非常に伸びたこともありNASDAQ 100 を保有していた人も多いだろう。このNASDAQにしてみると、ドルベースで22年には-33%下がったものの、そのあとのAIブームで2023年の終値では2021年の終値に比べて+3%。円ベースでは+26%となった。この2年通してみれば、2022年絶好の買い場だったといえる。

| INDEX(ドルベース) | ドル/円 | 円換算INDEX | |

|---|---|---|---|

| 2021年 終値 | 16,320 | 115.14 | 1,879,094 |

| 2022年 終値 | 10,940 | 132.47 | 1,449,190 |

| 21年終値→22年終値 | -33% | +15% | -23% |

| 2023年 終値 | 16,826 | 141.22 | 2,376,158 |

| 21年終値→23年終値 | +3% | +23% | +26% |

2021年のヒット商品であるレバナスを保有していたらどうなっていただろうか?レバナスとはNASDAQ 100の日々の2倍の値動きをする投資信託である。日々の値動きの2倍ということで長期的に2倍になるわけではない。特に値動きがあまりないと減価といわれるようなじりじりと基準価格が下がっていく値動きを起こしやすい。また、レバナスは円ヘッジ商品のため円安によるメリットがほぼない商品だ。

そのこともあり21年終値と23年の終値の比較で-22%の水準にいる。ただし、22年の終値との比較では+107%と、上昇時期に2倍の値動きの威力も感じることができる。尚、この記事を投稿している2024年6月21日の基準価格は、42,455円とほぼ2021年の終値と同じ値段である。

| 基準価格(円) | |

|---|---|

| 2021年 終値 | 42,484 |

| 2022年 終値 | 16,081 |

| 21年終値→22年終値 | -62% |

| 2023年 終値 | 33,323 |

| 21年終値→23年終値 | -22% |

2022年に何もしないのが正解であるが、、、

NASDAQ 100などの保有割合が大きかったFIRE民は、2022年はかなり厳しい年であっただろう。その一方で、2024年6月の今から振り返れば、2022年は何もしないでそのまま保有しておけばよいといういつもの結論になる。

FIREを卒業したのを卒業するというように、FIREを辞めたとしても株式市場の回復とともに資産は増大し、また、FIREすることになるわけだ。

ただし、この何もしないで静観するというのは資産が減る中で本当に難しい。

予想以上に厳しいS&P500運用のドローダウン:20年分の生活費を失う年も

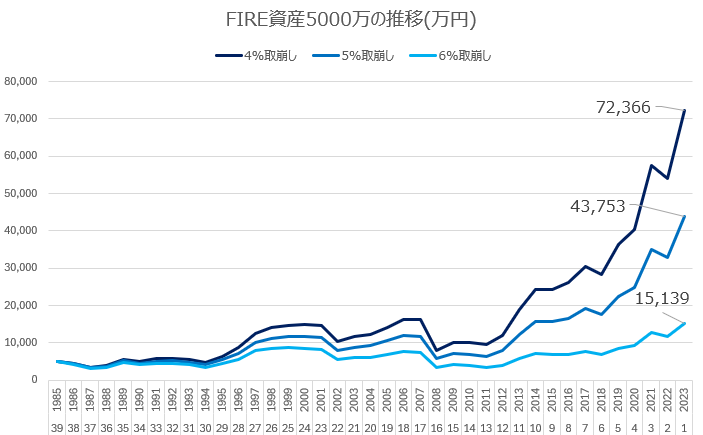

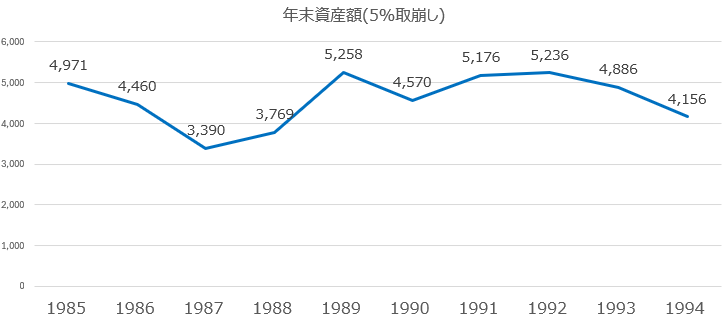

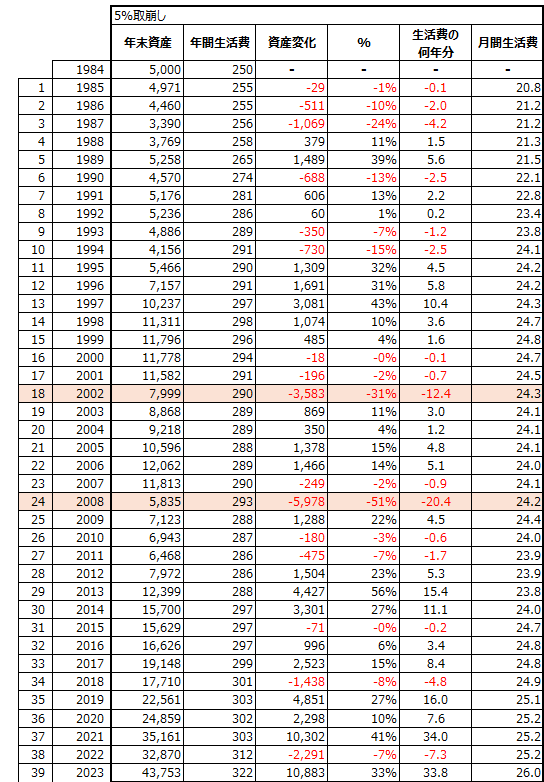

2022年だけでなく幾度となくおこる株式市場の下落は、いつでも運用資産に大きなインパクトを与える。以下が「S&P 500で5000万円を運用したらFIREできるか?18パターンで検証する」で利用したFIRE生活における資産残高である。

詳細の条件は記事を見ていただくこととして、資産5000万円を1984年末にFIREし、為替レートを加味した運用、インフレ加味した取崩しを39年間行った結果である。39年間というタイムフレームで見れば、例え6%を取り崩しても資産がかなり増えており大成功のFIRE生活だ。

ただし、最初の10年はかなりギリギリ感(ヒリヒリ感?)がある資産運用だ。3年目の年末には資産は3,400万円程度と32%以上も資産が減っている。10年目でも4,150万円と17%程度の資産減少が起きている。当初の5,000万円以上の資産で年末を迎えたのは、5年目、7年目、8年目の3年のみである。

さらに、株式の下落が起きた2002年(18年目)や2008年(24年目)は、生活費の12年分、20年分が一気に失われるという運用結果だ。このような大規模ドローダウンに通常の精神だったら耐えられないだろう。

このような資産の上下運動は、主要4アセット(株式、債券、不動産、金)の中で最も価格の上下運動が激しい株式のみでFIRE資金を運用しているということに尽きる。

現実的なFIRE生活を送るために

株式で資産を形成しFIRE生活を行うというのは、心配性の人には予想以上にストレスフルかもしれない。よって、FIRE卒業を避けるためにはポートフォリオをシンプルに株式のインデックスファンドだけというのは変えたほうが良いかなと思う。

資産形成時はとにかく資産成長を目的にS&P 500のインデックスに全部突っ込む、NASDAQ 100に全部突っ込むという人も多いだろう。前述のシュミレーションは、これのS&P 500のケースだ。株価の上下は抑えられないので、精神的にかなり厳しいと想定される。

つまり、FIRE生活時は資産成長よりもより安定的なリターンを出すためポートフォリオ設計が必要だろう。

チェックポイント1: FIRE運用時には債券&金の比率を上げる

前述のようなドローダウンを避けるためには、株式と関連性が低い債券や金をポートフォリオの最低25%程度持つことをお勧めする。詳しいシュミレーションについては 株式だけでなく債券にも投資すべきか?を参考にしてほしい。

チェックポイント2: 高配当株=売らない戦略を混ぜる

資産下落が激しいときに取崩しできないのでFIRE卒業ということであれば、そもそも取崩しをしない戦略を取れば良い。これは配当で食べていくということであり、米国の高配当ETFやカバードコールETFでFIRE資金を運用するという戦略だ。

米国3大高配当ETFの検討

取崩しは心理的なハードルが高い。そうであれば明示的に取崩しをしないで自動的に配当金が入っているETFに投資するのも一つの手だ。

配当金も株価の値上がりも株主還元という意味で同じである。株価の値上がり分を自分で取崩しても同じと言えば同じであるが、心理的に取崩しというのは負担が高い。高配当ETFの場合は投資家がアクションしなくても配当金が支払われる心理的な負担が低いという利点がある。

また、そもそも高配当株は成熟企業が多く株価の安定度は、成長企業よりも高い。取崩しレートが4%であればSPYDであれば配当率が4%を超えているので、配当金だけで暮らしていくことができる。

注意点としては、配当率はその時々によって変わるということで必ずしも4%以上というような保証はない。NISA枠で買えば米国税10%以外の税金もかからない5。

| Ticker | ファンド名称 | 資産残高(USD) | 資産残高(1ドル/155円) | 配当率 |

| VYM | Vanguard High Dividend Yield Index Fund ETF Shares6 | 67.18B | 10.4兆円 | 2.85% |

| HDV | iShares Core High Dividend7 | 10.37B | 1.6兆円 | 3.35% |

| SPYD | SPDR Portfolio S&P 500 High Dividend ETF8 | 6.94B | 1.1兆円 | 4.44% |

| N/A | 三菱UFJ-日経平均高配当利回り株ファンド9 | N/A | 1,310億円 | 3.11% |

カバードコールETFの検討

以下の2つの投資商品は、2022年の下落局面で大人気となったカバードコールETFといわれる商品である。カバードコールとは、値上がり益をある程度あきらめる代わりにオプションプレミアムとして収入を得るという投資戦略。これは、価格上昇時にはその上昇分を享受できないが、下落局面ではオプションプレミアム分だけ下落を緩和できるという効果がある。

これを使ったETFがカバードコールETF。オプション分の収入を配当金として分配しているので、分配金率が高い。これはあくまでも値上がり分の犠牲として高いだけであるが、通常のインデックスETFよりもボラティリティ(価格の上下運動)が低い安定した商品ともいえる。

価格上昇局面ではレバレッジETFというようなより価格上昇を狙える商品に人気が集まる一方で、価格下落局面ではこのような商品が人気となるのが常であるが、下落局面だけでなくリスクを取りなくないという人にもおすすめの商品である。

| Ticker | ファンド名称 | 資産残高(USD) | 資産残高(1ドル/155円) | 配当率 |

| JEPI | JPMorgan Equity Premium Income ETF10 | 33.61B | 5.2兆円 | 7.34% |

| JEPQ | JPMorgan Nasdaq Equity Premium Income ETF11 | 13.93B | 2.2兆円 | 8.81% |

FIRE卒業は悪くない?

FIRE卒業は、FIREの失敗だととらえる人も多いだろう。FIREを選択するということは自由の確保ということなので、資産を取崩すのが嫌なのであれば、また働くというのがなんの失敗でもない。まさに自由。自由というのはいろいろな選択肢が取れるということだ。

FIREは絶対に働かない、資産運用だけで暮らしていくものというような過度なこだわりは必要なく、元気に楽しく人生を送るということが重要なのではないか?

いったんはFIREできるほどの資産形成をできた人というのはストイックに何かを追及する人も多いだろうが、人生は長い旅。資産運用も含めて気楽に生きたいものだ。

- S&P 500 のデータは、S&P 500 INDEX (^SPX) Stock Historical Prices & Data - Yahoo Finance、ドル円のレートは、米ドル/円レートの年間価格(年足)|時系列データ|株探(かぶたん) (kabutan.jp)を参照した ↩︎

- eMAXIS Slim 米国株式(S&P500) | eMAXIS(イーマクシス) (mufg.jp)から過去の基準価格のデータが参照できる ↩︎

- NASDAQ 100のデータは、NASDAQ 100 (^NDX) Stock Historical Prices & Data - Yahoo Finance、ドル円レートは、米ドル/円レートの年間価格(年足)|時系列データ|株探(かぶたん) (kabutan.jp)を参照した ↩︎

- iFreeレバレッジ NASDAQ100 / 大和アセットマネジメント株式会社 (daiwa-am.co.jp)から過去の基準価格のデータを参照できる ↩︎

- NISAは国内税のみが無税のため米国株の配当金に10%かかる米国税は支払う必要がある ↩︎

- Vanguard High Dividend Yield Index Fund ETF Shares (VYM) Stock Price, News, Quote & History - Yahoo Finance 2024年6月10日閲覧 ↩︎

- iShares Core High Dividend ETF (HDV) Stock Price, News, Quote & History - Yahoo Finance 2024年6月10日閲覧 ↩︎

- SPDR Portfolio S&P 500 High Dividend ETF (SPYD) Stock Price, News, Quote & History - Yahoo Finance 2024年6月10日閲覧 ↩︎

- 日経平均高配当利回り株ファンド【0331118B】:投資信託情報 - Yahoo!ファイナンス 2024年6月10日閲覧 ↩︎

- JPMorgan Equity Premium Income ETF (JEPI) Stock Price, News, Quote & History - Yahoo Finance 2024年6月10日閲覧 ↩︎

- JPMorgan Nasdaq Equity Premium Income ETF (JEPQ) Stock Price, News, Quote & History - Yahoo Finance 2024年6月10日閲覧 ↩︎