ネットでは、オルカン(全世界株式)の年間平均利回りはよく5.5%程度と記載されている。果たしてこれはどのような根拠なのだろうか?、オルカンの利回りについて研究していきたい。

オルカン(全世界株式)の利回りは3つある

今回取りあげる「オルカン」は、MSCI ACWIという指数に連動した全世界株式の利回りである。全世界株式を表す株式指数(インデックス)にはいくつかあるが、ここでは人気のeMAXIS Slim 全世界株式(オール・カントリー)も連動しているMSCI ACWIを対象にしたい。

このMSCI ACWIには3つの指数があり、利回りもそれぞれ3つある。

| インデックスタイプ | 説明 |

|---|---|

| グロス (Gross) | 配当の支払い時の税金を考慮しない配当込み指数。一番利回りは良く見える。実際には税金はかかるので、この通りのパフォーマンスを得ることはできない。 |

| ネット (Net) | 配当の支払い時の税金を考慮した配当込み指数。投資した際の利回り(トータルリターン)の数字として使われることが多い。投資信託などが連動する指数もMSCI ACWI(配当込み指数)ということでこれと連動している。 |

| プライス (Price) | 配当の支払いを考慮しない株価だけの指数。投資すれば確実に配当は支払われる為、パフォーマンスは実際投資した際よりも悪く見える。 |

投資先企業が払った配当をファンド所有者は享受できるが、企業がファンドに配当を払う際には必ず税金がかかるということから、「eMAXIS Slim 全世界株式(オール・カントリー)」などの投資信託を利回りは、このネット(配当の支払い時の税金を考慮した配当込み指数)にファンド運営手数料(信託報酬+その他費用)を引いたものが投資したリターンとなる。

「eMAXIS Slim 全世界株式(オール・カントリー)」の最新の実質ファンド運営手数料は0.11%である。今回の利回り計算にはこれは軽微のため考慮に入れない。

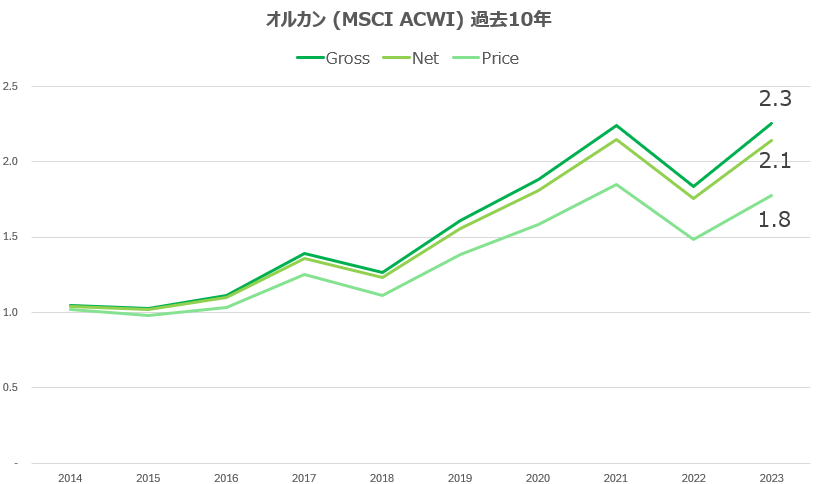

オルカン 過去10年の利回り

以下のグラフは2013年末に1ドル投資した場合の2023年末までのパフォーマンス(米ドルベース)である1。オルカンのネット(配当の支払い時の税金を考慮した配当込み指数)だと過去10年の平均年間利回りは7.9%、価値としては10年で2.1倍になる。

この10年における世界経済の年別の暴落イベントは

・ 2018年のトランプ政権が勃発した米国と中国の貿易摩擦の過熱、米国の金利上昇

・ 2022年の米国のインフレによる金利上昇

という米国起因の経済イベントが大きく利回りを動かした。

つまり、オルカン=オールカントリーと言えども、利回りを動かすイベントはS&P 500=米国株なのである。

| インデックスタイプ | 過去10年 年間平均利回り | 5000万 X 年間利回り2 |

|---|---|---|

| オルカン(グロス) | 8.5% | 424万円(月額:35万円) |

| オルカン(ネット) | 7.9% | 396万円(月額:33万円) |

| オルカン(プライス) | 5.9% | 297万円(月額:25万円) |

| 参考:S&P 500(ネット) | 13.5% | 675万円(月額:56万円) |

| 参考:S&P 500(プライス) | 11.0% | 548万円(月額:46万円) |

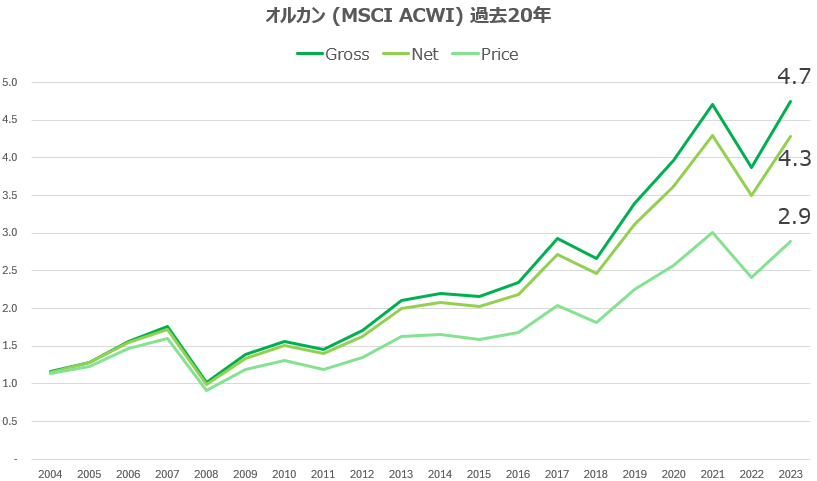

オルカン 過去20年の利回り

以下のグラフは2003年末に1ドル投資した場合の2023年末までのパフォーマンス(米ドルベース)である。オルカンのネット指数だと過去20年の平均年間利回りは7.5%、価値としては20年で4.3倍になる。

この20年の世界経済における暴落イベントは、10年の際に述べた2つのイベントに加えて

・ 2008年の米国発の金融危機:リーマンショックの影響

である。

過去20年というスパンで見ても、オルカン=オールカントリーと言えども、利回りを動かすイベントはS&P 500=米国株となってしまう。

| インデックスタイプ | 過去20年 年間平均利回り | 5000万 X 年間利回り |

|---|---|---|

| グロス | 8.1% | 405万円(月額:34万円) |

| ネット | 7.5% | 377万円(月額:31万円) |

| プライス | 5.5% | 237万円(月額:20万円) |

| 参考:S&P 500(ネット) | 10.2% | 511万円(月額:43万円) |

| 参考:S&P 500(プライス) | 8.1% | 403万円(月額:34万円) |

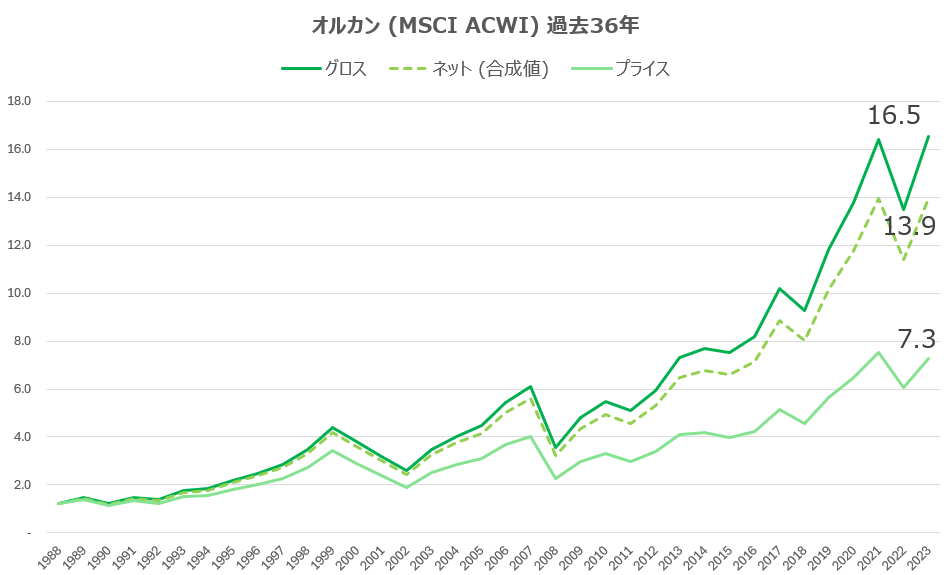

オルカン 過去36年の利回り

オルカン(MSCI ACWI)という指数がスタートしたのが1987年末である。年毎のパフォーマンスを図るためには2023年末の最大36年間のパフォーマンスしかない。このデータを見ていきたい。尚、ネット上に公開されているデータでは、ネットが2000年末から公開されていなかったため、実効税率を21%(これは歴史的なデータから推察した)とした合成値を作り試算した。

この30年の世界経済おける年ごとの暴落イベントは20年の際に述べた3つのイベントに加えて

・ 2000年の米国発のドットコムバブルの崩壊

が上げられる。

以下のグラフは2003年末に1ドル投資した場合のパフォーマンス(米ドルベース)である。オルカンのネット指数だと過去20年の平均年間利回りは7.5%、価値としては20年で4.3倍になる。10年比べると年間平均利回りはリーマンショックの影響もあり0.4%ほど少し下がる。

| インデックスタイプ | 過去36年 年間利回り | 5000万 X 年間利回り |

|---|---|---|

| グロス | 8.3% | 426万円(月額:36万円) |

| ネット | 7.8% | 401万円(月額:33万円) |

| プライス | 5.8% | 311万円(月額:26万円) |

| 参考:S&P 500(ネット)3 | 11.1% | 556万円(月額:46万円) |

| 参考:S&P 500(プライス) | 8.6% | 438万円(月額:36万円) |

結論

インターネット上で言われるオルカンの利回りが5.5%というのは、株価だけを考慮したプライス・リターンの話ではないあkと推察がつく。それも直近10年で見ると5.9%と0.4%程度オーバーパフォームしている。

オルカン自体の利回りとしては、やはりネット(配当金込みの指数)が近くなる。10年であれば7.9%、20年で7.5%というが投資信託を運用した結果としてとしては近いのではないか?尚、この数字はすべてドル建てということになる。

配当再投資の重要性

この記事では、プライスリターン=株価だけのリターンと、ネットリターン=配当込み(税金配慮)リターンでは年間平均2%のリターンの差が出ることを示している。これは配当を再投資することが資産形成において非常に重要であるということだ。

企業からファンドに配当が支払われる際にはどうしても税金が掛かってしまうが(グロスがネットリターンとなってしますが)、その配当をファンド保有者に分配金として支払わなれなければそれ以上の税金は取られない。

つまり、資産運用時期には分配金が支払われないような投資信託であるeMAXIS Slim 全世界株式(オール・カントリー)をお勧めする。

オルカンが運営された36年間も結局アメリカ経済が主導

詳しくは、オルカンとS&P 500 どっちがいいのか? に譲るが、オルカンのパフォーマンスを大きく悪化させる原因はS&P500と同じく、米国のバブル、および、米国金利の動向である。これはオルカンの構成要素の6割程度がアメリカの大企業であるということもある。

つまり、S&P500保有者だけでなく、オルカン保有者もアメリカ経済に注視する必要はあるだろう。

- データについては、MSCI社が公表しているものを採用した - End of day index data search - MSCI ↩︎

- 分かりやすくするために為替の影響、ファンド運営手数料、オルカンを利確したときにを加味していない ↩︎

- https://yhoo.it/48QWiQc ↩︎