FIRE、つまり、資産を形成してその資産から生み出される収益だけで(Financial Independence) 、働かず(Retire Early)に暮らしていきたいとか考えるビジネスパーソンも多いだろう。その一方で、一般的に言われているFIRE資金は、最低5000万円、標準1億円、完全な安全ラインは2億円と言われており、勤め人として準備するのは難しいだろう。

これでは、一生FIREできない。そこで、3000万円を準備し、その3000万を人気の投資商品であるオルカンで運用し、FIREしたらどうなるのか?を4つのパターンをシュミレーションしていきたい。

FIREにおける取崩しの3つのモデル

良くFIREでは4%の取崩しルールというものが使われている(真相についてはこちらの記事:FIREにおける4%ルールは正しいのか? トリニティスタディの研究を参考にしてほしい)。3000万円の4%は120万円であるが、年間120万円では暮らしていけないことは明らかだ。

そこで、現実的な生活費である、月額20万円から月額30万円を取崩し額とし、それにFIREの3つの取崩しモデルの中で最適なものをピックアップしてシュミレーションしていく。尚、月額20万円は年収300万円の人の手取り月収、月額30万円は年収450万円の人の手取り月収である。

まずは、3つの取崩しモデルを紹介していきたい。

モデル1:年間固定でx円づつ取崩して行くモデル(定額モデル)

このモデルは、年間必要生活費をX円と決めて、毎年同じ額を取崩しをしていくFIRE生活モデルである。

モデルの良さ:生活費が決まっている為、生活ができなくなるというリスクが少なくモデルが現実的である。

モデルの弱点:FIRE資産が枯渇する可能性がある。また、インフレにより生活費が高騰した場合に、生活ができなくなりモデルが破綻する可能性がある。

モデル2:モデル1にインフレを考慮したモデル(インフレ加味定額モデル)

モデル1の弱点であるインフレを考慮し、インフレ率に合わせて取崩し額を上下させていくFIRE生活モデルである。トリニティスタディ等で最終的に採用されているモデルである。

モデルの良さ:生活費を先に決め、それにインフレ率を連動しているので、生活ができなくなるというリスクが少なく最も現実的なモデルと言える。

モデルの弱点:FIRE資産の枯渇する可能性が3つのモデルの中で一番大きい。

モデル3:各年の期末残高のX%を取崩していくというモデル

例えば資産残高が3000万円あった場合で取崩し率を10%とすると300万円が1年間の生活費とする。もし、資産運用に失敗して、資産残高が2000万円になると10%なので生活費は200万円となる。逆に資産運用が成功して、5000万円になれば、500万円が生活費になる。このように定額ではなく、定率で取崩しをしていこうというFIRE生活である。

モデルの良さ:資産が枯渇しない。永遠に残高の95%が残るため絶対資産が枯渇しないので、思い切った取崩し率が設定できる。

モデルの弱点:毎年同じ費用が掛かる生活費が年によってばらばらになってしまうため、生活ができなくなりモデルが破綻する可能性がある。

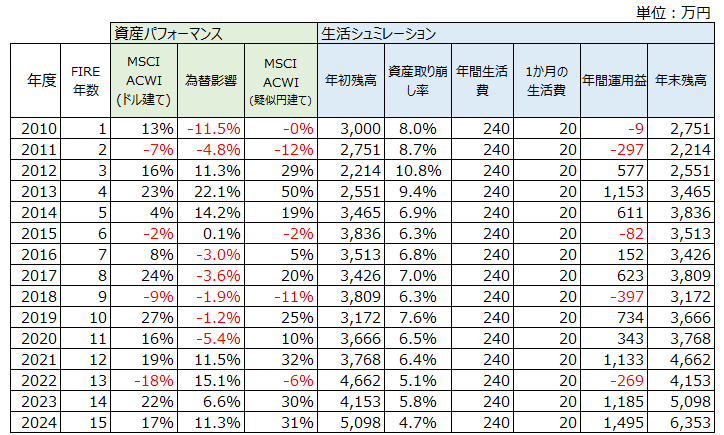

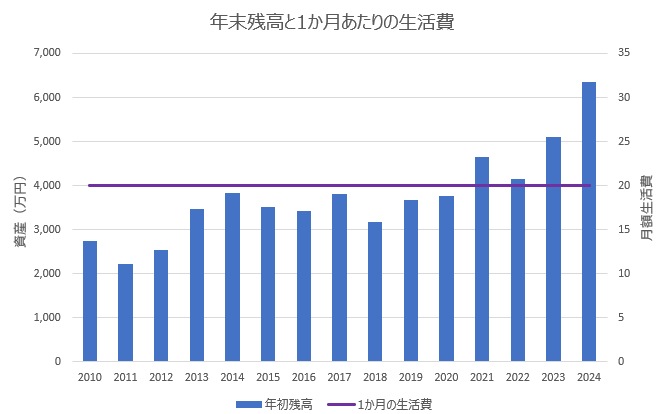

モデル1を採用:オルカン3000万円運用で年収300万円程度(当初8%取崩し)の暮らしをする

年収300万円の会社員の手取り年収は約240万円といわれている。そして、日本では長らく賃金は上がっていない。そこで、ずっと年収が300万円だったら、ということで1か月の生活費が20万円というモデルを作ってみた。

FIRE開始時期:2010年(15年間のシュミレーション)

当初資産:3000万円

運用方法:オルカン(全世界株式)に連動1(手数料、税金は考慮しない)

取崩し方法:年間240万円(月間20万円相当)を固定で取崩していく

FIRE施策が枯渇するどころか、2024年末の残高は6,353万円と15年のFIRE生活で資産が倍増することになる。尚、2024年の取崩し率は、当初の8%から4.7%まで下がることになる。モデル1では、オルカンで3000万円を運用すれば、安定したFIRE生活が過去15年間にわたってできたと結論づけられる。

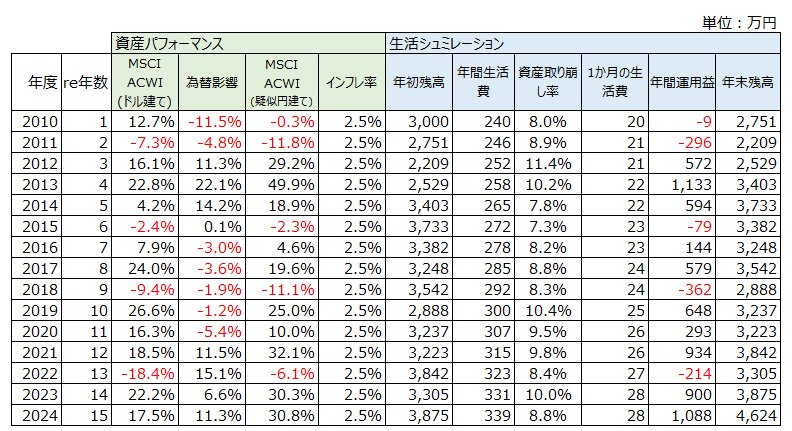

モデル2を採用:オルカン3000万円運用で年収300万円程度にインフレ分は給料アップする暮らしをする

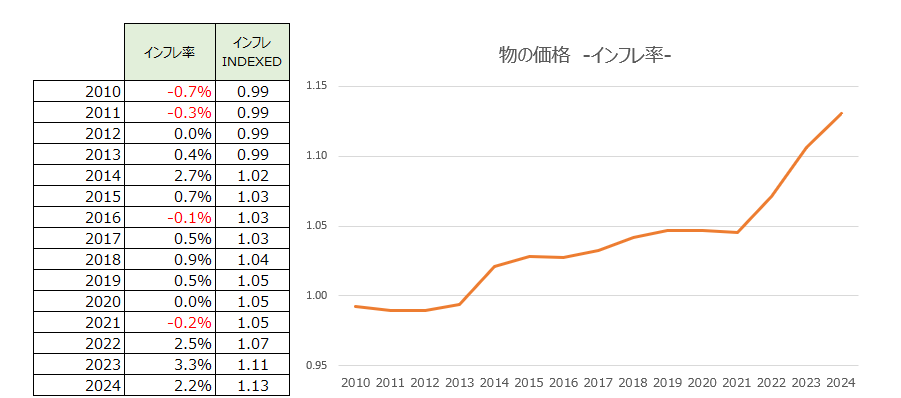

モデル1は、物価上昇による生活費の上昇を考慮してない。そこで、以下の日本のインフレ率を加味しようと考えた2。ただし、過去15年はまさにデフレの時代であり、日本では全くインフレが進んでない。インフレと言えるのは2022年以降のことだ。

そこで強制的にインフレ率、2.5%を当てはめてシュミレーションを行った。条件は以下だ。

FIRE開始時期:2010年(15年間のシュミレーション)

当初資産:3000万円

運用方法:オルカン(全世界株式)に連動した投信(手数料、税金は考慮しない)

取崩し方法:年間240万円(月間20万円相当)をインフレ率を考慮し年額2.5%づつ増加させて言った金額を取崩していく

インフレによって、15年間で生活費は240万円(20万円)から339万円(28万円)に増加するが、2024年の期末残高は4.624万円と増加している。ここ2年はオルカンの力強いパフォーマンスもあり、年間1000万円程度の運用益が出ている。取崩し率は、8.8%と非常に高いが2022年の下落局面でももともとの3000万を切っておらず、資産は成長している。モデル2についても、オルカンで3000万円を運用すれば、安定したFIRE生活が過去15年間にわたってできていたと結論づけられる。

モデル3を採用 - オルカン3000万円運用で年末残高の10%を取崩していく、日本の平均年収トライするというモデル

今ここでは、年収300万円の生活をモデルにしてきた。もっといい暮らしがしたいと思う人も多いだろう。そこで年収450万円、月に直すと30万円の手取りレベルの話だ。日本の平均年収でのモデルを作っていく。

生活費は30万円は最低でも確保するしたいが、そうなると取崩し率が10%となりリスクを感じる。そこで10%の取崩しを採用しつつも、資金が枯渇しないモデル1を使いシュミレーションしていく。

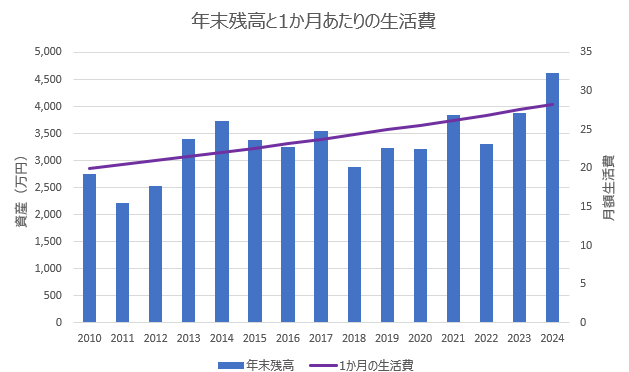

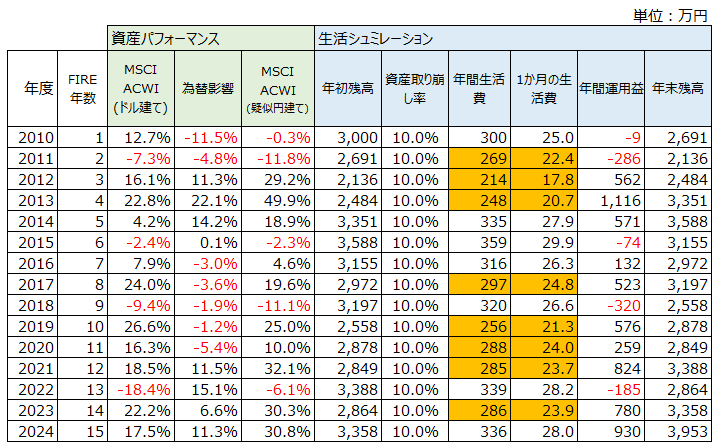

FIRE開始時期:2010年(15年間のシュミレーション)

当初資産:3000万円

運用方法:オルカン(全世界株式)に連動した投信(手数料、税金は考慮しない)

取崩し方法:年末の資産残高の10%を取崩す

3000万円のオルカンを10%を取崩し続けてもFIREモデルは破綻しない。少なくとも過去15年という期間でのシュミレーションだと2024年末の残高は約4000万円となり増えている。ただし、生活費が年間300万円確保されているかと言えばそうではない。市場が悪かった2012年の生活費は、17.8万円とかなり節約暮らしをしないといけない。15年中8年も300万円を確保できてないとすると、このモデルが成功しているとは言えないだろう。

よってこのモデルは、FIRE生活の永続性という意味では機能しているが、300万円の生活費確保には失敗しているというのが結論だ。

モデル1を採用:オルカン3000万円運用で日本の平均年収を確保するというモデル

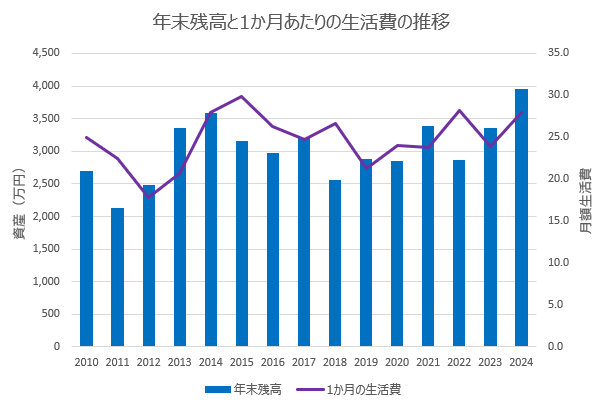

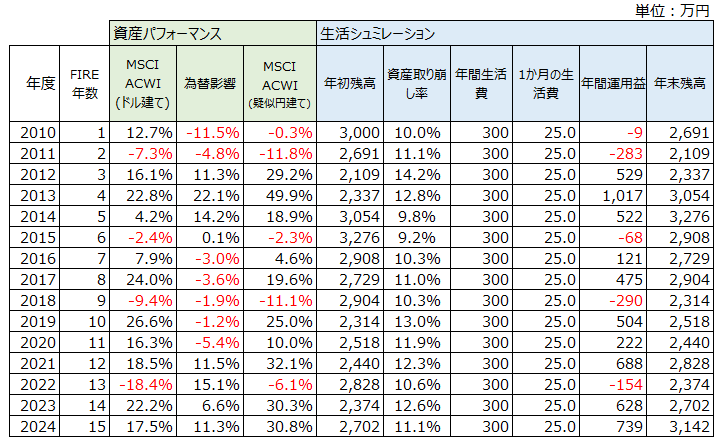

そこで、300万円の固定額を取崩してみるシュミレーションをした。条件は以下になる。

FIRE開始時期:2010年(15年間のシュミレーション)

当初資産:3000万円

運用方法:オルカン(全世界株式)に連動した投信(手数料、税金は考慮しない)

取崩し方法:年間300万円(月間25万円相当)を固定で取崩していく

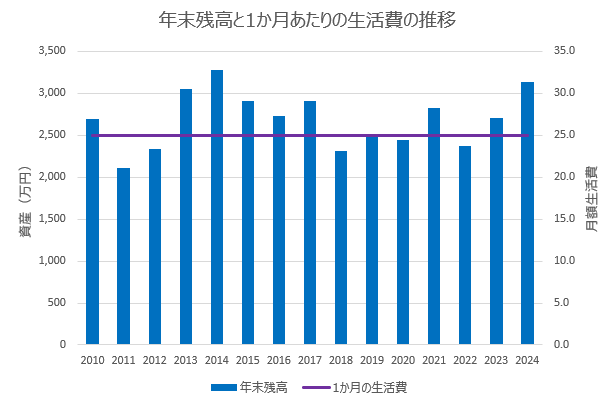

過去15年のシュミレーションではあればFIRE資産は枯渇しない。ただし、資産成長は望めず、2024年末の残高は3,142万円となっている。FIRE生活の永続性という意味では、資産増加が起きていないという意味で微妙であるが、過去15年では機能している。

結論: オルカン、3000万円でFIREできるのか?答えは「過去15年だと出来てた」

3つの取崩しモデルと4つのシュミレーション、何れも、現実的な生活費の中で、3000万円のオルカン運用でFIREは継続可能だったと言えよう。

ただし、できるかできないかのすべてはオルカンのパフォーマンスに依存してしまう。その為、これが今後15年間にも当てはまるかは、神のみぞ知るというところだろう。また、3000万円を貯めるというのも、非常に限られた人のみができる行動であろう。FIREの道はいずれにしても簡単ではないということだ。

- End of day index data search - MSCIからオルカン(MSCI ACWI)のパフォーマンスデータを取得した。 ↩︎

- World Economic Outlook (October 2024) - Inflation rate, average consumer prices ↩︎