5000万円貯めたら人生勝ち組!FIREで自由を満喫しよう!とインターネット上に溢れているFIRE賛美。その一方で推奨されている年間4%の取崩し率では資産が5000万円あったとして年間生活費はわずか200万円。税金を考慮しなくて16.6万円しか月額生活費ない状態で暮らして行けそうにもないというのが正直な感想だ。

その一方でS&P 500の年間平均リターンは10%あるとされる。この4%と10%の差は6%はどこから生まれているのか?S&P 500で資産を運用した場合の取崩し率は何%が適当なのか?

S&P 500 の運用を30パターンを検証

30パターンを検証する理由としては、S&P 500でFIRE資産を運用する場合、取崩し率以上に、いつFIRE生活をスタートしたか?というのが重要だ。というのも定期的に株式市場は大暴落するので、その暴落がいつ起きるかが資産運用に関する最大のリスクだからだ。年間平均リターンが10%というのは、毎年10%あるという意味ではなくあくまでも平均だ。

その為、1985年(FIRE生活39年)から2014年(FIRE生活10年)にFIRE生活をスタートしたの30パターンを検討している。

S&P 500 でFIRE運用のルール

- 年末に5000万円を元手にFIRE生活をスタートすると仮定する。

- 年末(最終営業日)の終値に5000万円から次年度生活費(=5000万円 X 取崩し率)を除いた分を全額S&P 500に投資する。例えば、4%であれば200万円なので、初年度の運用資産は4800万円をS&P 500に投資することになる。

- 毎年年末に、初回の取崩し率、4%だったら200万円にインフレ率を加えた加えた金額を年末に取崩す。例えば、初年度の年間生活費200万円でインフレ率が1%であれば、次年度は202万円を取崩す。

- それを毎年機械的に実施していく。利確(取崩した)金額に関しては税金を加味しない。S&P 500の運用については手数料がほぼゼロになっている、為替手数料についても同じことが言えるので加味しない。

上記の前提を元に以下計算式を適用する。

リターンの計算: S&P 500のトータルリターン(配当込み)1 x ドル円の為替レート2

生活費の計算: 日本のCPI3

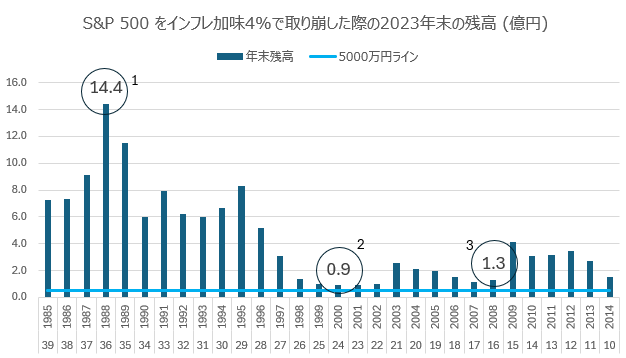

S&P 500 で運用すれば経過36年で14.4億が最大資産?

まず、上記の前提と4%ルールを採用して、S&P 500で運用をしてみた。

この30パターンで4%の取崩し率ならば、2023年末に運用資産がスタート時の5000万円を下回ったケースはない。最も資産を持っているのは1988年の14.4億円(1)、最も資産が少なかったのは、ドットコムバブル崩壊直前の2000年スタートの0.9億円(2)である。リーマンショック直前の2008年スタートの場合は1.3億円(3)である。

以下が30パターンを示した図であるが、スケールが2億単位ということでわかるがかなり資産が増えている。2000年スタート以外のFIRE民はすべて富裕層入りだ。つまり、4%は低すぎるといえよう。

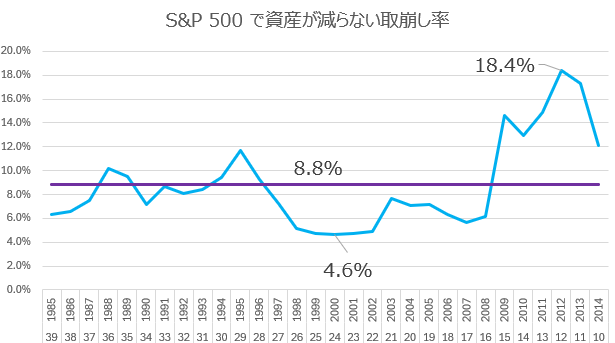

S&P 500 のFIRE運用の黄金取崩し率は8.8%?

そもそも14.4億円もの資産を築く必要もないだろう。そこで2023年末資産が5000万円(FIREスタート時と同じ資産規模)とした場合に何%の取崩し率が許容できるかという逆算の計算である4。

- 30パターンにおける平均取崩し率は8.8%。

- 一番少ない取崩し率は2000年スタート(24年経過)の4.6%

- 一番大きな取崩し率は2012年スタート(12年経過)の18.4%

4%と10%の差は安全係数?

今回はインフレも考慮した計算である。しかし、この試算時期は日本が低インフレ率の時代だったため将来このインフレ率が維持されるとは考えにくい。その為、この取崩し率は少し大きすぎるかもしれない。

それを加味したうえで、そもそもこの4%という数字にはかなり安全係数が入っているともいえる(参考:FIREにおける4%ルールは正しいのか? トリニティスタディの研究)。取崩し率が万が一に間違った場合は破綻という結果が待ち構えている為、安全係数が十分に入るのもよくわかる。

- pages.stern.nyu.edu/~adamodar/New_Home_Page/datafile/histretSP.html ↩︎

- https://kabutan.jp/stock/kabuka?code=0950&ashi=yar&page=1 ↩︎

- https://www.e-stat.go.jp/stat-search/files?page=1&layout=datalist&toukei=00200573&tstat=000001150147&cycle=0&tclass1=000001150151&tclass2=000001150152&tclass3=000001150153&tclass4=000001150154&tclass5val=0 ↩︎

- 計算にはExcelのゴールシークという機能を使った。様々な計算をする際に便利な機能である。 ↩︎