FIREの4%ルール(4%で資産を取崩せば資産は減らない)を語る際に論拠となるのが、米国株式市場は年間平均7%で上昇する、インフレ率が年間平均3%、この2つの差は7% - 3% = 4%となり、4%を取崩しても試算が目減りしないという数字だ。

感覚的にS&P 500の年間平均利回りが7%というのは低いように感じる。近年のS&P 500は調子が良い時では年間20%程度の上昇がある年が多い。ということで、米国株式市場を代表するS&P 500の年間平均利回りは一体何%なんだということを調べてみた。

S&P 500 年間平均利回り 過去35年 vs. 過去10年

S&P 500のプライス指数とトータルリターンよる利回りの違い

S&P 500をインデックス投資用の指数として考えると2つの利回り指標がある。

| インデックスタイプ | 説明 |

|---|---|

| プライス指数(株価上昇)による利回り | 株価の動きのみをベースに指数化したものをベースに利回りを計算するもの。企業は配当金を出しているがこれについては考慮していない。 |

| 株買い上昇と配当込みのトータルリターンによる利回り | 配当を再投資したとして利回りを指数化したもの |

尚、ニュース等で紹介されているのはプライス指数であり、配当分の利益は指数に反映されない。もちろんインデックス投資(ETFや投資信託で運用)では、実際に配当が払われることから配当分も投資パフォーマンスに反映される。つまり、インデックス投信のベンチマークは、トータルリターンである。つまり、トータルリターンのほうが投資利回りを語る際に採用されるべきであろう。

当たり前であるが、プライス指数よりもトータルリターンのほうがパフォーマンスは良い。その差を自分で調べる場合のYahoo! Financeでティッカーシンボルとしては、プライス指数は^SPX1 、トータルリターンは^SP500TR2と検索すると表示される。

S&P 500 過去35年の年間平均利回りは?

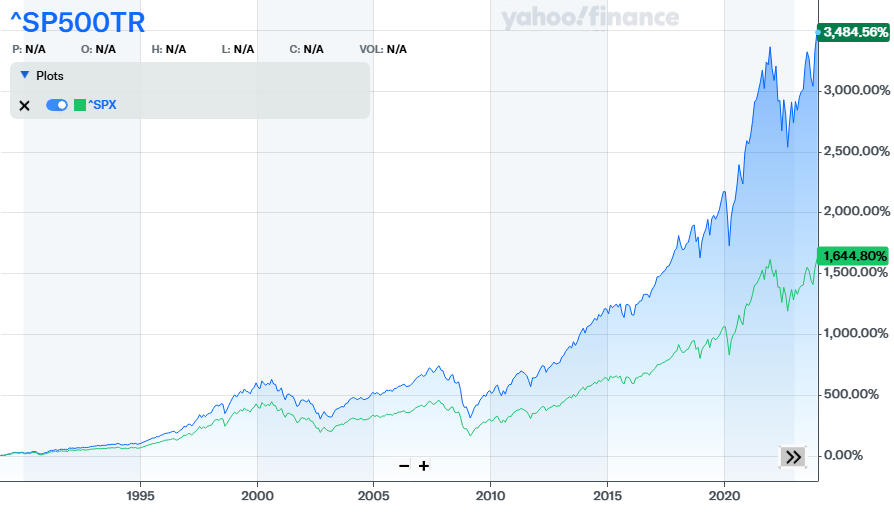

以下が、S&P 500の35年間(1988年末から2023年末まで)のパフォーマンスであるが、プライス指数なら約17倍、トータルリターンなら約36倍と出ている。

尚これを年間平均リターン(年間平均上昇率)として直してみると

プライス指数の年間平均上昇率(利回り)は8.5%

トータルリターンの年間平均上昇率(利回り)は10.8%

となる。尚、配当入りとなしでは年間平均リターンに2.3%もの差が生まれる。こう考えてみると配当を加味することによるパフォーマンスの違いは本当に大きい。

ともかく過去35年というかなりロングレンジでのS&P500の年間平均利回りは約10.8%と定義できる。

青の^SP500TRがトータルリターン、緑の^SPXがプライス指数(Yahoo! Finance より https://yhoo.it/48QWiQc)。

S&P 500 過去20年の年間平均利回りは?

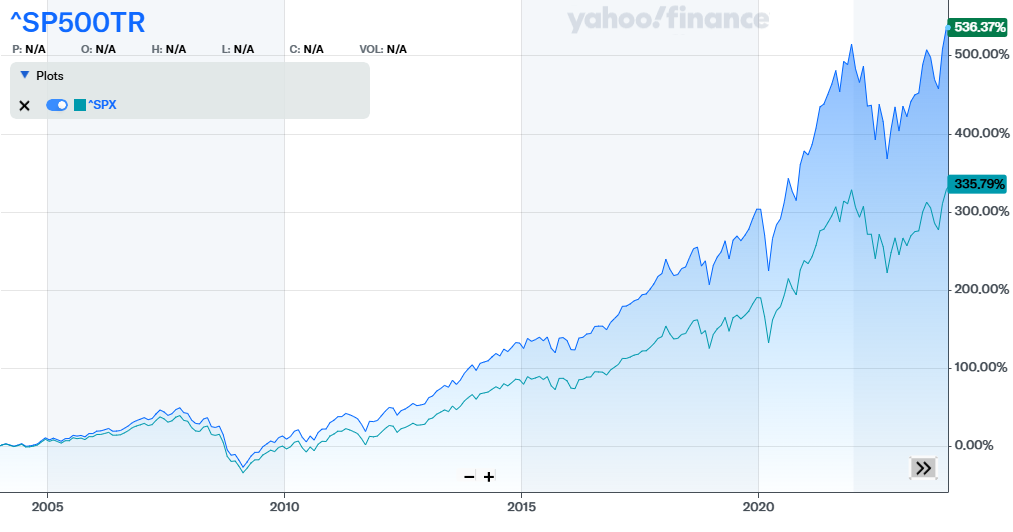

以下が、S&P 500の35年間(2003年末から2023年末まで)のパフォーマンスであるが、プライス指数なら約4倍、トータルリターンなら約6倍と出ている。

尚これを年間平均リターン(年間平均上昇率)として直してみると

プライス指数の年間平均上昇率(利回り)は8.1%

トータルリターンの年間平均上昇率(利回り)は10.2%

となる。尚、配当入りとなしでは年間平均リターンに2.1%もの差が生まれる。こう考えてみると配当を加味することによるパフォーマンスの違いは本当に大きい。

ともかく過去20年でのS&P500の年間平均利回りは約10.2%と定義できる。

Yahoo! Finance より https://yhoo.it/48QWiQc

S&P 500 過去10年の年間平均利回りは?

リーマンショック後のアメリカ景気は強い、つまり、S&P 500の年間平均リターンも上がっていることが考えられる。過去10年(2013年末から2023年末まで)で見てみると、プライスリターンでは約2.5倍、トータルリターンでは約3.1倍となっている。

尚これを年間平均リターン(年間平均上昇率)として直してみると

プライス指数の年間平均上昇率(利回り)は11.0%

トータルリターンの年間平均上昇率(利回り)は13.5%

となり過去35年の8.5%と10.8%よりも2.6%程度高い。

近年のほうがよりS&P 500のパフォーマンスが上がっているのは本当のようだ。直近はS&P 500の年間平均リターンは13.5%と定義できる。

なお、配当再投資による複利パワーの大きさは10年の利回りでも十分感じられる。また、資産形成時には分配金がない投資信託、例えば、人気のeMAXIS Slim 米国株式(S&P500)などを使って運用し、しっかりと配当金を内部的に再投資したほうが良いだろう。

これは、ファンドから分配金を受け取ると利益になり、日本では約20%の税金がかかる。投資信託にも分配金があるものあり、ETFは分配金が基本的に出るものである。分配金を再投資するのであれば、分配金出さないタイプの投資信託を選べば、再投資に関して税金負担分がない為、利回り的には有利である。

Yahoo! Finance より https://yhoo.it/48QWiQc

S&P 500 開始以来67年のデータの年間利回り

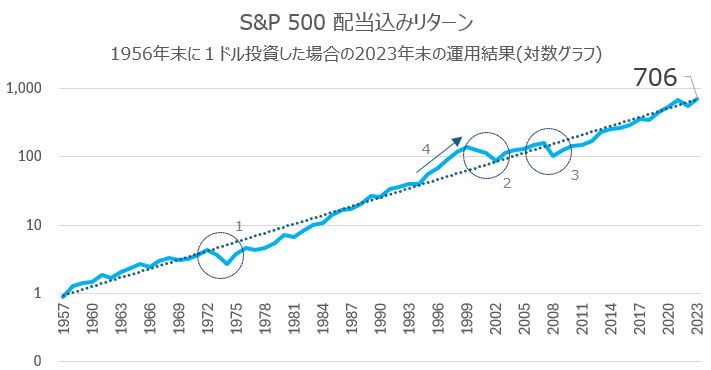

S&P 500 は1957年3月4日にスタートした指標である(尚、それ以前のデータもあるが計算値である)。今回は、指標が始まる前年の年末からに1ドル買ったとしたデータをS&P 500開始以来のデータとして年間利回りを分析してみる3。

S&P 500 開始以来67年の年間平均リターン

スタート以来のS&P 500配当込みの年間平均成長率(年間平均利回り)は10.3%である。

以下の対数化したグラフを見るとよくわかるが安定して成長している。大きな下落は3回あり、

1. オイルショック

2. ドットコムバブル崩壊(アメリカ同時多発テロ事件)

3. リーマンショック

と以下の3つのポイントで大幅に下がっていることがわかる。

また、1990年代後半のドットコムバルで資産成長カーブが1段階上がった様子(4)もわかる。

これを総合すると過去35年と過去10年の比較では、過去10年のほうが平均値に近いということになる。理由は過去35年には、2と3という大きな下落が2回含まれているからだ。

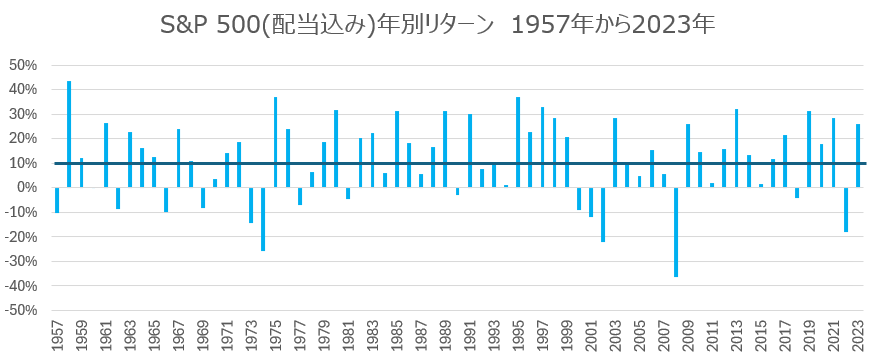

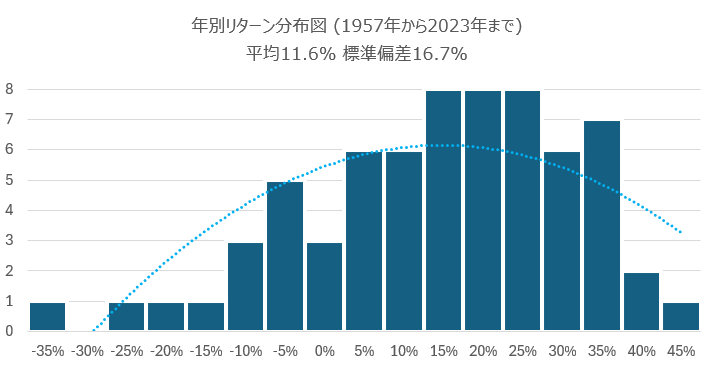

S&P 500 開始以来67年の年別リターン

S&P 500のリターンが良くわからない理由の1つは、年平均リターンに近い数字が毎年表れるというよりは年によってのブレが大きい数字が実績として現れ、結果的に年間平均リターンが10%として計算されるという特性にあるともいえる。つまり分散された分布図というわけだ。

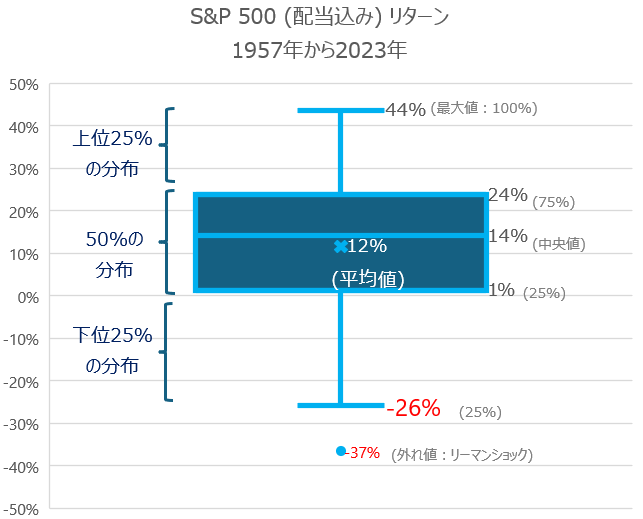

そこで、1957年度から2023年度における配当込みのS&P 500の年間リターンの数字の分布を箱ひげ図としてまとめた。

これを見る限りでは

・年間平均リターンとして出現した数字の平均は12%、データを全部並べた中央値は14%である。これはあくまでも年間平均リターンとして、出現した数字の平均を取っただけであり、年間平均リターンではない。

・年間平均リターンとして出現した数字の半分は、リターンは1%から24%の間に入る。

・データの上限の+44%は、朝鮮戦争終了直後の1958年のアメリカ好景気の時代。

・データの下限は-26%は1974年のオイルショックによる景気後退の時期の数字である。尚、リーマンショックの年は分析上外れ値(異常値)とされている。これがリーマンショックが100年に1度の大暴落といわれた所以でもある。

という解説になる。

いずれにしても平均値に近い数字がたくさん表れるというよりもかなりばらつきがある数字として表現される。これが意味するところは、株式投資は、Buy&Hold10ち続けるということが極めて難しい上下運動が激しいものだとも言い換えられる。

S&P 500の年間利回りは10%?

S&P 500のリターンをどう見るかは個人の感覚にもよるが、投資のリターンとしてはプライス指数ではなく、配当込みのトータルリターンで見るべきである。そして、7%から9%というのは保守的ではないかと結論づけたくなる。S&P 500の平均年間リターンは10%といっていいのではないか?

最後:S&P 500が米国株式市場を代表しているのか?

米国株式市場をすべて網羅した株式指数は、CRSP USトータル・マーケット・インデックス(CRSP米国総合指数)という。これについては、ジェイソン氏銘柄:VTIはS&P 500とどう違うの?で解説しているが、S&P 500とのパフォーマンスの差は大きくはない。

- S&P 500 INDEX (^SPX) Stock Price, News, Quote & History - Yahoo Finance ↩︎

- S&P 500 (TR) (^SP500TR) Stock Price, News, Quote & History - Yahoo Finance ↩︎

- pages.stern.nyu.edu/~adamodar/New_Home_Page/datafile/histretSP.htmlからデータを取得した。このデータには1928年からの記載があるが、S&P 500がスタートしたのは1957年3月4日のため、それ以前のデータは試算値と考えられる。 ↩︎