QYLDという米国ETFが人気になってから久しい。約12%と高配当が人気の理由だ(過去1年で12.51%1)。その一方「QYLDはやめておけ」という意見も散見される。その理由の1つは、高配当投資信託や高配当ETFにありがちなタコ足配当を行っているのではないか?という疑惑である。

批判もあるQYLDであるが、最近では、その高配当からネット証券でのドル建てでの買付だけでなく、日本円で投資できるようにした投資信託「一歩先いく NASDAQ-100 毎月カバコ戦略(QYLD)2」が設定されるほど注目を集めている。

そもそもタコ足配当とはどのようなものであるか?今回は高配当ETFであるQYLDとそのパフォーマンス、タコ足配当について考えてみたい。

QYLDとは何か?の理解がタコ足配かどうか?の答え

QYLDとは、NASDAQ 100指数に含まれる株式を保有し、保有する株式のコールオプションを売却するカバードコール戦略を取った米国上場ETF、Global X NASDAQ 100 Covered Call ETFのティッカーシンボルである。

尚、QYLDの投資戦略は安定した分配金の創出である。よって資産拡大期というよりも、リタイア後のような分配金生活時に検討となるETFである。

論点1:QYLDはNASDAQ 100 インデックスへの連動は目指したETFではない

QYLDの正式名称にNASDAQ 100と入っているので、NASDAQ 100 インデックスに連動したインデックスファンドと誤解する人がいる。QYLDはNASDAQ 100のパフォーマンスとは連動してはいない。連動するのは「CBOE NASDAQ 100・バイライト・V2・インデックス」3というNASDAQ 100とは全く別物のインデックスである。

CBOE NASDAQ 100・バイライト・V2・インデックスは何に連動するのか?

CBOE NASDAQ-100®バイライト・インデックス(以下「BXN インデックス」という。)は、NASDAQ-100®インデックス(以下「参照インデックス」という。)に含まれる株式のポートフォリオを保有し、かつ、アット・ザ・マネー(以下「ATM」という。)で参照インデックスの一連の 1 カ月物カバード・コール・オプションを売り建てる(すなわち売却する)仮想ポートフォリオのパフォーマンスを測定する基準となる指標である。。

Microsoft Word - III_QYLD_運用報告書(交付版) 3454-4462-5709 v.2.docx

ここでいう「NASDAQ100インデックスをアット・ザ・マネーでコールオプションを販売する」とは、アットザマネー=オプションの行使価格と現時点での株価が同じ行使価格で、コール・オプションを売るということだ。つまり、その時点のNASDAQ100の株価(指数)の行使価格で、コールオプションを売るという戦略だ。

これは、NASDAQ100の株価(指数)の上昇した分の利益はすべて諦める、代わりに、オプション購入者が支払うオプションプレミアム(オプション料金)を受取るということだ。

つまり、CBOE NASDAQ 100・バイライト・V2・インデックスの値動きとしては、

NASDAQ100指数が上がった場合:オプションプレミアムが資産に追加される

NASDAQ100指数が同じ場合:オプションプレミアムが資産に追加される(上がっても、上がらなくても結果は同じといえる)

NASDAQ100指数が下がった場合:オプションプレミアムが資産に追加されるが、指数が下がった分だけオプションの原資産となる保有していた株式の評価額が減る

という値動きになる。

これを、NASDAQ100指数との乖離という意味で読み解くと、

NASDAQ100指数が上がった場合:オプションプレミアムで上限利益が制限される為、NASDAQ100連動インデックスファンドのほうがパフォーマンスが良い

NASDAQ100指数が同じ場合:オプションプレミアム分だけNASDAQ100連動インデックスファンドよりもパフォーマンスが良い

NASDAQ100指数が下がった場合:オプションプレミアム分だけ資産下落が緩和される為、NASDAQ100連動インデックスファンドよりもパフォーマンスが良い

上記に加えて、相場の上下運動が高い時にはオプションプレミアムが高くなるので、相場が変動が小さい時よりもパフォーマンスが良くなる

ということが言える。

尚、QYLDは、アクティブファンドでないためNASDAQ100が下落局面で、デフェンシブな運用スタイルを取って、NASDAQ 100よりパフォーマンスを上げているわけではない。あくまでも運用スタイルはどんな時も変わらないパッシブ運用だ。その為、仕組みは複雑だがETFの運用手数料も0.61%4とそこまで高くない。

論点2:QYLDのタコ足配当=オプションプレミアム以上に分配金は支払うことがある?

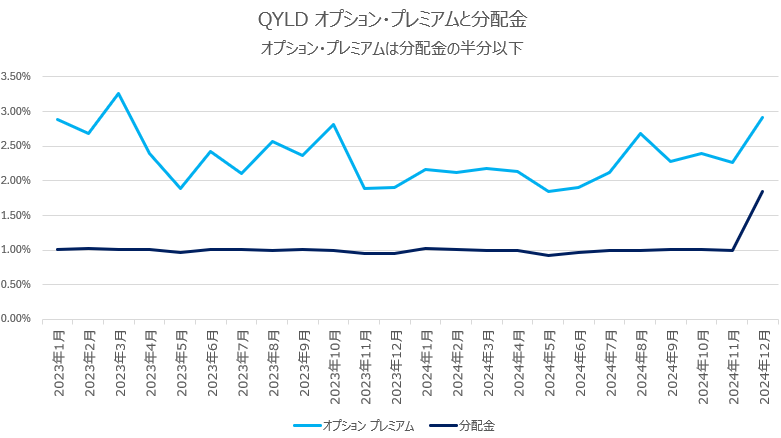

このようにしてもたらされる、QYLDのオプション料(オプション・プレミアム)は毎月公開されており5、以下がそれだ。過去2年では平均2.34%のオプション料を受け取っており、配当は平均で1.03%である。

ファンドの構造を見ればタコ足配当ではない

QYLDの分配方針として「獲得したオプション・プレミアムの半分」か「NAV(純資産額)の1%」のいずれか低い方に上限を設けている5。ただし、年末の分配金のみは、年末に支払われるキャピタル・ゲインにより一般的な指針を上回る可能性がある、と説明されている。

タコ足配当というのは、企業やファンドが利益ではなく、自身が保有している資産から配当を出すことを指している。これはタコが、空腹時には自分の足を食べることから名付けられている。この視点で言えば、オプションプレミアムの半分以上を分配することはないQYLDは、タコ足配当をしているとは言えない。

QYLDをざっくりいうと、

・月額にして約2.3%のオプションプレミアムをもらい、月額に約1%の分配金を支払うファンド

・NASDAQ 100が下がった時には、その分、オプションプレミアムを産出す原資産が減る。

・NASDAQ 100が大幅に上昇した時には12月には特別分配金がある

というファンドである。

QYLDのパフォーマンス評価

ここまで見てくるとQYLDの意味が分かってくる。安定した分配金をカバードコール戦略で産出されるオプションプレミアムで支払っている。

つまり、オプションプレミアムの元となる運用資産が減ると分配金を配る能力が減ってくる。つまり総資産が減ってないかというのが、QYLDのパフォーマンスの評価軸といえる。

タコ足配当よりも総資産が減ってないか?

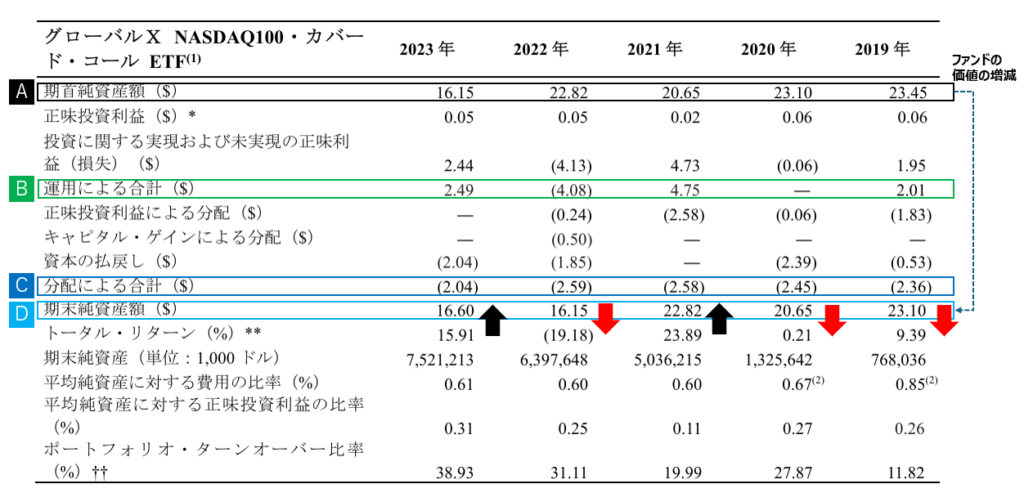

下記がQYLDの収支を解説したものである7。

2023年の収支を見てみると

Aは、期初に16.15ドルの価値を持っている。

Bは、運用によって2.49ドルを得たとしている。

Cは、分配金を2.04ドル払ったとしている。

Dは、期末の価値であるが16.60ドルの価値があるという意味だ。運用資産は0.45ドル(+2.8%)増えている。つまり、2023年は原資産が増えており、将来に向けて安定して配当を出せるといえる。

これが、2022年になると、22.82+(-4.08-2.59)=16.15ドルと、6.67ドル分(約-29%)運用原資産が減少していることになる。これは運用で、-4.08ドル損をしたうえで、2.59ドルの分配金を払ったからだ。つまり、オプション費用よりもNASDAQ 100の下落分が高いということになっている。各年度のAとDを比べると価値が上がったか、価値が下がったかがわかる。

2023年と2021年は、価値が上がったが、2022年、2020年、2019年の3年は価値が下がっている。つまり、運用収益(B)よりも分配金(C)のほうが多いわけだ。過去5年間で3年、実に60%の確率でファンドの資産額が下がっている。

ETFの安定した配当の実現は悪なのか?

すでにリタイアした人で配当で生活する人にとっては、十分な配当が配布されなければ、資産を切崩し=ファンドを売却して現金を得なくてはいけない。資産で暮らしていくためには、パフォーマンスが悪い時にある程度の原資産を取崩すということは起こることで、要はそれの程度問題である。

尚、投資家が、このファンドが儲かっているから分配金を出していると安易に考えることは問題だ。株式市場が悪い時ほど高配当ETFが魅力的に見える。投資家は高配当ETFを購入するときには、運用報告書を読んで深く理解する必要があるだろう。

QYLDのパフォーマンスはどうか?

QYLDは2013年12月11日に設定されすでに10年以上も運営されている。そこで2014年7月末から2024年7月末までの10年間のパフォーマンスを、主要な高配当ETFと主要インデックスファンドと比べてみる8。

常にトータルリターンで比べる

ETFのパフォーマンスはトータルリターン(分配金再投資したファンドのリターン)で比較する必要がある。

これは分配金をどのように出すかは、ファンドの方針でありパフォーマンスとは関係ないからだ。QYLDも得たプレミアムの全部を分配するという方針であれば分配金率はもっと上げることができるが、ファンドそのもののパフォーマンスは変わらない。

そして、分配金を出し続けるためには、ファンドのパフォーマンスがどのくらいなのか?ということを見ないといけない。

| タイプ | ティッカーシンボル | 直近1年 分配金率 | トータルリターン 1年 | トータルリターン 5年年間平均 | トータルリターン 10年年間平均 |

|---|---|---|---|---|---|

| カバードコール高配当ETF | QYLD | 12.51% | 19.13% | 7.30% | 8.57% |

| 米国3大高配当ETF | VYM | 2.74% | 17.60% | 9.74% | 9.77% |

| 米国3大高配当ETF | SPYD | 4.31% | 15.24% | 6.82% | N/A |

| 米国3大高配当ETF | HDV | 3.67% | 14.16% | 7.54% | 7.82% |

| S&P500 ETF | SPY | 1.21% | 24.87% | 14.44% | 13.00% |

| NASDAQ 100 ETF | QQQ | 0.56% | 25.61% | 19.93% | 18.29% |

上記の表で、直近1年の分配金率が、1年のトータルリターンを上回っているファンドがないが、もし、分配金率がトータルリターンより上回っていれば、原資産は減っているということになる。

トータルパフォーマンスが良かったのは、分配金が一番少ないQQQ、つまり、NASDAQ 100 に連動したETFになる。QYLDと10年で比べてみると、年率平均10%もの乖離が出ている。

トータルリターンを5年、10年で比べてみると、QQQ>SPY>VYMという順番で変わりがない。

| 期間 | 1位 | 2位 | 3位 |

|---|---|---|---|

| 5年 | QQQ (NASDAQ 100 ETF) 20.54% | SPY(S&P500 ETF) 14.93% | VYM (高配当ETF) 10.63% |

| 10年 | QQQ (NASDAQ 100 ETF) 18.31% | SPY(S&P500 ETF) 13.06% | VYM (高配当ETF) 10.07% |

QYLDはやめておけ?

高配当ファンド vs. インデックスファンドでは、米国株では常にインデックスファンドが良いということになる。その上、代表的な高配当ファンドよりもカバードコール戦略を取るQYLDのほうがパフォーマンスも悪く、カバードコール戦略に意味がないのではないか?と思える。

つまり、カバードコール戦略を取るQYLDをわざわざ買わなくても、単純に「ニッセイnasdaq100インデックスファンド」や「eMAXIS Slim 米国株式(S&P500)」のようなローコストファンドを買っておけば良いと思う人が多いだろう。これが、QYLDはやめておけ?論の本質だろう。

パフォーマンスが悪いファンドを買う必要があるのだろうか?それが、あるかもしれないということだ。

カバードコール戦略の威力が発揮されるのは下落時

カバードコール戦略はもともとは下落対策のために開発されたものである。その為、下落時のパフォーマンスは、一般的なインデックスファンドよりも良い。

以下が、上記のパフォーマンス表に入った5つのETFについて、最大ドローダウン(連続して下落した期間における値下がり率)を比べたものである9。年間パフォーマンスと全く違った順位になる。

| 順位 | タイプ | ティッカーシンボル | 値下がり幅 |

|---|---|---|---|

| 1位 | カバードコール高配当ETF | QYLD | -23.03% |

| 2位 | S&P500 ETF | SPY | -23.93% |

| 3位 | 米国3大高配当ETF | VYM | -23.97% |

| 4位 | 米国3大高配当ETF | HDV | -26.06% |

| 5位 | NASDAQ 100 ETF | QQQ | -32.58% |

QYLDが最も低い値下がり幅を実現している。原資産は価格の上下運動(ボラティリティ)が激しいNASDAQ 100ながら、S&P 500よりも低いボラティリティを実現している。これが、QYLDの魅力でもある。

QYLDの目的:資産上昇よりも資産防衛

カバードコールETFの戦略は、運用資産の値上がりではない。下落時のショックを弱めることあd。運用資産を守りながらいつ起こるかわからない株式市場の暴落に備えつつ、安定して配当を配布するという退職者やFIRE生活者のニーズに応えるものである。

つまり、退職者やFIRE生活者が資産の一部をQYLDのようなファンドで運用し、生活の基盤となる分配金を得たうえで、NASDAQ 100 連動ETFでさらなる値上がりを望むというような資産ポートフォリオの一部を担うファンドだ。そして、その分配率が、50%:50%で良いのであれば、QYLGという姉妹商品が発売されている。

どんな投資商品を良い面と悪い面があるので、お勧めともやめておけ?ともいえるのが悩ましいところである。

- 2025年1月24日閲覧 Global X NASDAQ 100 Covered Call ETF (QYLD) Stock Price, News, Quote & History - Yahoo Finance ↩︎

- 一歩先いく NASDAQ-100 毎月カバコ戦略(QYLD)【04315243】:投資信託情報 - Yahoo!ファイナンス ↩︎

- Cboe_NASDAQ_BuyWrite_Indices_Methodology.pdf ↩︎

- グローバルX NASDAQ100・カバード・コール 50 ETF | Global X Japanについて (globalxetfs.co.jp) ↩︎

- 2025年1月23日閲覧 PowerPoint プレゼンテーション ↩︎

- 2025年1月23日閲覧 PowerPoint プレゼンテーション ↩︎

- 2025年1月24日閲覧 QYLD_investment_report.pdf (globalxetfs.co.jp) ↩︎

- 2025年1月23日閲覧 Yahoo Finance - Stock Market Live, Quotes, Business & Finance News ↩︎

- 2024年8月23日閲覧:Maximum Drawdownの数字 Fund Performance (portfoliovisualizer.com) ↩︎