最強インデックスとして名高いS&P 500。このS&P 500 指数の利回りを凌駕するために、S&P 500のレバレッジ投資信託(やETF)を買うというアイディアがある。これは有効な投資戦略なのかを考えていきたい。

レバレッジ S&P 500とは

そもそもレバレッジ型(ブル型)の投資信託・ETFとは?

(デイリー指数)レバレッジ型といわれる投資信託やETFは、特定のベンチマーク(今回の場合はS&P 500)の日ごとの株価の動きの2倍や3倍といった倍率で動くように設計されれている。長期的に見て2倍になる、3倍になるという訳ではない。計算上、相場がヨコヨコの際にはパフォーマンスが悪く、値動きが大きい時にはパフォーマンスが良くなるという特性を持っている。

また、トラッキングエラーが起こることも考慮しなくてはいけない。トラッキングエラーとは、目標とするベンチマークと乖離しているかを示すものであるが、2倍、3倍を実現するために複雑な金融商品に投資して実現している為、このトラッキングエラーも起こりやすい。

レバレッジ S&P 500の投資商品とは

S&P 500指数にレバレッジをかけた投資商品で、円で買える投資信託としては「iFreeレバレッジ S&P500」(レバレッジは2倍)が有名だ。レバナスほど有名ではないが、純資産が223億円と中規模の規模を誇る(レバナスは純資産が2300億円と10倍程度ある)1。

ドル建ての商品ではSPXL:Direxion Daily S&P 500 Bull 3X Shares(レバレッジは3倍)が有名だ。SPXLは、日本で最も有名なドル建てレバレッジETFであるSOXLを運営するディレクション社が運営するETF。6500億円程度(4.53B)の純資産がある2。SBI証券や楽天証券という大手ネット証券ではSOXLと共に取り扱いがある。

尚、S&P 500指数にレバレッジをかけた投資戦略は有名なため様々な投資商品が販売されている。日本国籍のETFであれば「iFreeETF S&P500レバレッジ3」(レバレッジは2倍)や、レバレッジを4倍まで高めた投資信託「S&P500・4倍ブル型ファンド」(純資産は30億円程度4)などもある。

レバレッジ S&P 500の利回りは

ここでは前述の2つのレバレッジありとなしを2019年から2023年の5年間の利回りを比べていきたいと思う。

| ドル建て S&P 500 | レバレッジ3倍 ドル建て S&P 500 | 円建て S&P 500 | 円ヘッジ レバレッジ2倍 S&P 500 | |

|---|---|---|---|---|

| 商品名 | SPY | SPXL5 | iFree S&P500インデックス6 | iFreeレバレッジ S&P5007 |

| 戦略 | ドル建て | ドル建て3倍 | 円ヘッジなし | 円ヘッジ2倍 |

| 2019 | 31% | 103% | 30% | 63% |

| 2020 | 18% | 10% | 10% | 23% |

| 2021 | 29% | 99% | 44% | 64% |

| 2022 | -18% | -57% | -6% | -41% |

| 2023 | 26% | 69% | 34% | 39% |

| 5年で何倍か | 2.1倍 | 3.3倍 | 2.6倍 | 2.7倍 |

| SPYをベースにすると5年で何倍か? | 1 | 1.6 | 1.3 | 1.3 |

レバレッジ S&P 500のドル建ての評価

ドル建てのレバレッジなしのS&P 500 ETF(SPY)は、5年間で2.1倍になった。この5年で言えば、2022年のみが米国の急激な利上げによって大きな下落相場となったが、他の4年は素晴らしいパフォーマンスを出した期間ともいえよう。

ドル建てのレバレッジ3倍のSPXLは、5年で3.3倍になっている。日次で3倍のレバレッジが掛かっているが、5年とするとSPYに比べて1.6倍利回りが良かった。しかしながら、2022年は資産が半分以上減る-57%という大きなドローダウンも起こっている。

レバレッジ S&P 500の円建ての評価

円建てのレバレッジなしのS&P 500(iFree S&P500インデックス)は、5年で2.6倍となった。これは2021年後半から始まった急激な円安(為替)の影響が出ているため、ドル建てにSPYに比べて1.3倍のパフォーマンスが出ている。年間騰落率で言えば、2022年の下落相場ではこの円安によって基準価格の下落が大幅に抑えられた。

円ヘッジ(ドル建ての動きがほぼ表現される)の2倍レバレッジのS&P 500は、5年で2.7倍となった。2022年は年間利回りでマイナス4割(資産が10万円だとすると6万円になってしまう)という大きな下落があった。ただし、2023年にS&P 500が復調したのをレバレッジ効果で取り込み、5年という期間では、わずかに円建てのS&P 500に利回りで凌駕した。

レバレッジ S&P 500の利回り評価するならば

レバレッジ S&P 500への握力が持つかわからない

過去5年のトータルのデータで見ていけば、円建てドル建て共に、レバレッジなしの商品よりもレバレッジありの商品のほうが利回りが良い。

ただし、投資において売ってしまえば、その後の利回りの良さは享受できない。2022年の下落相場で、円ヘッジの2倍レバレッジのS&P 500で-41%、3倍ドル建てで-57%という利回りでそのまま持ち続ける握力を持った人はどれほどいるだろうか?あの2022年の下落相場で、2023年は素晴らしい1年になると予想することは困難である。

よって、シンプルに利回りが良いというだけで薦められないのが、レバレッジS&P 500である。

レバレッジ S&P 500はタイミングが重要

以下の表は2018年末に1ドルか、1円を買った場合のパフォーマンスである。3倍でドル建て見ればすべての年末をレバレッジなしの商品の価値を上回っているが、円建てでは2022年年末に売却したとすると、レバレッジがないほうがわずかに得をしたということになる(以下の赤字の部分)。

取崩しが必要な時期はおおよそ予想は付くが、下落はいつ来るかわからない。レバレッジ商品は、取崩しをすることがほぼない人にはお勧めであるが、取崩しの必要がある人にはタイミングによっては損する可能性もある商品である。

| ドル建て S&P 500 | レバレッジ3倍 ドル建て S&P 500 | 円建て S&P 500 | 円ヘッジ レバレッジ2倍 S&P 500ドル建て | |

|---|---|---|---|---|

| SPY | SPXL | iFree S&P500インデックス | iFreeレバレッジ S&P500 | |

| 2019 | 1.31 | 2.03 | 1.30 | 1.63 |

| 2020 | 1.55 | 2.22 | 1.44 | 1.99 |

| 2021 | 2.00 | 4.42 | 2.07 | 3.26 |

| 2022 | 1.64 | 1.92 | 1.94 | 1.92 |

| 2023 | 2.07 | 3.25 | 2.61 | 2.68 |

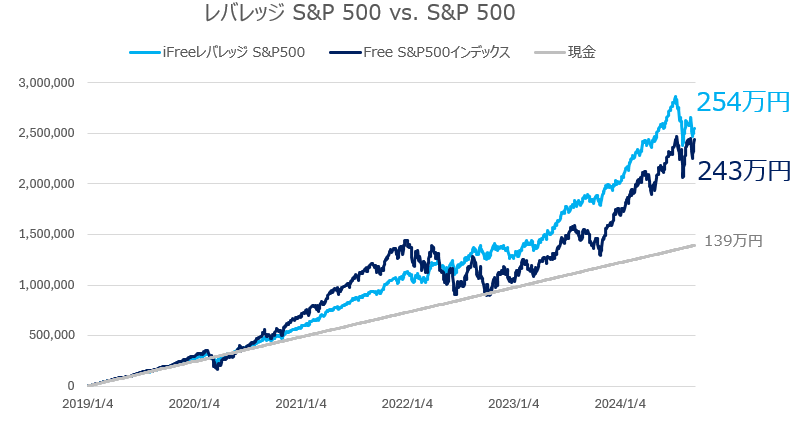

レバレッジS&P 500で積立(ツミレバ)

今回のテーマは資産形成にレバレッジS&P 500が使えるのか?ということである。資産形成と言えば投資信託による積立である。そこで、2018年年末から2024年9月13日までレバあり円ヘッジとレバなし円ヘッジなしのS&P 500インデックスに各営業日に1000円を積立てたとする。

現時点ではレバなしのほうが資産は増えるというのがシュミレーション結果だ。これは

・ 2021年にS&P 500が好調でその当時のレバ S&P 500の評価額が高く同じ1000円投資してもなかなか口数が積みあがらなかった

・ 2022年の下落局面が厳しくそこで大きく資産を減らした為、2023年後半から2024年の上昇局面でキャッチアップが出来ていない

・ 2024年に年末に向けてもしS&P 500が上がり、円高傾向が進むと利回りは逆転する

ということが言える。

レバレッジS&P 500って資産形成(積立)でお勧めなのか?

レバレッジ S&P 500については、下落時の握力問題や資産の目減りという問題があり、あまり積極的にお勧めできない。最も低い2倍というレバレッジにおいても資産形成においては握力が強い投資玄人向けの商品ともいえる。

レバレッジS&P 500は、米国籍ETFなどのリアルタイムに取引ができるもので、値幅を狙った短期取引を行うためのものと考えたほうが良いかもしれない。

- iFreeレバレッジ S&P500【04315188】:投資信託情報 - Yahoo!ファイナンス ↩︎

- Direxion Daily S&P500 Bull 3X Shares (SPXL) Stock Price, News, Quote & History - Yahoo Finance ↩︎

- iFreeETF S&P500レバレッジ【2237】:株価・株式情報 - Yahoo!ファイナンス ↩︎

- S&P500・4倍ブル型ファンド【10311222】:投資信託情報 - Yahoo!ファイナンス ↩︎

- Direxion Daily S&P500 Bull 3X Shares (SPXL) Stock Price, News, Quote & History - Yahoo Financeのデータを元にした ↩︎

- iFree S&P500インデックス / 大和アセットマネジメント株式会社 (daiwa-am.co.jp) のデータを元にした(レバS&P500と同じ運営会社の投資信託を比較対象とした) ↩︎

- iFreeレバレッジ S&P500 / 大和アセットマネジメント株式会社 (daiwa-am.co.jp)のデータを元にした ↩︎