オルカンか?S&P 500か?どちらの株式指数(インデックス)に連動した投資信託を積立てるべきか?という議論がある。

パフォーマンスについては、全世界の2,840社の株式に投資する分散したオルカンよりも、アメリカの大企業500社に集中したS&P500のほうが歴史的なリターンが高い(詳しくはオルカンとS&P 500 どっちがいいのか?を参照)。

一般的に集中すればパフォーマンスが上がる。また、分散は通常30社もあればできる1と言われている。

つまり、オルカンだけでなく、S&P 500も500社ということで分散しすぎているのではないか?ともいえる。今回は最強株式指標といわれ、オルカンをパフォーマンスで上回るS&P 500を上回れそうな株式指数を「分散ではなくて集中」という観点から研究していく。

そもそもS&P 500って何?

S&P 500は、アメリカの証券市場であるニューヨーク証券取引所(NYSE)やナスダックに上場している時価総額が大きく取引金額が大きな500社の企業で構成された株式指数。世界最強のアメリカ経済を代表する大企業500社ということで、この株式指数は世界で最も人気の指数ともいえる。

例えば、アメリカで規模が大きい順に上位3つのETFはS&P 500をベースにしたものだ2。また、日本の投資信託で最も規模が大きいものS&P 500を基準としたものだ3。つまり、マーケットに支持されているという視点ではS&P 500が最強インデックスであることは間違いない。

その一方投資はパフォーマンス、つまりリターンの最大化が目的だとする。そこで疑問になるのが500社でなくもっと集中するとパフォーマンスはどうなるのか?である。

S&P 500 関連指数の紹介

S&P 500よりも集中投資を実現できる3つのS&P 500関連指数

「パフォーマンスが良くなる=より分散ではなく集中投資する」という視点で考えていくと以下の3つの株式指数(尚、各指標の正確な選定基準についてはこの記事の最後に記載4)が考慮できる。3つともS&P 500の構成銘柄の中から選出された銘柄で構成される。

- S&P 100 (500社の内の代表的な100社)

- S&P 500 top 50 (500社の内の上位50社)

- S&P 500 top 10 Index (500社の内の上位10社)

パフォーマンスが良いのはやはり集中投資であるS&P 10?

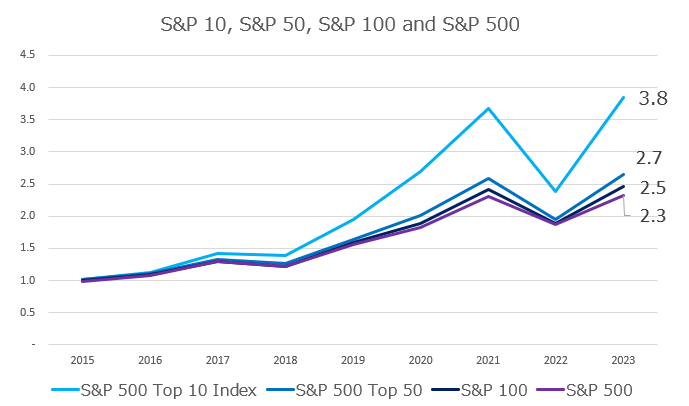

パフォーマンスはどうだろうか?以下は、2014年年末に1ドルを4つの株式指数に投資した結果だ。9年の投資の結果は、圧倒的にS&P 10のパフォーマンスが良い。9年間で、S&P 500が2.3倍となったが、S&P 10は3.8倍になっている。S&P 10は、S&P 500に比べて、1.7倍も価値が増えたことになる。

また、パフォーマンスも、S&P 10 > S&P 50 > S&P 100 > S&P 500 の順でパフォーマンスが良い。やはり集中した効果が出ている。

S&P 10は下落局面ではどうなのか?

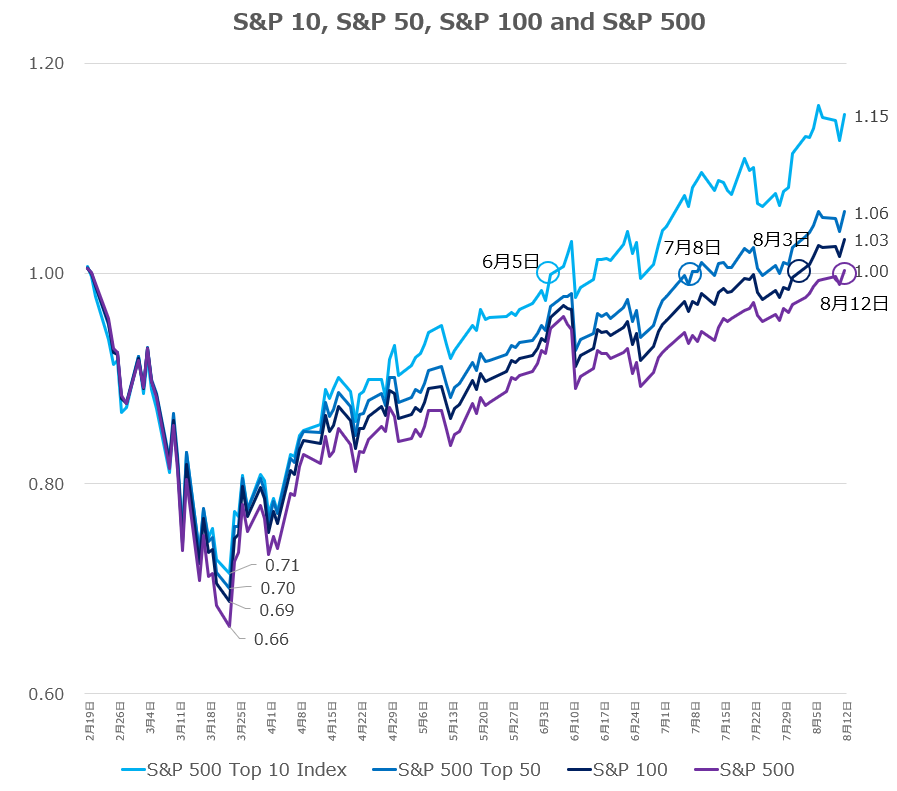

集中したのであるから下落局面でのパフォーマンスが気になる。コロナ禍による下落が起きた2020年2月中旬からS&P 500が回復する8月中旬までの各指数の動きが以下である。

2018年2月18日の終値で各指数に1ドルを投資した場合の値動きであるが、1ドルを回復したのは、S&P 10が一番早く6月5日、S&P 50は7月8日、S&P 100は8月2日、そして、最後にS&P 500が8月12日に1ドルを回復している。また、最大の下落率も、S&P 500が最も大きく-34%(64セント)となっており、これらべてS&P 10はマイナス-29%(71セント)となっている。これが示すところは、S&P 500よりS&P 10は、下落率も低く、回復も早いということになる。

3月の急激な下落を挟んで約6か月で、S&P 500よりS&P 10は15%もパフォーマンスが良かったことを示している。

アメリカの時価総額上位(S&P 10)はテクノロジー企業が多い。コロナ禍はオンライン化の加速という意味で、それらのテクノロジー企業に有利に働いたが、それを加味しても時価総額上位の企業のほうが株価のパフォーマンスが強いということを示している。

S&P 500、つまり、500銘柄を持つ必要があるのか?

ここまでのデータによるとS&P 500という母数からより大型株のみを絞って選んだほうがパフォーマンスが良い。さらに、一般的に分散は、30銘柄程度あればできるというのが定説になっているとなると500銘柄もいらないのではないか?と考えてしまう。

分散は30銘柄といっても、その30銘柄がどのような30銘柄なのか?というのが重要である。ただし、アメリカの株式市場の時価総額上位30社であれば、銘柄としての安全性は問題ないだろう。そう考えるとS&P 500 Top 10、つまり、10社は急激な価格変動リスクはあるかもしれないが、S&P 50やS&P 100は選択肢として検討するべきではないか。

S&P 500でなければ銘柄として何を買えばいいのか?

残念ながら、S&P 100、S&P 50に関連する投資信託やETFが日本円で販売されいるのは今回は確認できなかった。

S&P 100はドル建てであれば、iシェアーズ S&P 100 ETF(OEF)というドル建てのETFが日本で購入できる。ただし、円からドルに換えてといろいろと面倒ではある。

一方、S&P 50は、Invesco S&P 500® Top 50 ETF(XLG)というものを発見したが、日本の大手ネット証券会社では取り扱いがないようだ。

S&P 10については、Tracers S&P500トップ10インデックスという投資信託が2024年5月16日に運用開始となった。運用開始後3週間弱の6月3日に確認したところ純資産総額が100億円を超えておりかなりのヒットと言えよう5。ただし、リターンが良いといっても10銘柄という集中投資は、長期投資に合うかはわからない。

S&P 100やS&P 50がもっと注目されても良いのではないか?というのが今回の結論になる。だからといってこれがおすすめと買う銘柄もない。やはりS&P 500が最強だった。

データの紹介

データはS&Pのサイトから取得した。

S&P 500 S&P 500® | S&P Dow Jones Indices (spglobal.com)

S&P 100 S&P 100 | S&P Dow Jones Indices (spglobal.com)

S&P 500 Top 50 S&P 500 Top 50 | S&P Dow Jones Indices (spglobal.com)

S&P 500 Top 10 Index S&P 500 Top 10 Index | S&P Dow Jones Indices (spglobal.com)

- ウォール街、30銘柄で分散投資は「妄想」-不運避けるには最低200必要 - Bloomberg この記事では30銘柄では不十分といっているが、逆説的に言うと一般的には30銘柄程度あれば分散が効くとされているが広く知られていることが伺える。尚、S&P 500は500社であり、この記事の最低200社といっているところから比べても多い。 ↩︎

- Largest ETFs: Top 100 ETFs By Assets (etfdb.com) 1位は SPDR S&P 500 ETF Trust(SPY)、2位は iShares Core S&P 500 ETF(IVV)、3位はVanguard S&P 500 ETF(VOO)である。インデックスはすべてS&P 500であるが、運営会社が、ステートストリート社、ブラックロック社、バンガード社と違うため名称が違う。 ↩︎

- 投資信託 純資産残高 ランキング - Yahoo!ファイナンス eMAXIS Slim米国株式(S&P500)が資産残高1位である。 ↩︎

- 各インデックスがどのように選ばれるかの正確な基準は、methodology-sp-us-indices-japanese.pdf (spglobal.com)を参照のこと。 ↩︎

- Tracers S&P500トップ10インデックス(米国株式)|日興アセットマネジメント (nikkoam.com)を参照。 ↩︎