リバランスとは、投資ポートフォリオの資産配分(%)を一定に保つために資産の配分を調整する作業のことを指す。

例えば、株式75%、債券25%のバランスで資産を運用していたとする。経済危機が起こり株価が暴落、政府が財政出動を行い金利を下げて債券価格が上昇したとなると、資産のバランスが株が70%、債券が30%のように変わってしまう。そこで、債券を5%分売り、株を5%分買い、資産のバランスを元々の株式75%、債券25%に戻す、バランスを取りなおすということがリバランスである。

一般的には、リバランスを実施することで1) リスクを減らし、2) リターンを最大化する効果がするとされている。これは本当に正しいのだろうか?この記事では、リバランスは行うべきなのか?というテーマで考えていきたい。

まずは、リバランスはリターン最大化に有効か?

リバランスは、リターンを最大化する説から検証していきたい。原理原則として、リターンが最大化するかはその資産クラスの値動きによる為、リバランスをすれば常に勝てるというような聖杯的な考え方が本当に存在するかというのは疑問である。

リバランスとリターンの関係で理論的には2つの真逆のことが言える。

リバランスがリターン最大化に有効という理論:アセットクラスの%が減るということは、そのアセットクラスが相対的に割安になっているということ。つまり、そのタイミングで買えば割安で購入できるためリターンが最大化する。

リバランスがリターンをむしろ減らすという理論:アセットクラスの%が増えるということは、そのアセットクラスが相対的に値上がりしているということ。リバランスをすると値上がりトレンドにあるアセットクラスを値上がりしきる前に売ってしまうため、リターンが最大化できない。

この2つの説明は、理論的にはどちらも正しい。よって歴史に聞くしかない。

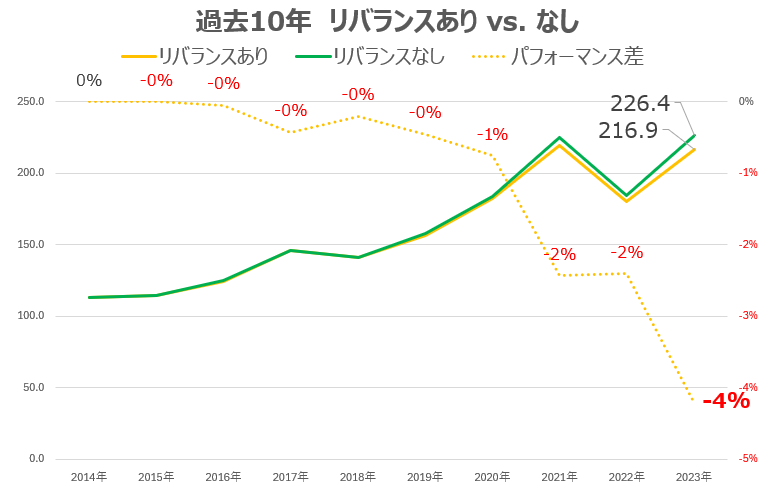

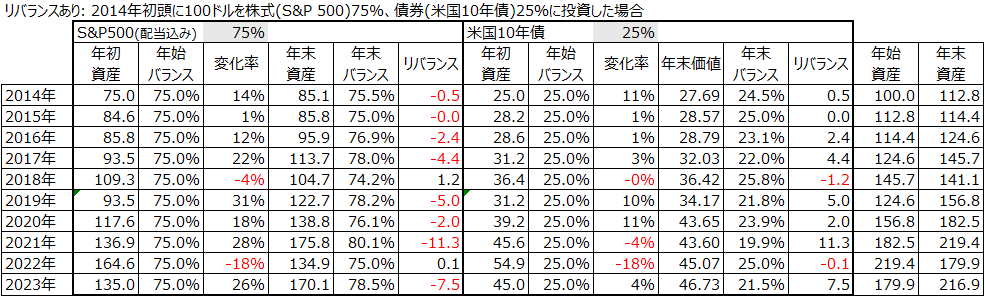

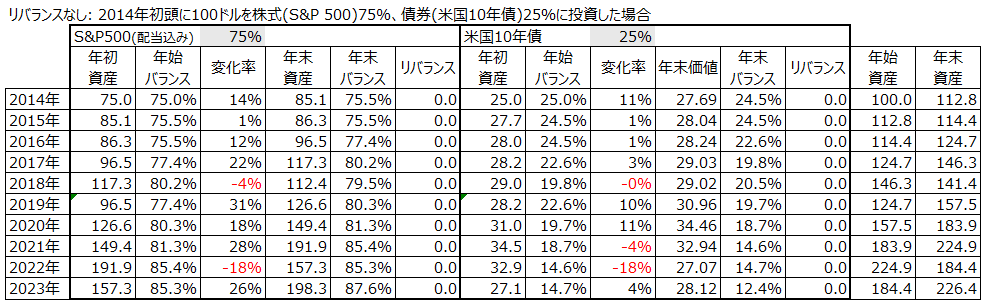

過去10年でリバランスあり、リバランスなしを比べてみた

そこで簡単に過去10年のデータで比べた見た。ルールとしては、

・2014年初頭に100ドルを株式(S&P 500)75%、債券(米国10年債)25%の割合で投資1。

・リバランスは年1回、年末に行う。

・売買に関する手数料や税金は加味しない

とした。

結果としてはリバランスありにしたほうが、下記の図のように2023年末には-9.5ドル、約4%ほどパフォーマンスが悪かった。

これは以下のアセットクラスの値動きからすると妥当な計算結果だ。

株高により株というアセットクラスを持ち続けたほうが有利な状況:2019年から2021年までの連続株高の影響をフルに享受できる。

債券がクッション材にならない状:2022年はかなり珍しい株式も債券も下落するという年(1969年以来の53年ぶり)

尚、2022年が、定説通りに株式が下落、債券が上昇という動きであれば、リバランスありのポートフォリオに有利になっていたはずである。

リバランスが有利になる株式下落&債券上昇局面で調べてみた

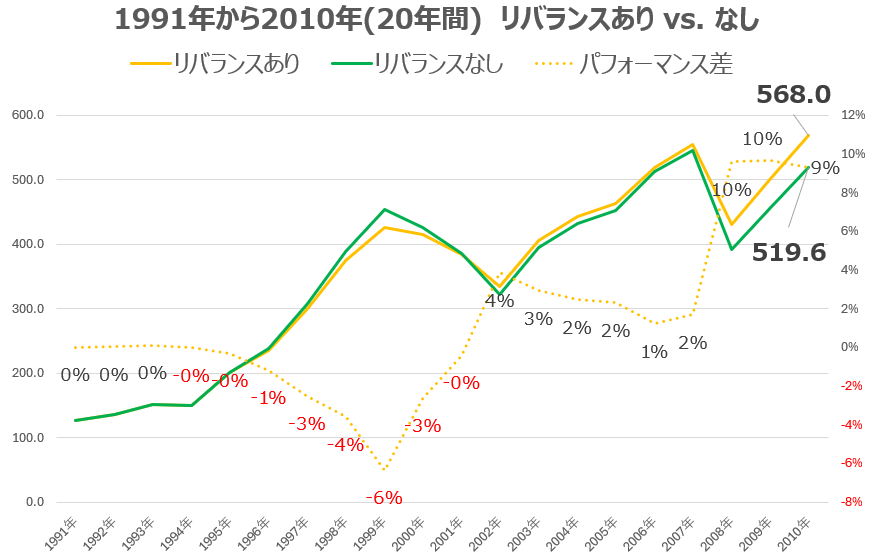

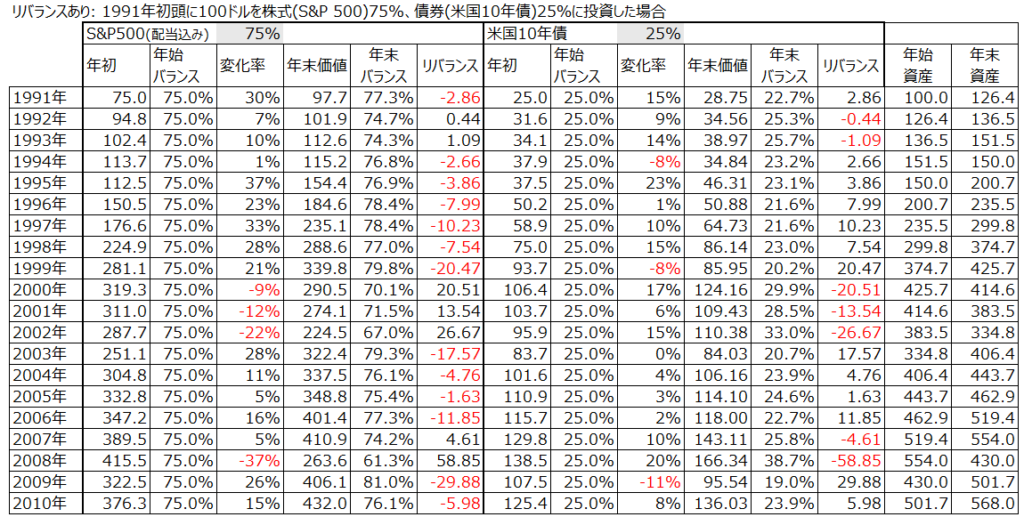

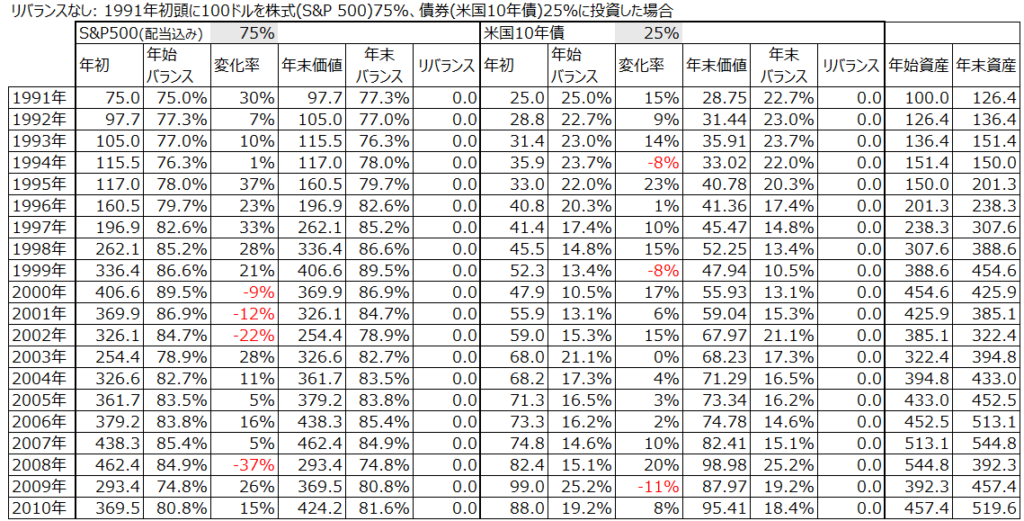

リバランスが有利に働くのは、株式の下落局面で債券が上昇している時だ。そこで1994年から2010年という、ドットコムバブル崩壊とリーマンショックが起こった20年間でシュミレーションしてみる。先ほどと条件は同じだ。

その結果、リバランスをしたほうが9%ほどパフォーマンスが良い。

資産の動きは

1) インターネットバブルが起こった1995年から1999年は、リバランスしないフォートフォリオが有利だ。なぜなら、株高の恩恵を受けられる。

2) 2000年から3年ほどの株式下落、債券上昇局面には、リバランスの影響が表れて2002年にパフォーマンスが逆転する。

3) その後、リーマンショックが起こるまでは株式が堅調に推移したこともあり、パフォーマンスの差が縮まる。

4) リーマンショックで株価が大暴落すると債券がポートフォリオの安定性に貢献しパフォーマンスは一気に10%程度まで開く

という動きになる。

言い換えれば、株式下落時に債券が上昇すれば常にリバランスを行っているポートフォリオのほうが資産の安定性が保てるということになる。

リバランスでかかる手数料&税金問題:リバランスは証券会社の罠?

リアランスは証券会社が作り出した罠とする説もある。これは、リバランスをするためには株式や債券を売ったり買ったりしなくてはいけないので手数料がかかるからだ。ただし、昨今ではネット証券ではいろいろな売買手数料は0円となっているので手数料は気にする必要はないだろう。よって、この説は現在有効ではないが、手間はかかるのは事実だ。

尚、税金は必ず払わないといけない。売買にかかわる税金は、確定利益に関して復興所得税込みで20.315%となっている。

リバランスの結論:結局値動き次第?

検証結果としては、リバランスを行うことで

効果的なところ:

・特定のアセットクラスに依存しないため、特定の資産クラス下落時のショックを和らげることにはつながる。

・株100%よりも、債券など別の資産クラスを併せ持ったほうが資産の上下変動を減らすことができる。

ケースバイケースのところ:

・パフォーマンスは最大化できるかはアセットクラスごとの騰落率による。

効率を下げるところ:

・NISA枠内などやらないと売却する際に税金がかかりパフォーマンスは低下する

ということが言える。

とにかく資産を積み上げたいというステージであればリバランスはそれほど気にする必要はないのではないか?。その一方で、とにかく資産が減るのが怖いという人や、取崩しステージの人は、リバランスをするのが良いのではないか?というのが今回の検証の結果である。

リバランスでリターンが最大化するかはどうかは時の運。ただし、アセットクラスを複数持つことで、リスクは確実に減る。

追記:

この記事はすべてドルベースの試算である。

試算には、ETFや投資信託の売買手数料と信託報酬、利益確定時の税金は考慮してない。考慮した場合はリバランスありのほうが不利になる。

- ヒストリカルデータはこちらのデータを元にした: Historical Returns on Stocks, Bonds and Bills: 1928-2023 pages.stern.nyu.edu/~adamodar/New_Home_Page/datafile/histretSP.html ↩︎