レバナスや日経レバETFのような日々の株価の値動きにレバレッジが掛かった投資信託やETFが人気だ。より大きなリターンを追及できる一方で、信用取引のように追証(株価が下落した場合追加で資金提供が必要になること)もないことから、安心感もあるのだろう。楽天日本株4.3という4.3倍という大きなレバレッジが掛かった日本株レバレッジ投信が楽天証券の買付ランキングの上位に常駐していることがその証拠だ。

このレバレッジ投資信託やETFで儲けるためには何を知らなくてはいけないのだろうか?が今回のテーマだ。

短期保有が薦められるレバレッジ投資信託の仕組み

最速FIREできるということで有名なレバナスはNASDAQ100指数(ベンチーマーク)の日々の値動きの2倍する投資信託。日経レバETFは日経平均株価の日々の値動きの2倍に連動するETFだ。値動きが2倍になるということで、より大きな利回り(もしくは損失)を得れることが特徴の商品だ。

レバレッジ投資信託は2倍だけでなく、3倍や4倍なども用意されている。前述の楽天日本株4.3は、4.3倍の値動きをするレバレッジ投資信託である。この「倍率」が上がれば利回りも大きくなるがリスクも大きくなる。

レバレッジ投信信託を理解するためには上記の2点「日々の値動き」と「倍率」の理解が必須だ。

レバレッジ投資信託の日々の値動きの2倍、3倍に連動するとは

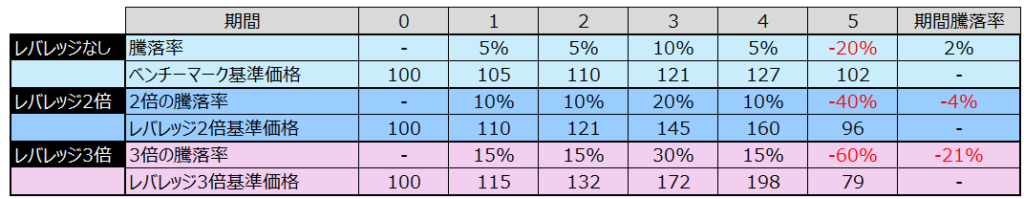

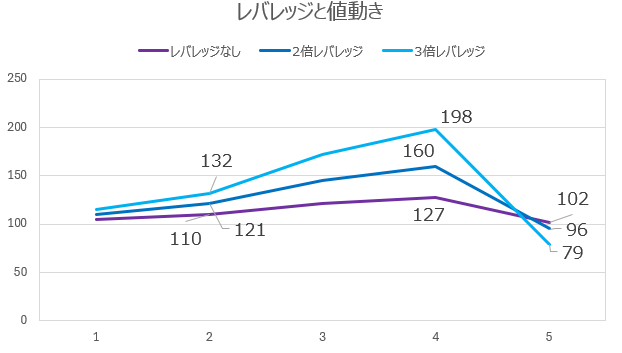

以下がわかりやすいように値動きを大きくしたシュミレーション表である。ベンチマークでは5日間で+2%のパフォーマンスだ。1日目から4日目はまでは5%か10%の上昇をし、5日目に大暴落(-20%)が訪れるというシナリオで、当初のベンチマークの基準価格は100である。

2日までの値動きは、レバレッジなしは110(+10)、レバレッジ2倍は121(+21)、レバレッジ3倍は132(+32)と、なんとなく値上がり幅はレバレッジと同じような2倍、3倍となっていることがわかる。ただし、3日目、4日目と値段が上がり続けると4日目には、レバレッジなしは127(+27)にたして、レバレッジ2倍は160(+60)、レバレッジ3倍は198(+98)と値上がり幅は2倍、3倍よりも上振れする。

レバレッジ投資信託は値上がりがどんどん続くとよりパフォーマンスがどんどん良くなるという性質がある。これがレバレッジ投資信託が相場が良い時には高い利回りを出して大きな注目を集める理由だ。そしてこのタイミングでどんどん資金も流入する。

良い相場の後には下落が待っている。5日目に-20%になったとする。この場合は、レバレッジなしでは102(+2)となり、5日間の期間騰落率は+2%となりプラスの基準価格で終わる。その一方で、4日目には基準価格がほぼ2倍の198(+98)となっていたレバレッジ3倍の投資商品は5日目のパフォーマンスは-60%となり、最終的には79(-21)となる。下落が来ると一気にパフォーマンスが悪くなるのがレバレッジ投資信託のもう一つの特徴だ。

上記のシュミレーションは、追加投資が考えられていない。良い利回りに引き付けられて4日目などにレバレッジ3倍の商品に追加投資などを行うと5日目の損失が大きくなる。これが2020年から2022年にレバナスで起こったストーリーである。

なぜレバレッジ投信信託は短期保有が薦められているのか?

レバレッジ投資信託は、上昇相場ではより上昇し、下落相場ではより下落するがわかった。つまり、レバレッジなし投信信託よりも天井で売って、底値で買うことが求められる。ドルコスト平均法による積立をしたところで、相場が良い時は基準価格も高く金額のわりに口数は増加しない。これが、一気に下落するわけなので、ドルコスト平均法が機能しにくく、積立においても時期による運・不運がより強く出る。

つまり、レバレッジ投信は、レバレッジ率が上がるほど短期保有が薦められている。

もう一つの短期保有の理由:レバレッジ投資信託の逓減問題(減価問題)

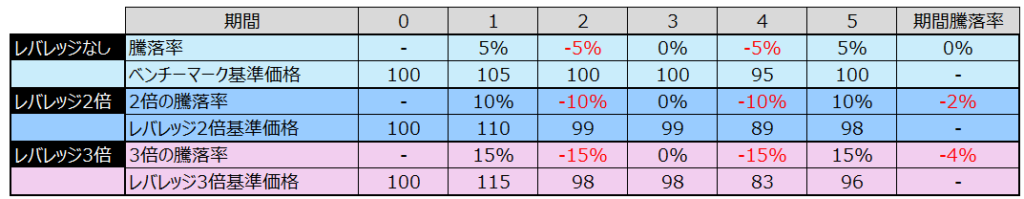

逓減(ていげん)とは徐々に減っていくこと。日々の値動きの動きに連動するという特性から、株価の動きが横ばいだと株価は同じ水準でも、リバレッジ投資の価値が下がる。計算式は以下だ。

レバレッジ2倍やレバレッジ3倍の3日目や5日目に表れているが、レバレッジなしが価格が戻っても価格が同じ価格には戻らない。これは数学の問題であり、どうにもすることができない。レバレッジ投資信託はヨコヨコ相場には弱いのである。そして、レバレッジが高くかかっている方がより逓減するということだ。

この逓減問題からも、レバレッジ投資信託は短期保有が薦められている。

レバレッジ投資信託の実例:楽天日本株4.3の値動き

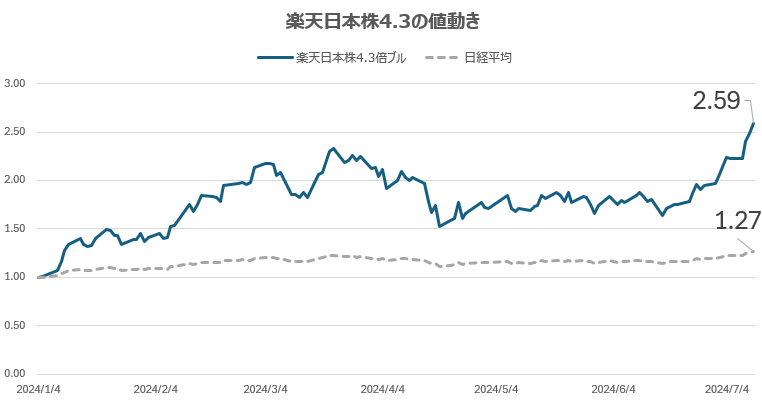

楽天証券の買付ランキング上位の常連ともいえる「楽天日本株4.3」というレバレッジ投信がある。レバレッジ投資信託のの値動きの例として、直近の上昇相場と下落相場に関してグラフと解説という形で紹介する1。

上昇局面でのレバレッジ投資信託:楽天日本株4.3の値動き

2023年後半から日本株が上昇ブームに乗った。2024年もこのトレンドが継続し、日経平均がバブル時につけた最高値を超えたりと景気の良い話が多い。以下が2023年年末の価格を1とした場合の年初来の楽天日本株4.3と日経平均の値動きである。

日経平均が最高値を付けた2024年7月11日において、楽天日本株4.3の年初来のパフォーマンスは2.6倍(+160%)となった。日経平均は年初来+27%である。1万円投資した場合の利益は、レバレッジなしが2,700円に対して、4.3倍レバレッジは15,900円となり5.8倍も利益の差を生んでいる。

下落局面でのレバレッジ投資信託:楽天日本株4.3の値動き

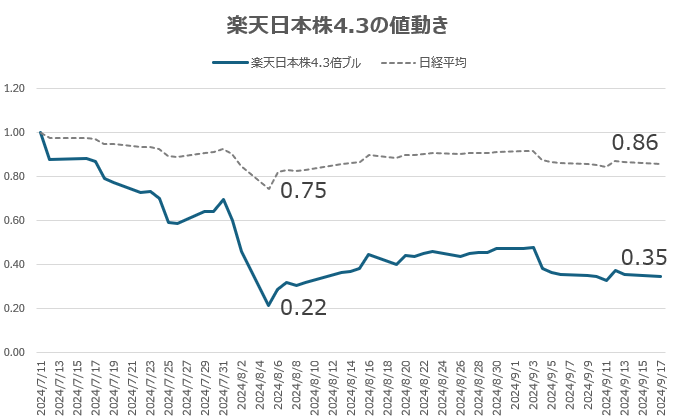

ただし、7月11日以降、日本の株式市場は調整局面なり、8月5日に日経平均株価は大暴落をした。以下が、直近の日経平均株価の最高値(7月11日)を1とした場合の、日経平均株価と楽天日本株4.3(4.3倍レバレッジ投資信託)の動きだ。

日経平均は7月11日の最高値から8月5日の大暴落までで約-25%の株価水準であった。ただし、4.3倍のレバレッジが掛かると約-78%と8割も価値が棄損した。9月17日現在、日経平均は最高値の-14%の水準まで戻ってきている。楽天日本株4.3は-65%の水準に留まっている。これがレバレッジ投資信託が危険といわれる理由だ。

2つのグラフを繋げてみると

2つのグラフを1つにして年初来のグラフを作ると以下になる。年初来日経平均は+9%であり、楽天日本株4.3は-8%というのが値動きだ。

これを要約すると、レバレッジ投資信託で一時的に資産が上がったが結局マイナス。レバレッジなしを買っておけばよかった、ということになる。

理解できないのであれば購入を見送るべき

上記の3つのグラフを見ればわかるが、レバレッジ投資信託は都合が良い短期間だけを切取って爆益や爆損の両方の解説ができる。そのような情報に踊らされるのは良くない。ここは、逆説的に短期保有で都合よく使うのがベストだろう。

また、日々の値動きのX倍に連動するという商品設計はわかりにくい値動きを生む。レバレッジ投資信託を評価するときには、1年以上の期間のデータを見て当時の株式市場のイベントを思い出しながら、どのような値動きをするかを観察するのが良いだろう。これは長期保有するということではなく、値動きの癖をつかむという意味だ。

上記の観察を行った上で、自身で納得感出たのであれば購入するのが良いだろう。理解できないのであれば、予想以上の値動きをするかもしれないレバレッジ投信の購入は見送るほうが得策であろう。

- 楽天日本株4.3倍ブルのデータは、楽天日本株4.3倍ブル | 投資信託・ETFのご案内 | 投資信託・ETFなら楽天投信投資顧問 (rakuten-toushin.co.jp)から取得した。日経平均については日経平均株価 インデックス(N225) - Investing.comから取得した。 ↩︎