2020年と2021年に最も人気を集めた投資信託ともいえるレバナス。レバナスはFIREを最短で実現できる最強の資産形成ツールと話題であった。しかし、2022年の下落局面での年間パフォーマンスは-62%。これによりレバナス神話は一気に崩れたように見えた。投資商品は利回りがすべてだ。

2023年のテクノロジーセクターの復活の中でレバナスの利回りも復活。2018年の設定以、最もパフォーマンスが良い年間利回り+107%と1年で価値が2倍になった。2024年も9月頭まで年間20%以上のパフォーマンスを出しておりレバナス復活を印象づけている。

この乱高下を繰り返すレバナスは資産形成に有効だろうか?これが今回のテーマだ。

レバナスとは何か?

そもそもレバナスとは

A) 大和アセットマネジメントが運用する投資信託 iFreeレバレッジ NASDAQ100の愛称

B) 商品設計はナスダック100指数の日ごとの値動きの2倍のリターンを目指す

C) 円ヘッジ商品(ドル円の為替変動による損失や利益は最小限に留められている)

B)の部分の理解が最も重要で日ごとの値動きに連動するため、長期的に見るとナスダック100指数の2倍になるわけではない。また、C)のように円ヘッジ商品のため、2021年から起こった急激な円安の恩恵は受けていない商品となる。

ポイントは主要インデックスでは最も値動きが大きいNASDAQ 100の2倍の値動きをすることでハイリターン(そしてリスクも高い)の商品設計であるということだ。

レバナスとナスダック100連動投信(円建て/ドル建て)のパフォーマンス比較

| 年度 | iFreeレバレッジ NASDAQ100(レバナス)1 | iFree NEXT NASDAQ100 インデックス2 | QQQ3 |

|---|---|---|---|

| 戦略 | 円建てヘッジあり NASDAQ100の値動き2倍 | 円建てヘッジなし NASDAQ100連動 | ドル建て NASDAQ100連動 |

| 2019 | 82% | 38% | 39% |

| 2020 | 91% | 38% | 48% |

| 2021 | 58% | 43% | 27% |

| 2022 | -62% | -23% | -33% |

| 2023 | 107% | 65% | 55% |

| 5年で何倍? | 4.31 | 3.46 | 2.75 |

| ヘッジなし投信の何倍? | 1.24 | 1 | N/A |

レバレッジなしの円建てとドル建てのパフォーマンスの差

円建てのiFree NASDAQ 100とドル建てのQQQのパフォーマンスと比べると、円建てのほうが約1.3倍パフォーマンスが良い。これは2021年から急激に始まった円安効果とみて良いだろう。レバナスにはこのような効果はない。

為替なしでのレバレッジ効果は5年で1.24倍

レバナスと一般的なナスダック100円建てファンドのパフォーマンスは、5年で見ると2倍ではなく、1.24倍となった。レバレッジによる利回り改善効果が表れている。

レバナスの問題は利回りよりも値動き?

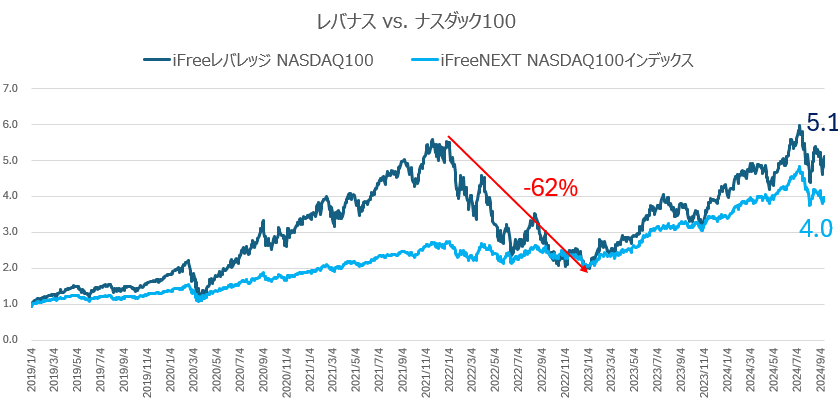

2018年年末にレバナス、通常のナスダック100連動投信を1円買った場合の2024年9月13日までの価格の推移は以下の通りである。

耐えられるのか?大きな値動きのレバナス

グラフを見てもらえばわかるようにレバナスの値動きは非常に大きい。

2021年年度末には約5.5円だったものが、1年後の2022年末には約2円になってしまっている。これは550万円だったものが200万円になっていると同義である。5500万円だったら2000万円である。このような激しい値動きに一般投資家が耐えられるかは疑問である。

その一方、NASDAQ連動投信の動きは2022年の下落側面と円安側面が相殺したこともあり、衝撃的なほどの大きな下落局面がない。

レバナスを積立てするツミレバは儲かる?

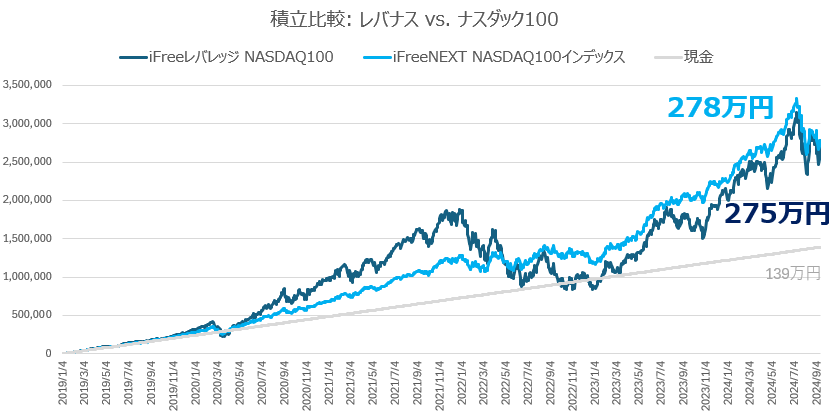

今回のテーマは資産形成にレバナスが使えるのか?ということである。つまり、レバナスを積立するスミレバをした場合はどうであるか?2018年年末から2024年9月13日まで毎営業日に1000円つづ積立てた結果が以下である。

レバナスとレバレッジが掛かっていないナスダック100連動投資信託での差はほぼない。それであれば、あえて急激な下落を耐える必要があるツミレバする理由はないということになる。

レバナスの価値下落による心理効果も加味すると

上記のレバナスの資産の積み上がり方を見て積立を淡々と継続するのには非常に難しいことだと感じる。想像してほしい、毎営業日に1000円つづ積立ているのにもかかわらず

・2021年末から2022年秋まで半年ほど資産が減り続けピーク時の半分になる

・2021年末から2023年夏までの1年半以上も総資産は増えない。

という状況に耐えられる人も少ないだろう。

つまり、ツミレバが利回りとしての効果があっても心理的に続けられないということだ。

尚、レバナスでも通常のNASDAQ100連動投資信託でも現金で積立てるよりは2倍のパフォーマンスが出ている。現金に対してはツミレバを含んだインデックス積立投資が有効だということには間違いないだろう。

結論:レバナスを積極的にお勧めする理由が見当たらない

2019年から2024年9月までのパフォーマンスをベースに考えると、資産形成においてレバナスを積極的に選択する理由は見当たらない。積立を諦めてしまうであろう資産下落に見舞われるリスクがあるものの、リターンはほぼ差がないということからだ。

もちろん、この時期はレバナスが円安効果とヘッジコストの上昇という不利だった時期でもあり、レバナスが意味がないとするのは短絡的すぎる。積立という意味では、もう少し長い視点で検証していく必要があるだろう。

ただし、為替やパフォーマンスが将来どうなるかわからない以上は、レバナスが圧倒的に有利だともいえない。つまり、下落という痛みを発生させるレバナスやツミレバを積極的に支持はできない。