S&P 500(米国株)の利回りには、月ごとに一定の偏りが観測されることがある。このような季節性・周期性は「アノマリー」と呼ばれ、市場の値動きを理解するための手がかりとして利用されてきた。

アノマリー投資とは、こうした過去データに基づく傾向を把握し、株式トレードや資産配分の判断材料として活用する考え方である。株式指数を直接売買する場合はもちろん、米国個別株を取引する際にも、市場全体の方向性を把握する参考情報として有効である。

また、長期でインデックス投資を行う場合でも、アノマリーを知っておくことで、下落局面に直面した際の状況理解が深まり、感情的な判断を避けて保有を継続するための助けとなる。

本記事では、S&P 500の月別データを用いて、年間周期性(アノマリー)の全体像を整理し、その特徴と注意点を解説する。

結論: S&P 500の月別アノマリー要点

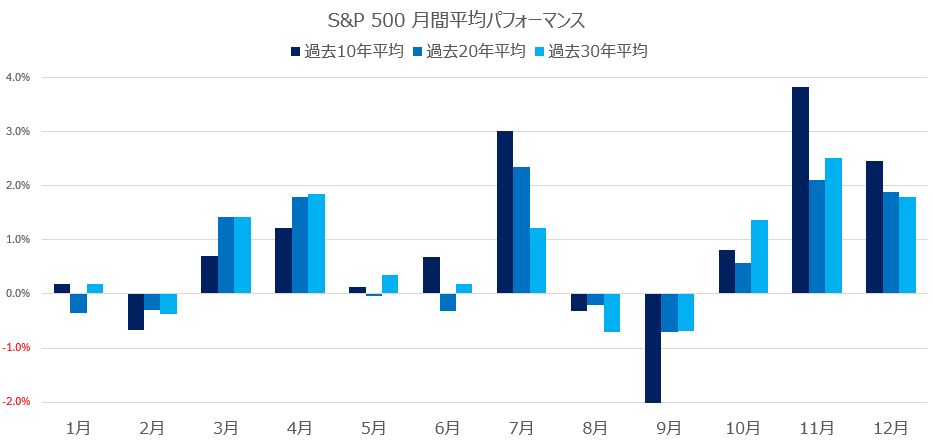

S&P 500の月別平均利回りで見ると、S&P 500は11月・7月・4月が相対的に強い月である。一方で、9月は一貫して最も弱く、次いで8月・2月が弱い傾向を示している。

S&P 500の勝率(月間リターンがプラスとなった割合)に着目すると、4月・5月・7月・11月は高く、9月は低い。平均利回りだけでなく、「上がりやすさの安定性」という観点からも月ごとの差が確認できる。

ただし、アノマリーはあくまで過去データから観測される傾向であり、将来の値動きを因果的に保証するものではない。そのため、売買タイミングを決定するための「聖杯」にはなりえない。

現実的な使い方としては、弱い傾向がある月にリスク管理を意識することや、強い月であっても過度に期待せず、長期積立投資を継続するための判断材料として位置づけることが重要である。

以下では、S&P 500の年間周期性(アノマリー)を、月別データとともに詳しく見ていく。

S&P 500の1年間の周期性(アノマリー):月間利回り

以下がS&P 500のプライスインデックスによる1年における月間平均利回りの周期性だ1。

過去10年平均(2016年から2025年)、20年平均(2006年から2025年)、30年平均(1996年から2025年)、40年平均(1986年から2025年)でほぼ同じストーリーが語れる。この表を見れば、

強い月:11月 > 7月 > 4月

やや強い月:10月

標準的なパフォーマンス:3月 ≒ 5月 ≒ 6月 > 1月 > 12月

弱い月: 2月 > 8月 > 9月

といえる。パフォーマンスにぶれ幅があるが、これは〇〇ショックと言われる大暴落に関連している。各月のぶれについては各月のリンクから確認してほしい。

S&P 500の年間の周期性(アノマリー)のストーリー

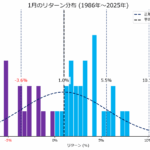

S&P 500の1月:その年のマーケットへの期待を織り込みやすく、実際の分布を見るとプラス(年初の資金流入で上がる)・マイナス(年末年始の上昇の利確)のどちらにでもふれる。最近は年末に株が上がっていることが多いので、その上昇疲れで、市場はそこまで強くない。

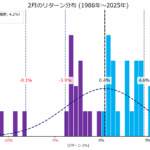

S&P 500の2月:市場の閑散期(1月と3月のFOMCの間、市場をリードするビックテックの第4四半期の決算が1月後半に集中することから)、市場は基本的にヨコヨコ、もしくは、マイナスのパフォーマンスを示すことが多い。特に年末から年初にかけて株価が上昇した場合(1月がプラスだった場合)は、下落することが多い。

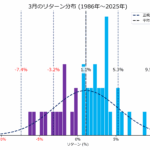

S&P 500の3月:2月の弱さから一転強くなり、転換点になりやすい月と言える。年間で言えば標準的なリターンを示す。

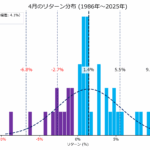

S&P 500の4月:第1四半期決算発表が集中することから、景気が良ければ良いほど株価が強い月になる。株価上昇局面が続く近年では、11月、7月と並んで、4月は強い月と言える。

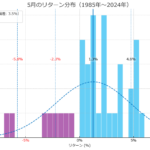

S&P 500の5月:4月の上昇疲れから1月と同じくパフォーマンスは強くない。アノマリー格言として一番有名ともいえる「Sell in May(5月に売れ)」という言葉が示すように、後半の株価が崩れやすい。

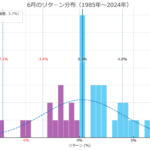

S&P 500の6月:過去は、1月や5月と同じく方向感に乏しい月であった。最近では、アメリカ景気が良い為、良いニュースが出やすく強い月になっている。

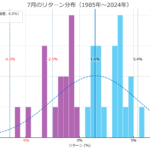

S&P 500の7月:年間で一番パフォーマンスが強い11月に匹敵するパフォーマンスを出す。リーマンショック以降アメリカ経済が好調なこと、第2四半期決算発表が集中するこの月は強くなりがちだ。

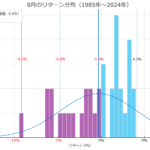

S&P 500の8月:夏休みの影響で株式市場の取引量が縮小。通常だとヨコヨコの市場であるが、何かのショックが来ると取引量が少ないことから吸収できずに一気に暴落する。過去30年平均ではマイナスリターンを示している。

S&P 500の9月:年間通じて株価パフォーマンスが最も悪い月。唯一、過去10年平均、20年平均、過去30年平均共にマイナス月別リターンを示している。機関投資家のポジション解消が起こりやすいなどの構造的な要因もあるが、9月が弱いということが知れ渡っている心理的な要因もある。

S&P 500の10月:年末ラリーに向けて上昇基調がスタートする。ただし、10月は大統領選挙年はかなり影響されるので注意が必要だ。

11月:非常に強い。年間通じて最も強い月である。この月はアメリカで選挙がある月でもあるので、政治的に何かが決まる=不透明感が払しょくされるという月でもある。

12月:11月の上昇疲れから弱い月。後半はサンタクロスラリーなど強い相場が出現することもあるが、11月ほど強くない。

S&P 500の月次利回りは9月が悪く11月が良いという話

よく聞く「9月が悪く11月が良い」という話はかなり本当の話だ。過去10年平均、過去20年平均、過去20年平均と期間を変化させても、この説を支持する結果が出てくる。

月間ベスト利回り月ランキング

月間ワースト利回り月ランキング

S&P 500の1年間の周期性(アノマリー):勝率

勝率とは、月間利回りがプラスだった回数の割合を%で示す指標である。利回りだけでなく、市場の上昇しやすさの安定性を測る目安になる。

S&P 500月別勝率ベストランキング

S&P500の利回りが良い、11月、7月、4月といった月において勝率の高さを示している。特に7月は過去10年で勝率100%、一回も値下がりしたことがないと無敵の成績だ。これには強いアメリカ経済を背景に第2四半期の好調な決算が7月に発表されることが関連している。また、それに呼応して、夏休み前であることから投資活動が活発になることも影響しているだろう。

特筆すべきは5月だ。利回りはそんなに高くないが、安定して高い勝率を出す月と言える。

| 順位 | 過去10年 | 過去20年 | 過去30年 | 過去40年 |

|---|---|---|---|---|

| 1位 | 7月(100%) | 4月(80%) 7月(80%) | 11月(80%) | 5月(78%) |

| 2位 | 5月(90%) 6月(90%) 11月(90%) | 4月(77%) | 11月(73%) 12月(73%) | |

| 3位 | 5月(75%) 11月(90%) | 5月(70%) |

S&P 500月別勝率ワースト勝率ランキング

ワーストランキングも利回りの強さと大して変わらない。利回りが悪い9月の勝率が歴史的に見て平均して悪い。

| 順位 | 過去10年 | 過去20年 | 過去30年 | 過去40年 |

|---|---|---|---|---|

| 1位 | 2月(40%) | 1月(55%) 2月(55%) 9月(55%) | 9月(40%) 2月(40%) | 9月(48%) |

| 2位 | 9月(50%) 10月(50%) | 1月(57%) 8月(57%) | 8月(58%) | |

| 3位 | 2月(60%) |

S&P 500は大統領選サイクルにも注目したい

S&P 500は、月別サイクル以外にも大統領選サイクルでのアノマリーも有名だ。「大統領就任2年目が最も弱く、就任3年目が最も強い」という話を聞いたことはないだろうか?詳しくは以下の記事を参考にしてほしい。

実際にどのようにS&P500 指数トレードに生かしていくのか?

実際にS&P 500を使った指数トレードには、より中期的な視点が必要になる。

アノマリー投資の理解を深めたい人は以下のコンテンツが参考になる。

S&P 500月別利回り一覧

| 過去10年平均 | 過去20年平均 | 過去30年平均 | 過去40年平均 | |

|---|---|---|---|---|

| 1月 | 1.4% | 0.2% | 0.4% | 1.0% |

| 2月 | -0.5% | -0.1% | -0.3% | 0.4% |

| 3月 | 0.2% | 1.2% | 1.1% | 1.1% |

| 4月 | 1.1% | 1.9% | 1.7% | 1.4% |

| 5月 | 1.5% | 0.5% | 0.7% | 1.3% |

| 6月 | 1.9% | 0.2% | 0.4% | 0.4% |

| 7月 | 3.4% | 2.4% | 1.3% | 1.5% |

| 8月 | 0.9% | 0.2% | -0.5% | -0.2% |

| 9月 | -1.3% | -0.5% | -0.7% | -0.8% |

| 10月 | 0.7% | 1.0% | 1.6% | 0.9% |

| 11月 | 4.1% | 2.1% | 2.5% | 1.8% |

| 12月 | 0.1% | 0.6% | 0.9% | 1.3% |

S&P 500月別勝率一覧

| 月 | 過去10年 | 過去20年 | 過去30年 | 過去40年 |

|---|---|---|---|---|

| 1月 | 60% | 55% | 57% | 63% |

| 2月 | 40% | 55% | 53% | 60% |

| 3月 | 60% | 65% | 37% | 65% |

| 4月 | 70% | 80% | 73% | 70% |

| 5月 | 90% | 75% | 70% | 78% |

| 6月 | 90% | 65% | 67% | 63% |

| 7月 | 100% | 80% | 63% | 63% |

| 8月 | 60% | 60% | 57% | 58% |

| 9月 | 50% | 55% | 53% | 48% |

| 10月 | 50% | 60% | 63% | 63% |

| 11月 | 90% | 75% | 80% | 73% |

| 12月 | 60% | 65% | 67% | 73% |

- S&P 500 Index (SPX) - Investing.com のデータを元に集計している。データは、株式トレードを念頭にプライスリターンを採用している。 ↩︎