「もう少し待てば戻るかもしれない」

これは、多くの投資家が直面する「損切りできない心理」の典型例だ。

たとえ損切りルールを作っていても、含み損が出た瞬間にそのルールを無視してしまう。

そして、ずるずると保有を続けてしまう。

こうした思考は、投資初心者だけでなく、経験を積んだ投資家にも共通して起こる。これは意志の弱さでも、投資に向いていない証拠でもない。人間の意思決定に組み込まれた心理特性が原因である。この行動の中核にあるのが、行動経済学でいう損失回避バイアス(Loss Aversion Bias)1である。

損失回避バイアスとは?投資で損切りできない心理

人はなぜ損の痛みを強く感じるのか

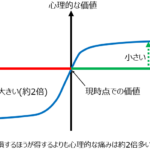

損失回避バイアス(Loss Aversion Bias)は、「人は、同じ金額でも“得した喜び”より“失った痛み”を強く感じる」というプロスペクト理論が証明した心理傾向から、人はとにかく損失から逃げたいという欲求がある。

例えば、

100万円を得たときの嬉しさ

100万円を失ったときの痛み

この2つを比べると、この損の痛みは、得の喜びのおよそ2倍程度に感じられるらしい。

つまり、損切り=損失確定は、考える以上に精神的に疲れる判断なのだ。

リスク回避は合理的、損失回避は非合理的

リスク回避とは、将来の不確実性にコストを見積もる行為と言われる。簡単に言えば、下落した価格から、反転して上昇する確率、さらに下落する期待値によって判断するという定義である。損切りをする際には、このような視点を持つべきである。

損失回避の定義は、この期待値によって判断するのではなく、単に損すると痛みを感じるから避けたいという心理的なものである。投資家は常に合理的である方が得をすることを覚えておきたい。

損切りできないのは損失回避だけが原因ではない

保有効果(Endowment effect)

同じ商品でも「自分が持っている」だけで価値を高く感じるという心理効果。

保有効果の代表例として、マグカップ実験がある2。学生にマグを与えると、売却に必要とする価格は、購入時に支払ってもよい価格の約2倍になった。所有した瞬間に、価値評価が歪むことを示している。株式でも保有するとその株に愛着が湧きよりそれが特別のものに感じてくるのである。

現状維持バイアス(Status quo bias)

「変えない」ほうが心理的に楽という心理効果。

現状維持バイアスの代表的な実例として、米国の自動車保険制度を使った実験がある。1990年代、ニュージャージー州とペンシルベニア州では、補償内容の異なる2種類の自動車保険が用意された。前者では「補償が限定された安価な保険」が、後者では「訴訟権が広い高額保険」がデフォルトとして設定された。その結果、多くの加入者が初期設定の保険を選び続けた。選択の自由があっても、人は変更による不確実性を避け、現状を維持する傾向が強いことが示された例である。

リバランスや損切りなど、“変える行為”が先延ばしになりやすい。人間、現状維持が一番なのである。

損失回避バイアスへの対策

対策1:損切りラインを先に決める(買う前に決める)

損切りライン、例えば、-8%で撤退などを決めておく。

日本株での中長期投資、例えば、バリュー投資などは、目安として-5%〜-10%程度で事前に撤退ラインを決める投資家もいる。

対策2:損益ではなく常に“期待値”で判断する

いまの含み損益ではなく、次の問いに戻す。ここからの期待リターンは?

損失回避は“損益表示”に強く反応するので、評価軸を期待値に戻すだけでも効果がある。

対策3:ポジションサイズを落とす(感情の揺れ幅を縮める)

損失回避傾向は、金額が大きいほど起きやすい。

「怖い」と感じる時点で、投資サイズが大きすぎる可能性が高い。

損失回避バイアスまとめ

- 人は利益よりも損失を強く感じる

- 損切りは「損失を確定させる行為」であり、本能的に避けられる

- これは損失回避バイアスによる自然な心理反応である

- 理論を知ることで、自分の判断を客観視できるようになる

次に読むと理解が深まる記事

また、人間が本来持つ思考の癖や心理的な罠を体系的に理解することが重要である。投資判断を狂わせやすい代表的な心理については、投資心理学の観点から整理した以下の記事で詳しく解説しているので、あわせて参考にしてほしい。