長期的な資産運用においてリスク管理とリターンの最適化を図るためにポートフォリオ設計と一定のバランスに保ち続けるリバランスは不可欠なプロセスともいえる。そして、現在流行りの世界経済の中心地:米国株式を中心にしたポートフォリオについては、7月にリバランスを実施することを市場の規則性(アノマリー)は支持しているようだ。

そもそもリバランスはなぜ必要なのか?

リバランスとは、ポートフォリオ内の資産配分が目標比率から乖離した際に、それを元のバランスに戻す作業を指す。一般には異なるアセットクラス間での売買、つまり株式が好調の内に売って、株式の下落に備えて債券を買うというようなことだ。一般的に長期投資を続けるためには、儲けることと損をしないことの両立が重要であり、リバランスはそのためには必須の行為と言える。

儲けること=リターンの最適化できる:

株価の水準が高いか安いかは誰にもわからない。ただし、過去の自分が買った資産が好調なとき=バランスが大きくなっている時にその資産を売却し、割安な=バランスが小さくなっている資産を購入することで「安く買い高く売る」という投資原則を実践できる。

損をしないこと=取るべきリスクの適正化

市場の変動によって株式の比率が過剰に大きくなりがちである。これは株式が最も成長力のある資産クラスであるため起こる。しかし、その一方で、株式はボラティリティ(価格の変動)が大きいため、一時的に資産が増えても、株式市場の暴落によって大きな資産を失う可能性が上がる。

リバランスの適切な頻度とは?

ただし、リバランスをあまり多くの頻度で行うと以下の3つの理由で効率が削がれるといわれている。

#1 税や手数料の負担が増える:利益が出ている資産クラスを売ることになるため、税負担(日本では利益に対して20.315%の税金が課される)がかかり、その分確実に運用資産が減る。これによって長期リターンが減る可能性がある。また、現在はネット証券を中心に手数料ゼロが実現されているが、手数料がかかる場合は確実にその分も運用資産が減る。

#2 市場のノイズに振り回される:例えばフラッシュクラッシュのような短期間の市場の一時的な値動きに巻き込まれる可能性がある。

#3 資産の伸びをすべて獲得できない(福利効果が限定的):例えば株式が伸びている際には、株式資産を売却せずに成長が終わってからリバランスしたほうが利益が最大化する。といういうのも途中で売却すると原資産が減り、減った資産での資産成長しか享受できないからだ。

これを避けるために2つのリバランス方法が考案されている。

方法1 - 時期を決めて定期的にリバランスをする方法:年に1回(多くても半年に1回)、特定のタイミングでリバランスをすると決める方法。

方法2 - 一定の乖離率でリバランス:ポートフォリオの資産配分が目標比率から一定の割合(例えば5%程度)以上乖離した場合に実施する手法。

リバランスも商品の一つであるロボアドなどは、方法1と方法2がミックスされており、ウェルスナビでは、半年ごとを基本としながら、5%以上乖離している資産クラスがあれば前倒しで実施する1としており、市場の変動に適応しながらバランスを維持できる機能が提供されている。

ただし、投資家自身でこれを行う場合は、常にポートフォリオを監視しなくてはいけないことなどから現実的ではない。よって、推奨されているのは、方法1の時期を決めて定期的にリバランスをする方法である。そして、それはいつやるべきなのか?というのが今回の記事のテーマである。

なぜ米国株中心のポートフォリの定期リバランスは毎年7月末が良いのか?

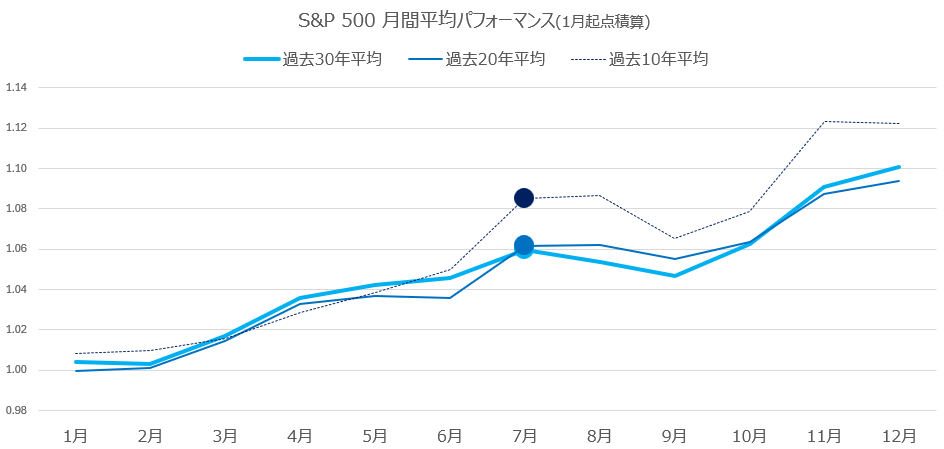

以下が1月起点の年間S&P 500の月別平均パフォーマンス2。このグラフを見ても7月が定期リバランスに最適と直感的にわからないかもしれない。

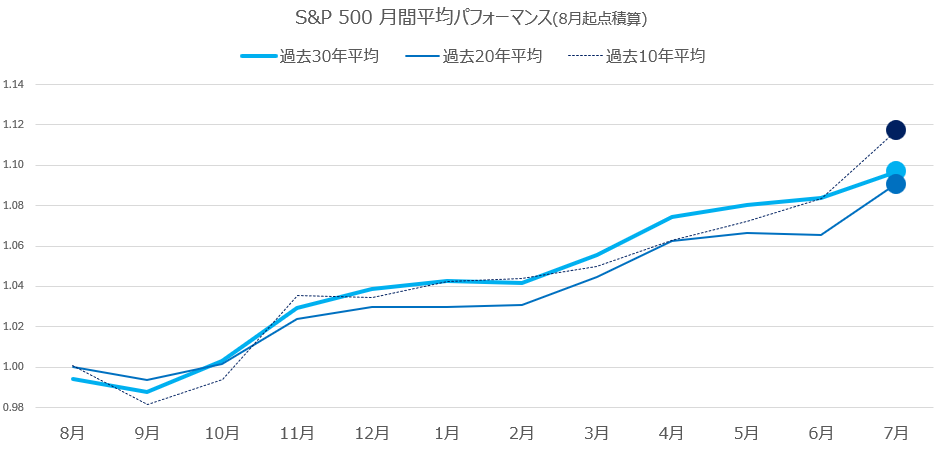

ただし、1月、2月と、1年をスタートするパターンを月毎にシュミレーションすると、8月スタートで7月末でデータ区間を切るのが、パフォーマンスが最も良くなる。

なぜこれが資産形成に良いかということを解説する以下の2つの理由になる。

理由1:定期リバランスは株から他の資産に移すことが主になる

株価が急落時に他のアセットから株式へのリバランスすることもあるだろう。ただし、それは稀である。一般的には、常に値上がりが多い株式から別のアセット、例えば債券に移すことになる。つまり、株価が最もパフォーマンスが良い時にリバランスのが有利になる。

7月末にリバランスを行うことで、年末(11月から12月)、4月、7月という株価が上がるポイントをすべて取り込むことができる。

理由2:8月から9月末まで株式を市場にさらなさない

8月から9月はマーケットが下落しがちだ。その際に株式を市場にさらすと資産が減る。つまり、8月、9月はできるだけ株式を市場にさらさないためには、7月末に株式を売って、他のアセットクラスに資産を移動させておいた方が有利である。

リバランスは心理的なハードルが高い作業

リバランスは投資の基本戦略の一つであるが、実際に実行するのは容易ではない。理由は以下のような「人間の習性」に基づくものというかなり根本的な理由である。

- もっと利益取りたいという欲求:値上がりしている資産を売却するのは難しい決断である。人間の心理として、成功している投資を続けたいというバイアスが働き、利益確定はしたくないし、もっと資産が伸びるだろうと考えてしまう。

- パフォーマンスが悪い資産を買えない:下落している資産を買い増すことも心理的に難しい。もっと、資産が下落したらどうしようという心配から買うのは難しい。特に現状で債券へリバランスするのは心理的に難しいだろう(参考:債券投資は意味はない?米国国債 vs. 米国株式)。

- 税金を払うのはとにかく嫌だ:リバランスには売却益に対する税金(や取引コスト)がかかるため、手元に残る利益が減る、つまり、運用資産額は減る。

つまり、リバランスは概念的には分かっているものの多くの人は踏み切れない作業ともいえる。

この記事を読んでも7月になってみると株高の状況から、今年は例外的に8月、9月も株がもっと上がるのでないか?と考えてしまう。売却するという作業はなかなかハードルが高いのが実情だ。

このようなことから、リバランスができないという人はロボアドを検討してみるのも良いかもしれない。ロボアドは手数料はかかるがこのような分析や心理的な負担なく、ある意味、容赦なくリバランスをして、取れるべきリスクでポートフォリオを運営してくれる。