長期投資は「我慢すれば報われる」と言われる。それでも、多くの長期投資家が暴落局面で不安になり、時には狼狽売りをしてしまう。

それは意志が弱いからではない。株価の動きそのものが、人間の直感とズレているからだ。多くの投資家は、株価の変動が平均値に基づいて動くと考えがちだ。例えば「S&P 500は年間平均10%リターンが期待できる1」といった一般的なアドバイスがネット上に溢れている

実際の株式市場の日々の値動きは、

平均的な値動きは感覚以上に多い

予測を超える大きな値動きが感覚以上に頻繁に発生する

のだ。

これはインデックスの積立て投資がうまくいっている感覚が醸造された感覚の中で、突如として大規模の下落に巻き込まれるということを意味している。

この株価の動きは、ハイピーク・ファットテール現象と呼ばれ、どんな株式市場でも観察できる一般的な現象である。ただし、そこまで一般的には知られておらず、その結果、暴落煽りや恐怖感による積立投資の取崩しが原因となっている。

本記事では、この現象を、実データを使って確率分布の歪みがどのくらい起こっているかを解き明かしていきたい。

ハイピーク・ファットテール現象とは

インデックス投資家ならば、ランダム・ウォークという言葉を聞いたことがある人も多いと思う。このランダム・ウォーク理論は、株価の値動きにはランダムに起こり、規則性が無く予想できないとする理論だ。

インデックス投資の理論的な背景であるランダムウォークの嘘

少し難しい話になるが、資産を守るために300文字程度読んでほしい。

このランダム・ウォークというのは、ランダムに物事が起こるということ。ランダムは、試行回数の増加に伴いその結果は、正規分布に近づくとされている。この正規分布とは、データが平均値付近に集中し、左右対称の釣鐘型を描く確率分布である。正規分布では、平均値付近にデータがそれなりにデータが集積し、極端な値(大きな変動)は稀にしか発生しない。

株価はランダムウォークしない(正規分布ではない)?

しかし、実際の株価データでは、平均値付近にデータがかなり集中しつつも、極端な値も頻繁に発生する「ハイピーク・ファットテール」と呼ばれる特徴的な分布を示す。これは、通常は平均的な動きをしているものの、突如として大きな下落や上昇が起こり得ること意味する。

つまり、ランダムからもたらせる正規分布とは違った動きをするため、株価は厳密にはランダムウォーク=正規分布はしない。

実データで見るハイピーク・ファットテール現象

ここからは実際の株式市場のプライスリターン(株価変動)を使ってみていきたい。

S&P500の日次リターンを使ったハイピーク・ファットテール現象の解説

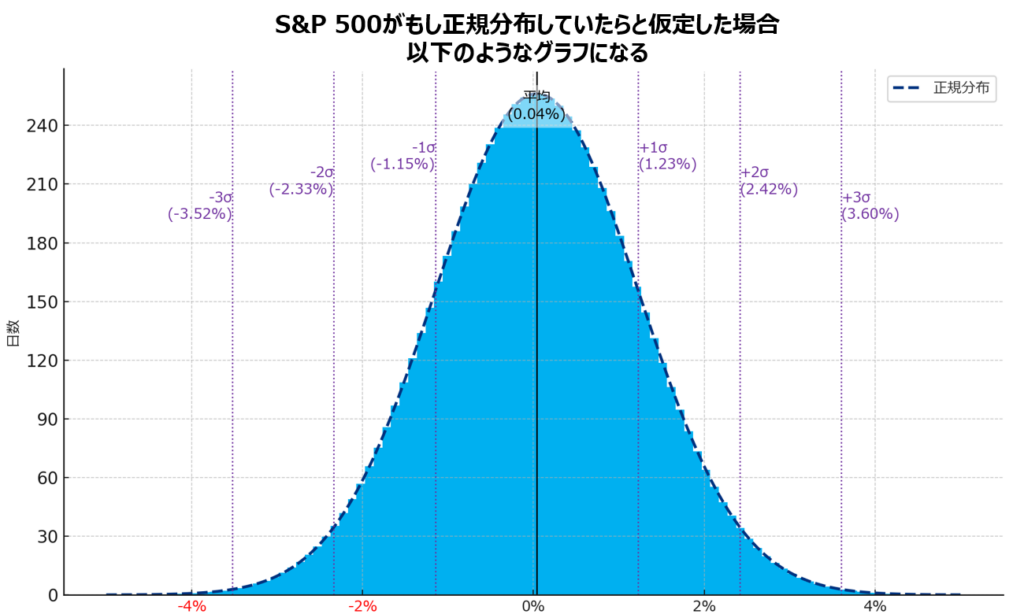

今回は解説に入る前にもし、正規分布に従ったらこのこのようなグラフになるというのをお見せしたい。以下のように平均のリターンである、日々、平均で0.04%を中心に釣り鐘状に日数が並ぶ。日次リターンが1.23%(+1σ)から-1.15%(-1σ)の間に約68.3%の日数が、2.42%(+2σ)から-2.33%(-2σ)の間に約95.4%、3.60%(+3σ)から-3.52%(-3σ)の間に約95.4%±3σに約99.7%のデータが含まれることを意味する。

つまり、標準偏差に従うと、過去30年で、-3.52%以上下落が起こる日は10.2日、約3年に1回しか起こらない極めてまれな変動ということが言える。

S&P500の日次リターン30年分の分析

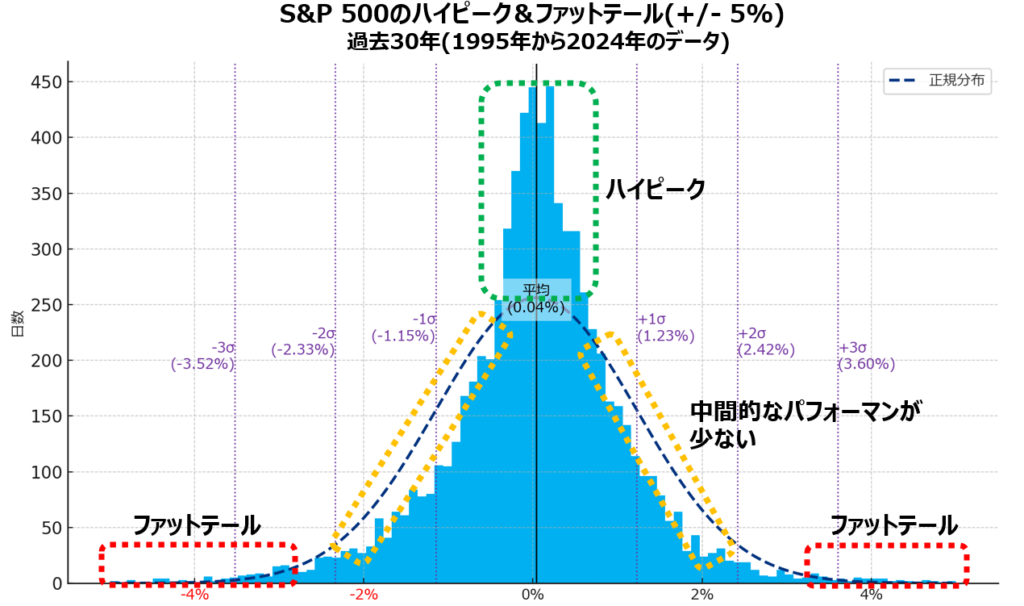

もし、株価が正規分布に従えば青色の点線通りに日数が分布するはずであるが実際には

ハイピーク:日次平均は0.04%プラス(年率平均約10.8%)。リターンの多くは平均値に集まっており、平常時の市場は穏やかなプラスのリターンを付ける。

ファットテール:-3σ(-3.52%以上)を超える下落は59日となり、正規分布(10.2日)の約6倍発生している。

このようなピーク時や大暴落にデータが集まる代わりに中間的なパフォーマンスを示す日が正規分布よりも少なくなっているのが特徴だ。

S&P500の暴落部分のヒストグラム(日次)

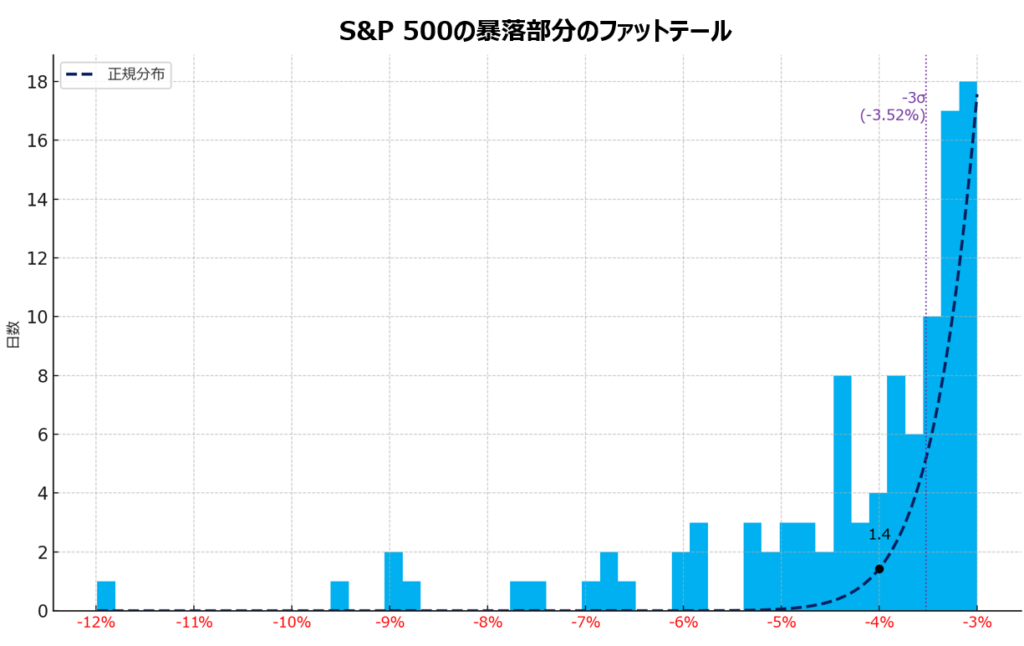

以下が暴落部分のファットテールのグラフである。正規分布に従えば-4%の下落は、1.4日発生したはずであるが、実際はその倍以上の4日発生している。5%以下の下落は理論上あまり起こりえないが、実際のデータは発生している。このように大暴落は正規分布よりも多く発生しているのだ。

今回の分析の対象の範囲の範囲外であるが、近年最も日次パフォーマンスが悪かったブラックマンデー(1987年10月19日)の-20.5%だ。正規分布で言えばこのような日は起こりようがない。ただし、実際に起こっているのである。

S&P500のハイピーク・ファットテール現象

以下がハイピークとファットテール現象をまとめたものである。平均的な日数の出現割合は1.4倍、大暴落の割合は5.8倍となっている。

| 範囲 | 実際の 日数 | 実際の 割合(%) | 正規分布 での日数 | 正規分布 での割合(%) | 出現倍率 | |

|---|---|---|---|---|---|---|

| 平均的 | ±0.5σ (-0.55%〜0.63%) | 4,041日 | 53.5% | 2,892日 | 38.3% | 1.4倍 |

| 大暴落 | -3σ以下 (〜-3.52%) | 59日 | 0.8% | 10.2日 | 0.1% | 5.8倍 |

NASDAQ100を使ったハイピーク・ファットテール現象の解説

次にS&P500よりもボラティティが大きいといわれるNASDAQ100でハイピーク・ファットテールを分析してみる。

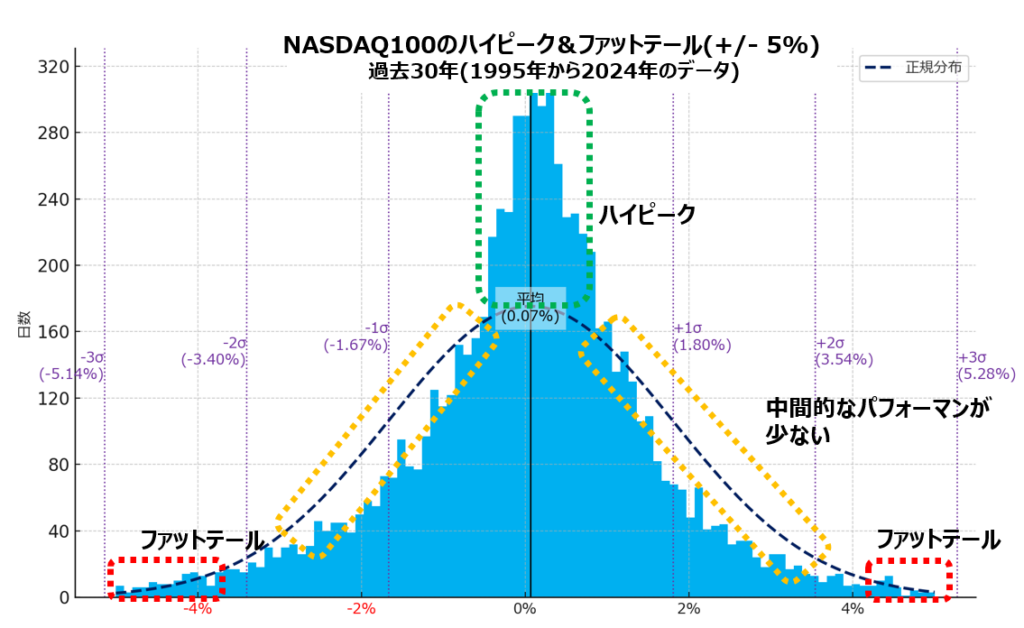

NASDAQ100の日次リターン30年分の分析

もし、株価が正規分布に従えば青色の点線通りに日数が分布するはずであるが実際には

ハイピーク:日次平均は0.07%プラス(年率平均約18.5%)。リターンの多くは平均値に集まっており、平常時の市場は穏やかなプラスのリターンを付ける。

ファットテール:-2σ(-3.40%以上)を超える下落は227日となり、正規分布(171.8日)の約1.32倍発生している。表からは見えずらいが、-3σ(-5.14%以上)を超える下落は50日となり、正規分布(10.2日)の約4.9倍発生している。

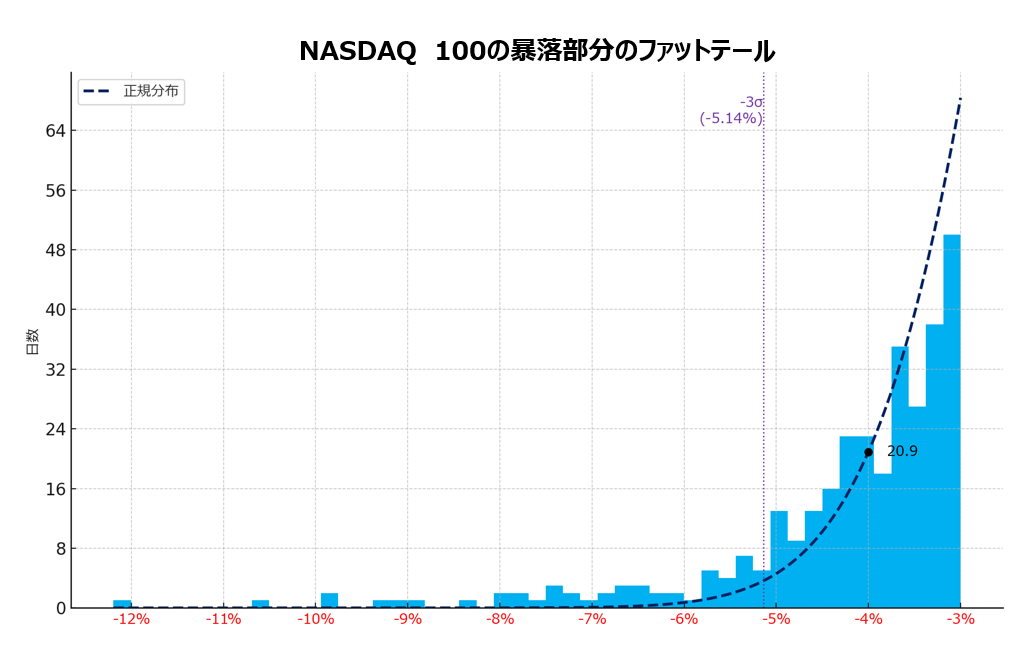

NASDAQ100の暴落部分のヒストグラム(日次)

以下が暴落部分のファットテールのグラフである。正規分布に従えば-4%の下落は、20.9日発生する。実際は24日発生している。6%以下の下落は理論上あまり起こりえないが、実際のデータは発生している。このように大暴落は正規分布よりも多く発生しているのだ。

今回の分析の対象の範囲の範囲外であるが、近年最も日次パフォーマンスが悪かったブラックマンデー(1987年10月19日)のNASDAQ 100のパフォーマンスは-15.1%だ。正規分布で言えばこのような日は起こりようがない日と言える。

NASDAQ100のハイピーク・ファットテール現象

以下がハイピークとファットテール現象をまとめたものである。平均的な日数の出現割合は1.4倍、大暴落の割合は4.9倍となっている。

| 範囲 | 実際の日数 | 実際の割合(%) | 正規分布での日数 | 正規分布での割合(%) | 出現倍率 | |

|---|---|---|---|---|---|---|

| 平均的 | ±0.5σ(-0.80%〜0.94%) | 4,008日 | 53.1% | 2,892日 | 38.3% | 1.4倍 |

| 大暴落 | -3σ以下(〜-5.14%) | 50日 | 0.7% | 10日 | 0.1% | 4.9倍 |

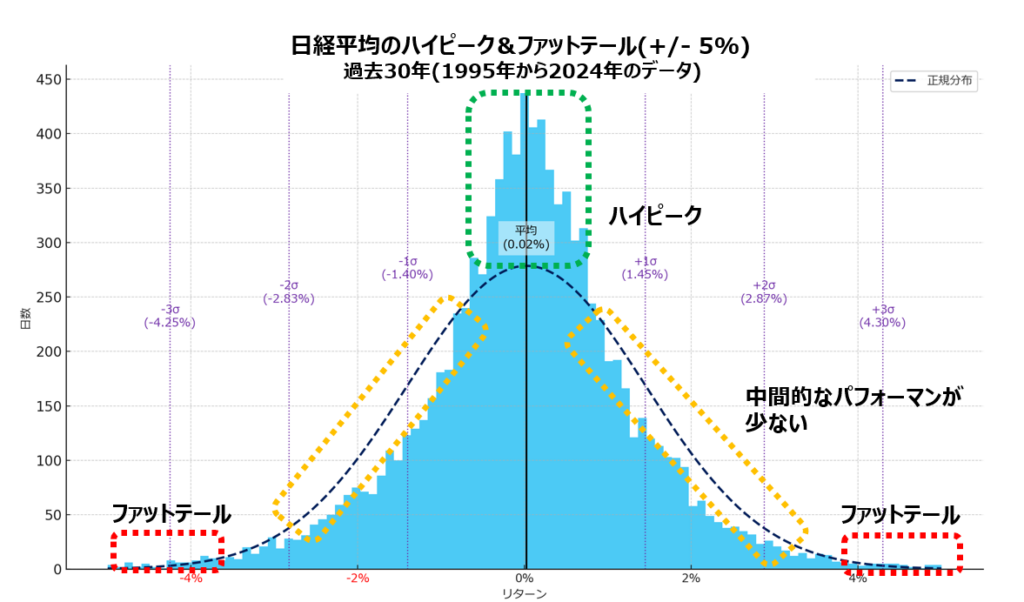

日経平均の日次リターンを使ったハイピーク・ファットテール現象の解説

それではこのハイピーク・ファットテール現象は日本の株式市場でも観察できるのか?結論はできるである。この問題はアメリカ市場や日本市場という国特有のものではなく、どんな金融市場にも見て取れる現象なのだ。

日経平均の日次リターン30年分の分析

まとめ|ハイピーク&ファットテール現象に立ち向かうためには

このハイピーク・ファットテール現象は、投資家は平均的な値動きに慣れさせておき、突然の大きな下落がやってくるという、投資家をふるい落と値動きだ。

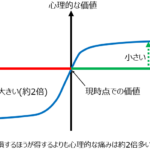

損失は利益の2倍ほど心理的な痛みがある

人間には、同じ1円でも、損失は利益の2倍ほど心理的な痛みを感じるとプロスペクト理論は証明した。これは、日々の小さな上昇変動に安心していた投資家が、突如として急落を経験すると、パニックに陥り、冷静な判断が難しくなることは、人間の習性に基づいているともいえる。つまり、下落側のファットテールにより多くの人が狼狽売りをして投資を辞める可能性があるということを確認していおきたい。

日々の市場の動きに左右されない

株式市場は、長期的に見れば右肩上がりで推移してきた。市場に長く残り続けることができれば、最終的に利益を得られる可能性は高い。

一方で、短期的な株価の値動きは決して安定していない。ハイピーク・ファットテール現象が示すように、実際の株価リターンは正規分布に沿わず、想定以上に大きな下落や急変動が頻繁に発生する。これが、投資家に強い心理的負担を与える原因となる。

株式市場は本質的に不確実性が高く、短期的な値動きを正確に予測することは極めて難しい。この点については、別記事「株価予測は可能か?投資理論と投資心理で整理する」で、投資理論と投資心理の両面から体系的に整理している。

さまざまな理論に触れていくと、マーケットには万能な「聖杯」は存在しないことが分かる。同時に、どの考え方にも一定の有効性と明確な限界があることも浮かび上がってくる。

日々の市場の動きに振り回されないためには、短期の値動きではなく、分布の歪みや心理的影響を含めた市場の構造そのものを理解することが重要である。本記事が、そのための一助となれば幸いだ。