「セルインメイ=5月に株を売れ」という格言が広く知れ渡っている。これは6月から米国株、つまり、S&P500の弱気相場が始まることを示唆し、その前に米国株を売却したほうが良いという格言だ。

これは本当のだろうか?歴史的には、米国株にとって弱気相場のスタートであったともいえる6月である。が、最近のS&P500においてはトレンドが変わり、6月は強いリターンを示している。さらにS&P 500は7月はさらに相場が強くなる、その前哨戦としての6月という位置づけもある。

このような米国株のトレンドを知るために、過去10年から過去40年まで幅広い平均を取りながらS&P 500の6月のパフォーマンスを考察した。

S&P500 6月の月間パフォーマンスは?

最近よくなった?S&P500における6月の月間パフォーマンス

6月のS&P500の月間平均リターンは過去10年、30年、40年では、プラスリターンを記録している。

過去10年間の月の平均リターンは+1.1%。月間1.1%のリターンが12か月続けば年率換算で14%となり、実際のS&P500の過去10年の年間プライスリターン(約11%)を凌駕する。過去10年で見れば6月はS&P 500にとって良い月と言える。

しかし、過去30年平均、過去40年平均では+0.3%と強くない、また、過去20年平均では-0.1%とマイナスリターンを示している。これは以下の月別順位を見るとより分かる。過去20年平均から過去40年平均だと9位から11位と決してパフォーマンスが良い月とは言えない。

また、6月には、過去大きな下落イベントもあった

- 2022年のコロナバブル崩壊で金利上昇局面で-8.39%

- 2010年の欧州債務危機に関連して-5.39%

- 2008年のリーマンショックがあった際にすでにサブプライムローン崩壊が起こっていた際の-8.60%

- 2002年のドットコムバブル崩壊で景気後退局面、特にワールドコムの不正会計問題が明るみに出て-7.24%

などがそれである。過去20年の範囲に集中している。

尚、過去10年では、この2022年の下落を入れないとすると月間平均リターンは、2.2%まで上がる。6月は、長期的に分析すると弱い月であるが、最近=過去10年のパフォーマンスで見れば強い傾向にあるといえよう。

| 期間 | 月間平均リターン | 月別順位 |

|---|---|---|

| 過去10年 | +1.9% | 5位 |

| 過去20年 | +0.2% | 11位 |

| 過去30年 | +0.4% | 9位 |

| 過去40年 | +0.4% | 10位 |

6月の月間パフォーマンスをS&P 500 の月別ベスト、ワーストパフォーマンスと比べてみる

6月は過去10年においては平均を超えるパフォーマンスであったが、過去20年、30年、40年ではワーストパフォーマンスに近いリターンになっている。

| 期間 | 6月 | ベスト月 | ワースト月 |

|---|---|---|---|

| 過去10年 | +1.9%(5位) | 11月(4.1%) | 9月(-2.0%) |

| 過去20年 | +0.2%(11位) | 7月(2.5%) | 9月(-0.6%) |

| 過去30年 | +0.4%(9位) | 11月(2.6%) | 9月(-0.7%) |

| 過去40年 | +0.4%(9位) | 11月(1.9%) | 9月(-1.0%) |

S&P500における6月の勝率 - 平均的な勝率

過去10年、米国株高が進む中で6月の勝率 - その月がプラスリターンだった確率 - は、80%と悪くない。

| 期間 | 勝率 | 月別順位 |

|---|---|---|

| 過去10年 | 90% | 4位 |

| 過去20年 | 65% | 7位 |

| 過去30年 | 67% | 5位 |

| 過去40年 | 63% | 6位 |

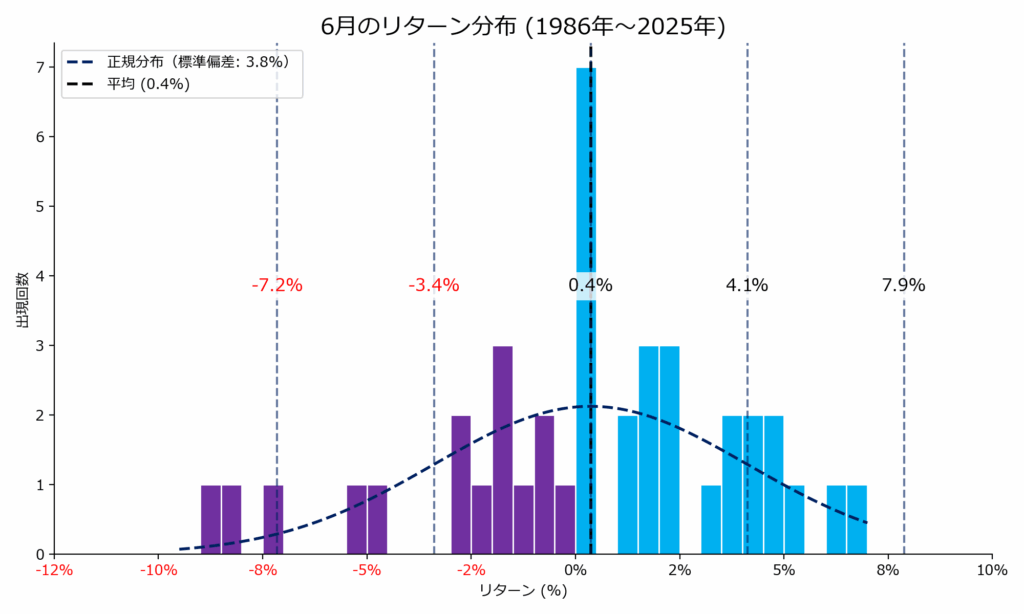

S&P500: 6月の月別リターン分布

過去40年の6月の月別リターンの出現をプロットしたのは以下の図である。この図では、リターンの出現回数を0.5%刻みにカウントして棒グラフ化したもの(ヒストグラム)である。

- 月間平均リターンは0.3%で、プラスリターンになったのは25年(63%:水色の部分)

- 平均的なパフォーマンス(0%から0.5%まで)が7回多い。

- -5%以上の大幅下落になったのは4回(10%の確率)、その一方で+5%以上の大幅上昇になったのは3回(7.5%の確率)とすごくパフォーマンスが悪かった回数が、すごくパフォーマンスが良かった月を上回る。

- 正規分布を使うと「68.3%の確率で、-3.4%から4.0%のリターン」が得られる、または、「95.5%の確率で、-7.1%から7.6%のリターン」が得られるという分析が成立つ。

- ただし、正規分布を使った出現確立と以下の表の出現率はそれほどマッチしてない。これはサンプル数が少ないこともあるが、ハイピーク・ファットテール現象という株価が持つ出現確立の揺れを表しているともいえる。

6月に危機が来ても大丈夫?

過去40年で、4回の月間-5%以上の大幅下落が発生している6月。1991年の-4.8%も入れた全5回の7月のパフォーマンスを観察してみる。

3回(60%)は次月(7月)に株価が大幅に上昇し、6月の下落分をほぼ取り返している。特に7月は、月別パフォーマンスで最もパフォーマンスが良い月の1つと考えられており(&P500の年間周期性:アノマリーについてこちら)、株価が強く戻る可能性もある。

ただし、5回の内、2回は大きな景気後退の中で起こっており、7月にも回復はしなかった。もし、6月に大幅な下落が起こった場合は、その下落が危機か短期で終わるもの中の、構造的なものなのか?を考えてみるのが良いだろう。

| 大幅下落年 | 6月リターン (%) | 7月リターン (%) | 背景 |

|---|---|---|---|

| 2008年 | -8.6% | -0.1% | サブプライム危機が深刻化。この3か月後の9月にリーマンショックと言われる下落が発生。 |

| 2022年 | -8.4% | 9.1% | インフレ対策でFRBが利上げを急速な利上げを実施中、景気後退懸念で株価急落した。 |

| 2002年 | -7.2% | -7.9% | ドットコムバブル崩壊後の景気後退懸念。企業決算の悪化だけでなく、ワールドコムの不正会計が発覚、翌月にワールドコム破綻。 |

| 2010年 | -5.4% | 6.9% | 欧州債務危機(ギリシャ問題)拡大。 |

| 1991年 | -4.8% | 4.5% | 景気後退入り懸念(湾岸戦争終結=1991年2月直後の経済停滞)。 |

6月のアノマリー(S&P 500値動き/米国株のトレンド)は?

6月は上昇率はそれほど高くないが、上昇確率という意味では安定して上昇する月と言えよう。そして、6月に下落しても、7月という米国株が大きく上昇する月が待っている為、安心してトレードできる月ともいえる。

あわせて読みたい

年間を通じたS&P 500の月別アノマリーについては、以下の記事が参考になる。

月別アノマリーに加えて、米国大統領選挙サイクルのアノマリーも確認したい。

アクティブ投資戦略としてのアノマリー投資については、以下の記事が参考になる。