S&P500はAIバブルによって割高になっている。AIバブルが崩壊すれば暴落する。S&P500のインデックス投資を今から始まるタイミングではない。こんなネット記事が踊っている。

ウォーレン・バフェット氏が、アップル株を大きく売り越している1ことで、これはAIバブル崩壊の兆候だとする意見も多い。それでは、具体的にS&P500はどのくらい割高なのか?、本当にAIバブルなのか?そしてAIバブルがいつ崩壊するのか?を考えていきたい。

S&P500(米国株)がAIバブルという根拠:高止まりするPER

S&P500の平均PERが高いから、AI バブルだというのが今の論調の基礎である。

PER(株価収益率)は、株価を1株当たりの純利益で割ったもので「株価が、その企業の何年分の利益を示しているのか?」を表す。計算式は、株価÷一株あたりの純利益である。PERが10倍であれば、株価は10年分の利益、PER100倍であれば100年分の利益を織り込んでいることになる。PER100倍といことは100年分の利益を先取りした株価ということでありえない株価ということはなんとなくわかるが、平均PERというのはどのくらいのものか?

日本という低成長の国で成熟企業が多い日経平均では、現在16倍程度(16年分の利益)で平均的なPERである。S&P500は、成長する米国の株式インデックスなのでそれよりも高い。過去20年平均だと15.86倍、過去10年だと18.84倍、過去5年21.16倍であり、現在では、20倍前後の数字が割高感がないPERと言えよう2。

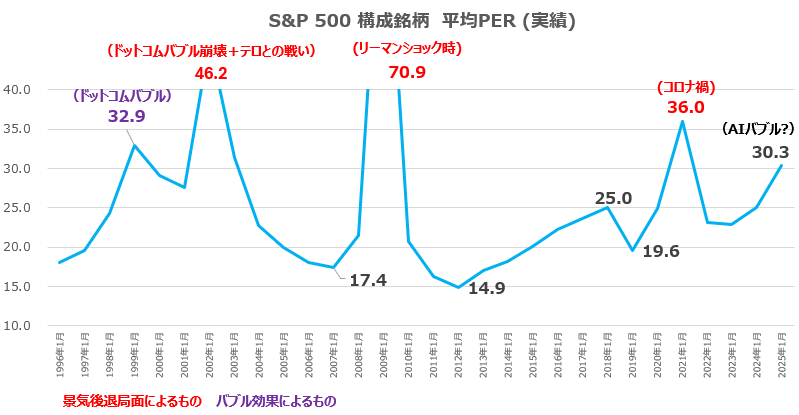

現在、S&P500のPERの上昇が止まらず、30倍程度になっている。それが、AIバブルなのではないか?と言われるのがその根拠だ。以下がS&P 500の構成銘柄の平均PERだ3。

PERというのは、バブル時と不景気時の両方で高くなる。バブル時は株価が割高でも買われるからPERが上がる。バブル崩壊時など景気後退局面は業績が悪く利益が出ないため、株価÷利益=PERの利益の部分が小さくなる。つまり、割り算(数学)的な理由でPERが高くなる。

PERが低くなるのは、景気後退局面に入りしばらくすると利益が回復するものの株価がまだ低い時期で、この時期に最も低くなる。一般的にこの時を株の買い時という。そして、この時期に株を買える人はウォーレン・バフェットである。

もちろん、望ましいPERの数字というものはない。成長性が高い、もしくは、人気がある企業が多い業種であればPERは高くなりがちである。PERは、あくまでも同じ業種の他の企業や、その企業の過去と比べてどうだという話だ。例えば、日経平均のPERが16倍で、S&P 500のPERが30倍ということであれば、米国市場は日本市場に比べて成長期待も高く、人気が高い為、そういうことも起こりうる。

つまり、S&P 500の過去と比べてこの30倍という数字はかなり高めの数字であり、これが割高=AIバブルという判断基準になっている。

メガ・グロース株と米国のAIバブル - 高PER

S&P500 構成銘柄の平均PERが高くなっている理由は、AI銘柄、メガ・グロース株のPERが高いからだ。

グロース株というのは今まで小型株というのが定番であった。グロース株というのは、成長期待が高い為、PERも高いベンチャー企業、つまり、時価総額は小さめである。大型株というのは、成長をし切ってしまったため成長期待はそこまでないく、PERはそこまで高くないが、時価総額は巨大というが常であった。

ただし、ハイテク業界におけるメガ・グロース株の出現ですべて変わる。時価総額が大きく=S&P 500の構成比率が大きく、その成長の可能性から高いPERを正当化できる銘柄が表れたのだ。以下が現在のS&P 500のトップ10構成銘柄である4。

| 業種 | 社名 | S&P500構成比率 | PER(実績) | PER(予想) |

|---|---|---|---|---|

| ハイテク (メガ・グロース株) | アップル | 7.42% | 40.0 | 29.4 |

| ハイテク (メガ・グロース株) | エヌビディア | 6.83% | 57.1 | 32.6 |

| ハイテク (メガ・グロース株) | マイクロソフト | 6.26% | 35.0 | 28.0 |

| ハイテク (メガ・グロース株) | アマゾン・ドット・コム | 4.15% | 47.8 | 35.9 |

| ハイテク (メガ・グロース株) | アルファベット(グーグル) | 4.06% | 25.4 | 21.4 |

| ハイテク (メガ・グロース株) | メタ・プラットフォームズ (Facebook) | 2.63% | 28.6 | 23.8 |

| ハイテク (メガ・グロース株) | ブロードコム | 2.18% | 190.8 | 30.5 |

| ハイテク (メガ・グロース株) | テスラ | 2.13% | 112.5 | 123.5 |

| 金融 | バークシャー・ハサウェイ | 1.66% | 9.2 | 22.5 |

| 金融 | JPモルガン | 1.36% | 13.5 | 14.2 |

| トップ10銘柄 | 38.7% | 51.0 | 33.6 | |

構成要素の内上位8社は高いPERが高い成長で正当化されているメガ・グロース株である。PERで見ても、エヌビディアは57.1倍、同じく半導体大手のブロードコムは190.8倍ととんでもない高いPERである。テスラも入れると10社中2社ほどがPERが100倍超え銘柄だ。

尚、JPモルガンのような銀行株は普通の13.5倍というPERである。あくまでも高PERはハイテクのメガ・グロース株のみであり、過熱しているのはAI関連の株のみである。

つまり、米国株がバブルか?どうかは、S&P 500の構成銘柄すべてを確認するというよりも、ハイテクのメガ・グロース株の株価が正当なのか?ということで判断できる。果たしてAIバブルなのか?2つの切り口で見ていきたい。

バブルかどうかの見極めの切り口#1: 2つのPER - 実績と予想

PERには2つある。PER(実績)とは過去12か月間の利益を元に計算したPER。PER(予想)とは、今後12か月の企業の予想純利益によって計算したPERである。これを見ると数字がずっとリーズナブルになる。ブロードコムは、PER(実績)は190.8倍だか、PER(予想)は30.5倍である。

ブロードコムの2つのPER

PER(実績):株価(今)÷ 利益(過去12か月) = 190.8

PER(予想):株価(今)÷ 利益(これからの12か月) = 30.5

この数式の意味は、過去1年の利益とこれから12か月の利益を比べると約6.3倍になるということだ。もし、6.3倍になるのではあれば株価としては割高感はない、これが今の高い株価を支えているわけだ。

つまり、PER(実績)が高くてもあまり問題はない、グロース株なので将来=成長が重要なのだ。これがメガ・グロース株主体のS&P 500 構成銘柄の平均PERの考え方だ。その一方で、AI利用拡大による需要がそこまで伸びないと、業績の下方修正=PER(実績)が下がり、見通しの下方修正=PER(予想)が大幅に悪化する。これには株式市場も耐えられずに暴落が始まるだろう。

毎回、エヌビディアの四半期決算に大きな注目が集まるのも、これが理由だ。メガ・グロース株というのはここ最近のコンセプトであり歴史が長くない。つまり、成り立つのかどうなのか?を株式市場は注視している。もし、代表銘柄のエヌビディアの決算発表で、PER(実績)とPER(予想)の数字が大きく下振れすれば、株を売らないといけないからだ。

つまり、エヌビディアをはじめとして、このようなメガ・グロース株の決算が崩れ始めたらやっぱりあれはAIバブルだったということになる。ただし、このまま高い業績を維持したら、今後も株価は上昇し、今はまだまだ安値だったということになる。どっちになるかはAIに関する需要次第ということだ。

ドットコムバブルとは違うという主張は本当か?

ドットコムバブル時は、ビジネスモデルもあいまいな企業がドットコムという名前を付けただけで上場し高値を付けた。そのビジネスの多くは赤字で、どのように利益を稼ぐのかもわからなかった。赤字であればPERは計算できない。そのような企業がブームの中心になっていたドットコムバブル時に比べて、今は全然健全だというこという説である。

もちろん、今起こっていることは健全だ。歴史があり高収益な大企業が、AIという産業の転換点で、投資をしてその上で利益を伴って、ビジネス急拡大を行っている。信頼できる大型株がメガグロース株に変容しただけのことだ。ドットコムバブル時は、単なるマネーゲームの様相をなしていたわけだから全然違う。

その一方で、株価が将来の収益の可能性から割高になるという点では一致している。ドットコムバブル時のインターネットの普及スピードと同じで、この高値感は、AIに関する普及スピード次第で割安にもなるのだ。

バブルかどうかの見極めの糸口#2: そもそもアップルはグロース株なのか?

AIと直結する半導体メーカーのエヌビディアやブローコムについては理解できたとしても、一般消費財を売っているアップルが、メガ・グロース株なのか?つまり、PERが40倍というのは高すぎないのか?、AIバブルではないのか?という議論がある。

ウォーレン・バフェット氏が買ったアップル株はバリュー株

ウォーレン・バフェット氏が率いるバークシャー・ハサウェイがアップル株を売ったことで、AIバブルは天井に近いのではないか?という説が浮上している。

そもそも、バークシャー・ハサウェイは初めてアップル株を購入したのは、2016年1-3月期である。

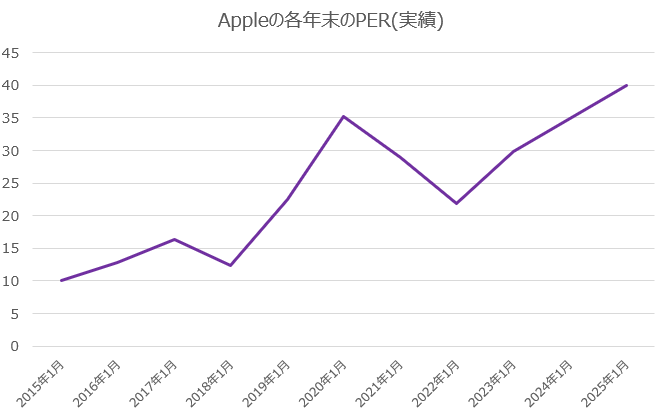

2015年12月末のアップルのPERは10.1倍5で、アメリカ時価総額ランキング1位。当時はiPhoneの売り上げに陰りが出ているということでそこまで人気株ではなかった。つまり、ウォーレン・バフェット氏はメガ・グロース株のアップルを買ったのではなく、メガ・バリュー株のアップル株を買ったわけだ。ハイテクには投資しないといわれていたバフェットがアップルを買ったのも、それを超える割安株ぶりだったわけである。

割安ぶりは、2013年から2014年頃にかけて、有名なアクティビストのカール・アイカーン氏が盛んにアップル社に自社株買いを求めていたことでもわかる6。PERが低すぎる=株価が安すぎると考えられていたのだ。尚、アイカーン氏は2016年4月にアップル株を手放している7。

このように割安株だったアップルの現在のPERは40倍である。バリュー株を買うバフェット氏からしてみれば、アップルはもう投資対象でなくなったとしても当然だろう。バフェット氏はバブル崩壊が近いを予見したというよりも、割高なので利益確定したのではないか?

上がり続けるアップルのPER、本当にグロース株なのか?

本質的に、アップル株がバリュー株からメガ・グロース株に変容したのか?という議論を考えてみたい。

アップルは、AIに対応した独自CPUを開発したり、新しいAI関連製品を開発しているのは事実である。それだけで、バリュー株からメガ・グロース株に代わるほどの収益性成長の構造的な変化をもたらしたか?という疑問への回答は難しい。

アップルは車も作らなかった、業態はいわゆるコンシュマーエレクトロニクスメーカーのままだからである。そうなると収益性はそこまで変わらず、PER(実績)の40倍は高いといえる。尚、アップル社のPER(予想)は29.4。これは今後12か月間だけでなく、その後も、急速に株価が成長し続けるという水準である。

この高いPERが本当に正当化されるかは、今後のアップルの業績が出てみないとわからない。杞憂かもしれない。ただし、業態も大きく変わってなく、いわば携帯電話であるiPhoneを売り続けているアップル社、バフェット購入時からのアップルのPERの成長は以下に通りだ8。10年で4倍。バブルなのではないか?と問題提起する人がいること自体には頷ける。

アップルだけでないハイテク銘柄の高PER化の動き

さらに、悪い話としては、S&P 500の時価総額上位を占めるハイテク企業のPERは軒並み高い。これらの企業は、AIの恩恵も受けるが、AIブームの前から存在している、単なるエンタープライズソフトウェア企業やクラウドサービス提供企業ともいえる。

| S&P500構成比率 | PER(実績) | PER(予想) | |

|---|---|---|---|

| ネットフリックス | 0.76% | 49.9 | 37.0 |

| オラクル | 0.54% | 40.7 | 23.6 |

| セールスフォース | 0.64% | 54.9 | 29.6 |

| シスコシステムズ | 0.47% | 25.3 | 15.0 |

| サービスナウ | 0.44% | 166.7 | 64.7 |

結論は、S&P 500(米国株)はAIバブルなのか?いつAIバブルは崩壊するのか?

本当にAIバブルなのか?

AIバブルかどうかは弾けてみないとわからない。つまり、バブルかバブルじゃないかは今は誰にもわからない。

今言えることは、

・ S&P 500は、ハイテクのメガ・グロース企業中心のインデックスになっている。

・ メガ・グロース企業は高い成長性を根拠に高PER化が進んでいる。AIで本当にそのような成長が望めるのかについて疑問を持たれている。ただし、その中心のNVIDAは決算において圧倒的な好調ぶりを維持している。

・ メガ・グロース企業は中には以前は単なる大型バリュー株(アップル)なども存在しており、本当に今後もグロースしていくかの疑問を持たれている

・ こういったことからS&P 500に割安感がない

ということだ。

いつAIバブルが崩壊するのか?

もし、AIバブルだとすると、崩壊には象徴的な銘柄の決算が悪くなる=バブルだと証明する、というのが、その切欠になるだろう。つまり、NVIDAの決算か、アップル社の決算が引き金になる可能性が高いといえる。

どうしたら良いのか?

だからと言って、S&P 500に代わるインデックスがあるわけでもない。S&P 500の利回りは圧倒的だ。結論は、常にどうなるかわからないので、メガ・グロース株だけでなく広範囲なポートフォリオを組むしかない。

例えば、

・ AIバブルだけでなく、もう一つのバブル、やせ薬バブル=GLP-1受容体作動薬にも乗っかる。投資対象はイーライリリー(LLY)やノボ ノルディスクファーマ(NVO)などがある。

・ 米国株の中でもより安定を目指してVIGやVYMのような連続増配銘柄や、高配当銘柄のETFを混ぜる。これらのETFの中身は、比較的にハイテク銘柄が少なく、伝統的な企業が多くPERが過熱してない。

・ バリュー株重視といことで、ウォーレン・バフェット氏のアップル以外のポートフォリオをパクる。

・ AIバブル崩壊して不景気になることも考え金利が高留まっている米国債券ETFを買う

・ 日本株のディフェンシブ銘柄(製薬株や通信株など)を買っておく

・ アメリカと地理的にずらすということでインド株など新興国株に投資する

という軸をずらしたポートフォリオを作るしかない。

もちろん、AIブームが大成功した場合は、このような投資商品の分だけリターンは小さくなるが、投資は一発勝負ではなく、ポートフォリオを組んだ方が長続きする。長続きすれば投資は成功する可能性は高い。

- 米バークシャー、アップル株売却 手元資金が過去最高に | ロイター ↩︎

- S&P 500 Index: current P/E Ratio (2024年1月4日閲覧) ↩︎

- S&P 500 PE Ratio - Multpl(2024年1月4日閲覧) ↩︎

- S&P 500 Companies by Weigh (2024年1月4日閲覧) ↩︎

- Apple PE Ratio 2010-2024 | AAPL | MacroTrends ↩︎

- アップル時価総額、アイカーン氏予想では130兆円-未知領域に - Bloomberg ↩︎

- アイカーン氏、アップル株のほとんどを売却-保有開始から3年で - Bloomberg ↩︎

- Apple PE Ratio 2010-2024 | AAPL | MacroTrends ↩︎